Zamierzam z ETF-ów uczynić istotny składnik mojego portfela publicznego o którym pisałem w poprzednim wpisie. W poniższym artykule chciałbym przedstawić Ci tok myślowy, który towarzyszył mi w analizie i wyborze pierwszego ETF-a, który trafił do portfela. Duża objętość artykułu wynika z faktu, że zależało mi aby na przykładach przerobić wszystkie najważniejsze aspekty, które każdy inwestujący na tym rynku powinien znać.

Mimo, ze zawsze byłem aktywnym inwestorem to coraz bardziej przekonuje się do inwestycji pasywnych. Otwarcie muszę przyznać, że analizując moje wyniki z inwestycji w polskie akcje na przestrzeni ostatnich 15 lat to lepiej bym wyszedł na tym gdybym przez cały ten okres po prostu kupował pasywnie zarządzane globalne fundusze oparte o indeksy z rynków akcji. Zaoszczędziłbym też ogromną ilość czasu, którą poświęciłem na analizy. Wig20 nie rozpieszczał przez te lata lokalnych inwestorów.

Podobnie sprawa wygląda w przypadku większości indywidualnych inwestorów na rynku polskim wybierających aktywne podejście. I nie tylko indywidualnych. Statystyki wskazują, że rzadko który fundusz inwestycyjny w dłuższym terminie pobija wartość indeksu. W Polsce dodatkowo na wyniki wpływają ogromne koszty zarządzania, które zjadają większość zysków funduszy. Nie ma się wiec co dziwić, że ETF-y, czyli najczęściej pasywny sposób zarządzania, zyskują w ostatnich latach na popularności.

Jeżeli więc nie jesteś profesjonalnym inwestorem, pracujesz na etacie w innej niż inwestycyjna branży to powinieneś się zastanowić czy tego typu inwestowanie nie jest właśnie dla Ciebie. Uwolniony czas możesz przeznaczyć na zwiększanie własnych kompetencji w swojej działce, co w dłuższym terminie może przełożyć się na wyższe zarobki, czyli też i na większą pulę środków, które będziesz mógł przeznaczyć na inwestycje.

Oczywiście ETF-y to nie tylko inwestowanie pasywne. Równie dobrze i tutaj można zastosować bardziej aktywne podejście, albo poprzez wybór właściwego funduszu albo poprzez dobór momentu wejścia lub wyjścia z rynku. Sposób ich wykorzystania zależy już od Ciebie.

Artykuł ten ma na celu poukładanie mi i Wam najważniejszych czynników, które mogą mieć wpływ na wybór właściwej inwestycji. We wpisie postaram się pokazać proces myślowy, który towarzyszył mi przy wyborze pierwszego ETF-a do portfela publicznego. Z takim dylematem „ od czego zacząć” mierzyć się będzie pewnie tysiące osób. Ale i osoby już z pewnym doświadczeniem na tym rynku mogą wykorzystać ten artykuł jako powtórzenie podstawowych zagadnień.

Zaczynajmy. Wybierzmy pierwszego ETF-a.

Spis Treści:

- Czym jest ETF?

- Indeksy Giełdowe

- Jaki fundusz wybrać?

- Kiedy rozpocząć inwestycje?

- ETF akumulujący czy dystrybuujący dywidendę?

- Podatki : Wybór brokera

- Podatki od dywidend

- Śródsumowanie – Czyli podsumowanie w środku

- Opłaty – Total Expense Ratio (TER)

- Tracking Difference

- Replikacja Syntetyczna czy Fizyczna

- Kraj rejestracji ETF-a( ang. Domicile)

- Giełda i waluta notowania ETF-a

- Wielkość ETF-a

- Zawartość ETF-a

- Wybór brokera

- Kupujemy ETF

- Podsumowanie

Czym jest ETF?

ETF czyli Exchange Traded Fund to nic innego jak pasywnie zarządzany fundusz inwestycyjny, którego jednostki możesz kupić na giełdzie. Słowem kluczem jest tutaj fraza pasywnie zarządzany. To go różni od klasycznych funduszy, gdzie analitycy wyszukują najlepsze spółki na giełdach.

W ETF-ach rola analityków jest ograniczona. Rolą zarządzających jest jedynie replikowanie indeksów lub zakup akcji według z góry określonego klucza. Prawdziwy ETF nie zastanawia się czy dana spółka wchodząca w skład indeksu jest spółką dobrą czy złą. Jeżeli tylko znalazła się w indeksie to powinna też znaleźć się w aktywach ETF-a.

Oczywiście jest to uproszczona definicja. Obecnie coraz więcej funduszy pod płaszczykiem ETF-ów próbuje stosować aktywne zarządzanie. Dlatego przy wyborze właściwego ETF dobrze musimy wiedzieć co taki ETF śledzi i co kupujemy.

Indeksy giełdowe

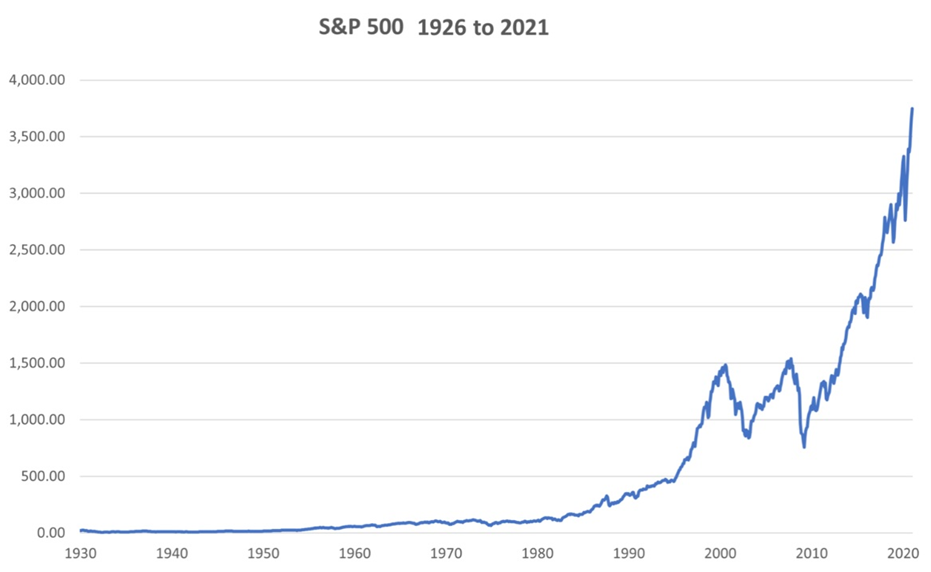

Najczęściej wybieranym typem ETf-ów są fundusze oparte o indeksy giełdowe. Spójrzmy na indeks S&P 500, czyli najpopularniejszy na świecie indeks, która zawiera w swoim składzie największe spółki giełdowe z rynku amerykańskiego. Indeks ten powstał w 1923 roku, a od 1957 roku liczy 500 spółek.

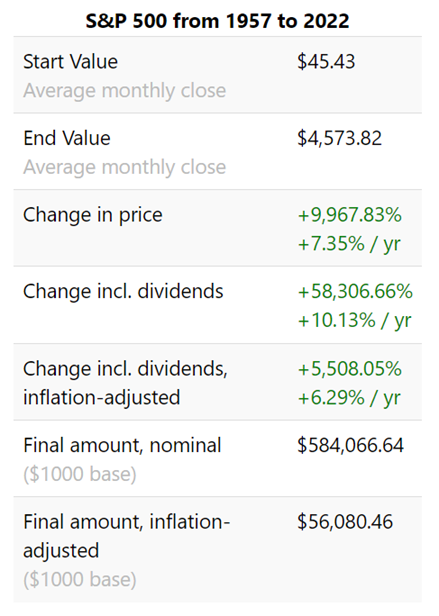

Według danych na stronie Officialdata.org jeżeli byś zainwestował 1 000 USD w indeks S&P500 na początku 1957, po drodze reinwestował wszystkie dywidendy i jakimś cudem nie ruszył tej inwestycji do końca 2022 roku to kwota ta zamieniłaby się w 584 066 USD.

Indeks w tym czasie wzrósł z 45 $ do 4 573 $, co daje wzrost na poziomie 7,35% rocznie, a z uwzględnieniem reinwestycji dywidend stopa zwrotu wynosi 10,13% rocznie. Oczywiście sama wartość nominalna nam niewiele mówi, gdyż uwzględnić należy też inflację i prawdziwą siłę nabywczą pieniądza.

I z tej kalkulacji wychodzi, że każde zainwestowane 1 000 USD po uwzględnieniu inflacji warte byłoby 56 080 USD. Stopa zwrotu wyniosła 5 508%, czyli tyle razy więcej byłbyś wstanie kupić za tą kwotę niż w 1957.

Oczywiście tak długi okres dla wielu osób może wydawać się abstrakcyjny. Z kolei im krótszy okres tym większe ryzyko, że trafimy na dekoniunkturę i wejdziemy na górce. Pamiętaj jednak, że w długim terminie rynki akcyjne przez większość czasu rosną.

Większe ryzyko jest, że możemy wybrać nienajlepszy indeks do śledzenia. Przykładowo polski WIG20 Total Return, czyli indeks 20 największych polskich spółek notowanych na GPW z uwzględnieniem wszystkich wypłacanych dywidend wciąż jest jakieś 20% poniżej wartości z 2007 roku.

W tym samym czasie indeks S&P500 wzrósł o 280% uwzględniając reinwestycję dywidend.

Tak więc przy doborze właściwego ETF-a już na początku pojawiają się nam 2 bardzo ważne zagadnienia, które musimy rozstrzygnąć.

- Co dany fundusz ma śledzić i z czego składać się powinny jego aktywa?

- W którym momencie rozpocząć inwestycje?

A tych pytań będzie dużo więcej. Pamiętaj też, że historyczne dane nie gwarantują tego, że w kolejnych latach dany indeks uzyska podobne wyniki.

Jaki fundusz wybrać?

Na oba powyższe pytania nikt za Was nie odpowie. Z tym musicie się zmierzyć sami. Nikt nie wie jaki rynek będzie radził sobie lepiej. Czy może wybrać rynek amerykański, europejski czy może azjatycki, a może to właśnie Polska okaże się gwiazdą następnych dziesięcioleci.

A może zamiast funduszu śledzącego szeroki indeks wybrać konkretną branżę. Tutaj też wybór jest wielki. Są ETF-y na spółki technologiczne, blockchainowe, surowcowe i wiele innych..

Ja na własne potrzeby na etapie poszukiwania właściwego ETF-a na początku zawęziłem wybór do spółek globalnych, rynku amerykańskiego i rynku europejskiego. Tak więc idę relatywnie bezpiecznie i na dużym poziomie ogólności. Nie chce próbować trafić w konkretny kraj ani konkretną branżę. Jedynie Stany Zjednoczone są tutaj wyjątkiem, gdyż traktuje je jako rynek wielkościowo równy całej Europie.

Już jednak na tym etapie trzeba subiektywnie określić w co chcemy inwestować. Jeżeli nie jesteś pewien podziel środki na kilka funduszy.

Kiedy rozpocząć inwestycje?

Szansę na to, że uda mi się utrafić dołek są niewielkie. Nie zamierzam nawet próbować. Pewnym rozwiązaniem jest inwestowanie stałe mniejszych sum w określonych odstępach czasu. Wtedy będziemy mieli pewność, że nie wybraliśmy najgorszego momentu na rozpoczęcie inwestycji.

Nie jest to rozwiązanie idealne gdyż ryzykujemy też, że rynek nam po drodze odjedzie do góry i kolejne porcje będziemy kupować po coraz droższych cenach. Historycznie rynki akcyjne przez większą część czasu rosną, więc rozkładanie kupna w czasie z punktu widzenia statystycznego powinno przynieść gorsze wyniki niż jednorazowy zakup.

W moim przypadku pierwsze inwestycje zamierzam zrobić już w danym momencie, a potem dokupować okresowo.

Traktują tą inwestycję jako zaczątek inwestowania długoterminowego i ewentualnie spadki będę wykorzystywał do zwiększenia zaangażowania. Inwestycja ta trafi tez do portfela publicznego gdzie z założenia będę kupował w regularnych odstępach czasu.

ETF akumulujący czy dystrybuujący dywidendę?

Kolejną decyzję którą muszę podjąć to jaki rodzaj ETF-a wybrać ze względu na sposób wypłat dywidend. Wyróżniamy 2 rodzaje, czyli akumulujący i dystrybuujący dywidendę.

ETF typu akumulującego (accumulating) jest to fundusz, który reinwestuje wszystkie dywidendy, powiększając swoje zaangażowanie w już posiadane spółki.

ETF typu dystrybuującego (distributing) z kolei gromadzi zebrane dywidendy i raz na jakiś czas wypłaca je właścicielom funduszu.

Fundusz typu dystrybuującego jest kuszącą propozycją, gdyż pozwala utrzymywać stały i regularny cashflow, który potem można wykorzystać albo na kolejne inwestycje albo potraktować jako sposób na pasywne źródło przychodów i po części czuć się jako rentier. W optymalnym wariancie wartość Twoich aktywów rośnie i do tego wypłaca Ci stałą comiesięczną rentę.

I zapewne bym wybrał tą opcją gdyby nie podatki. ETF typu distributing wymaga dużo większego zaangażowania, czasu i wiedzy aby poprawnie rozliczyć otrzymane dywidendy. Łatwo tutaj popełnić błąd, który narazi nas nie tylko na błędne wypełnienie PITu, ale także znaczne przepłacenie podatku. Ten wariant zamierzam stosować na kontach zwolnionych z podatku czyli IKE.

Tym razem dopieram ETF do portfela publicznego gdzie nie zamierzam wykorzystywać ani IKE ani IKZE. Mój czas jest niestety mocno ograniczony i nie mam ochoty zmierzyć się z tym tematem w praktyce Na dany moment wybieram więc fundusz typu accumulating.

Zaletą ETF-ów akumulacyjnych jest to, że aż do momentu sprzedaży nie musisz odprowadzać żadnych podatków. Cały Twój kapitał pracuje, przez co w dłuższym terminie powinien przynieść wyższą stopę zwrotu.

Mimo, że wybrałem ETF akumulujący to spróbuję w paru słowach opisać podstawowe tematy podatkowe z którymi będziesz musiał się zmierzyć decydując się na ETF dystrybucyjny.

Podatki : Wybór brokera

Temat podatków zacznę od wyboru brokera, przez którego będziesz dokonywał transakcje. Niezależnie od tego jaki rodzaj fundusz wybierzesz i tak już sama transakcja sprzedaży spowoduje obowiązek rozliczenia się podatkowo.

Wybierając polskiego brokera, czyli jeden z zarejestrowanych w Polsce domów maklerskich, temat rozliczenia zakupu i sprzedaży funduszu wykona za Ciebie Twój makler (dom maklerski). Nic nie będziesz musiał robić. Makler przeliczy na polskie złote kursy zakupu i sprzedaży i następnie po zakończeniu roku wyśle do Ciebie PIT8C. Nie dotyczy to dywidend. Te będziesz musiał policzyć samemu.

Tak więc w przypadku wyboru polskiego brokera i ETF-a typu accumulating nie będziesz musiał nic robić. Dostajesz PIT8C, zatwierdzasz w Urzędzie Skarbowym, płacisz podatek. Ewentualnie rozliczasz straty z lat ubiegłych jeżeli takie miałeś.

Są jednak i minusy takiego rozwiązania. Polskie domy maklerskie oferują ograniczoną liczbę ETF-ów i czasami poziom prowizji jest wyższy niż mógłbyś uzyskać za granicą. Nie jest jednak tak źle. W dalszym ciągu masz do wyboru ponad 800 funduszy i liczba ta stale rośnie. Jest więc w czym wybierać. Temat prowizji będę poruszał jeszcze dalej.

Ja w każdym razie właśnie z powodu podatków zdecydowałem się na polski dom maklerski. Obecnie najszerszą ofertę mają Dom Maklerski Banku Ochrony Środowiska, mBank oraz XTB, ale nie są to jedyne polskie domy maklerskie, które oferują dostęp do ETF-ów.

Wybierając ETF u brokera zagranicznego sam będziesz musiał policzyć podatki i przeliczyć kurs zakupu i sprzedaży na PLN. Jeżeli transakcja jest dokonywana w euro to będziesz musiał wziąć kurs NBP z dnia poprzedzającego dzień zaksięgowania transakcji. I nie myl tutaj dnia księgowania z dniem transakcji. Różne giełdy inaczej rozliczają zakup i sprzedaż akcji. Jeżeli giełda rozlicza transakcje dwa dni po zakupie to musisz wziąć kurs z dnia następnego po dokonaniu transakcji. Jeżeli z kolei giełda rozlicza transakcję w tym samym dniu co kupiłeś fundusz to musisz użyć kursu z dnia poprzedzającego.

Nie jest to nie do ogarnięcia, ale wymaga dobrze przygotowanego arkusza Excel, wiedzy jak dana giełda rozlicza transakcje i przejrzenia archiwalnych kursów NBP. W Internecie znajdziesz wiele narzędzi, które wspomagają tego typu obliczenia.

Jeśli kupowałeś ETF-a partiami i partiami też go sprzedawałeś to wtedy stosujesz metodę FIFO. First in First Out, czyli najpierw rozliczasz te ETF-y, które jako pierwsze trafiły do Twojego portfela.

Skrótowo mamy opisaną tematykę zakupu i sprzedaży ETF-a akumulującego u brokera polskiego i zagranicznego. To teraz dużo trudniejsza część czyli podatek od dywidend.

Podatki od dywidend

Dywidendy płacone są na 3 poziomach.

- Poziom 1 – jest to podatek, który odprowadza fundusz od każdej dywidendy, którą otrzymuje od spółek, których akcje posiada. Dywidenda ta jest płacona lokalnie do urzędu skarbowego kraju w którym zarejestrowana jest spółka. Nie masz żadnego wpływu na tą operację.

- Poziom 2 – Podatek, który odprowadza fundusz od dywidendy wypłacanej inwestorowi do Urzędu Skarbowego w którym zarejestrowany jest ETF

- Poziom 3 – Podatek, który Ty musisz zapłacić Urzędowi Skarbowemu w kraju Twojej rezydencji podatkowej.

Na pierwszy poziom masz ograniczony wpływ, gdyż odprowadza go ETF do kraju w którym zarejestrowana jest spółka i nie możesz sobie tej dywidendy odliczyć. Nie wszystkie jednak kraje mają te same zasady. Szczególnie widać to w przypadku USA, czyli kraju który mnie i pewnie wielu innych inwestorów wyjątkowo będzie interesował jako miejsce inwestycji.

ETF zarejestrowany w Luxemburgu zapłaci 30% od wypłacanych mu dywidend uzyskanych od amerykańskich spółek. Podczas gdy ETF zarejestrowany w Irlandii zapłaci jedynie 15%. I to nadprogramowe 15% jest nie do odzyskania. Unikaj więc ETF-ów zarejestrowanych w Luxemburgu, niezależnie od tego czy wybierzesz ETF akumulacyjny czy dystrybucyjny, gdyż w długim terminie będę one miały gorszą stopę zwrotu.

Najbardziej jednak powinien Cię interesować poziom 2 i 3 . Jeżeli Polska ma podpisaną umowę o unikaniu podwójnego opodatkowania z krajem gdzie rezyduje ETF to w Polsce będziesz musiał dopłacić jedynie brakującą część podatku aby łączna suma wyniosła 19%.

Gorzej jeżeli kraj rezydencji podatkowej ETF-a już sam w sobie pobiera podatek większy niż 19%. Tak jest na przykład w przypadku Niemiec, gdzie stawka podatkowa wynosi 26,38% i niestety nie ma już możliwości odzyskania nadprogramowych 7,38%.

Najlepsza pod tym katem jest Irlandia i Luksemburg , która ma 0% stawkę na poziomie 2. W Polsce więc zapłacisz pozostałe 19%. Pamiętaj jednak o tym co napisałem wyżej w sprawie Luksemburgu i inwestycji w rynek amerykański.

We Francji i Holandii poziom ten wynosi 15%. Tak więc w picie będziesz musiał zadeklarować, że zapłaciłeś już 15% za granicą, a do polskiego US dopłacić jedynie 4%.

Najlepszym podatkowo wyborem prawdopodobnie jest inwestycja w ETF-y zarejestrowane w USA, gdyż te nie płacą żadnego podatku u źródła w przypadku inwestycji w USA. Obecnie nie ma jednak w ofercie polskich domów maklerskich żadnego z tego typu ETF-ów.

Możesz je kupić u niektórych brokerów zagranicznych, ale upewnij się, że broker ten złoży w Twoim imieniu formularz W8-BEN, który potwierdzi Twoją rezydencję podatkową w Polsce. Dzięki temu na drugim poziomie zapłacisz jedynie 15% podatku od dywidend w Stanach oraz brakujące 4% w Polsce.

Brak złożenia formularza W8-BEN skutkować będzie tym, że amerykański Urząd Skarbowy pobierze od Ciebie 30% podatku, a i tak będziesz musiał potem dopłacić w polskim Urzędzie Skarbowym 4%. Polski US wychodzi z założenia, że właściwy podatek u źródła wyniósł 15% i taki też powinien zostać pobrany.

Na tym zakończę temat podatków. Jest to jednak temat na tyle ważny, że zdecydowanie rekomenduje Ci zapoznanie się z materiałem dogłębniej. Najlepszy materiał na ten temat w polskim Internecie jaki znalazłem dostępny jest tutaj.

Ja wybieram rozwiązanie ETF-a akumulacyjnego w polskim domu maklerskim i oddaje cały ten obowiązek mojemu brokerowi. W późniejszej części artykułu wrócę jeszcze do zagadnienia rejestracji ETF-a i podatku u źródła.

Śródsumowanie – Czyli podsumowanie w środku.

Zanim przejdę do kolejnej części zrobię krótkie podsumowanie decyzji, które już podjąłem

| Decyzja | Wybór | |

| 1 | Jakie rynki? | akcje globalne, akcje z rynku amerykańskiego i akcje z rynku europejskiego |

| 2 | Moment rozpoczęcia inwestycji | od razu, a potem stopniowe dokupowanie |

| 3 | Dywidendy : akumulacja/dystrybucja | akumulacja |

| 4 | Broker polski czy zagraniczny | polski |

Podjęcie takich decyzji pozwoli mi znacząco ograniczyć czas, który spędzę na kolejnych krokach, wyboru pierwszego ETF-a. I tutaj znowu odniosę się do tego samego serwisu, który przytoczyłem przy okazji podatków czyli inwestomat.eu i posłużę się tutaj excelem, przygotowanym przez autora bloga, w który przygotował zestawienie wszystkich ETF-ów dostępnych w trzech polskich domach maklerskich wraz z ich opisem, rodzajem, kosztami i itd..

Link do oryginału poniżej. Nie jest to mój plik wiec nie mam pewności czy za jakiś czas wszystko będzie działac.

Po nałożeniu filtru mogę stopniowo ograniczać listę ETF-ów, które potem będę przeglądał. W momencie pisania artykuł, bez nakładania żadnych ograniczeń jest ich 883, ale spora część z nich to ten sam ETF tylko notowany na różnych giełdach. Tak więc realna ich liczba jest mniejsza.

Po nałożeniu decyzji, które już podjąłem i wyfiltrowaniu pozostałych zostaje już tylko 138 pozycji i gdzieś tam wśród nich czeka mój ETF.

Opłaty – Total Expense Ratio (TER)

Kolejny element na który należy zwrócić uwagę to jest łączna suma prowizji, którą pobiera ETF za całą obsługę funduszu. Wliczane są w to pensje pracowników, koszty biura, koszty księgowe, podatkowe oraz także koszty zakupu i sprzedaży akcji. Jest to tzw. TER czyli Total Expense Ratio czyli procentowy udział wszystkich koszt w stosunku do wielkości aktywów.

Wśród poprzednio wyfiltrowanych ETF-ów TER waha się pomiędzy 0,06% a 0,60% rocznie. Najtańszy ETF jest więc 10 razy tańszy niż najdroższy, ale i tak są to wartości dużo mniejsze niż najtańsze fundusze inwestycyjne akcyjne dostępne w Polsce.

Opłaty podawane są w skali rocznej, ale tak naprawdę pobierane są codziennie. Jeżeli przykładowo fundusz ma TER na poziomie 0,2% i aktywa w wysokości 1 miliarda dolarów to dziennie utrzymanie takiego funduszu będzie kosztować około 5 555 USD.

Aby ograniczyć sobie pracę usunę wszystkie ETF-y z kosztami powyżej 0,3%. Drogi fundusz mają mniejsze szanse na dobre wyniki w długim terminie. Zostało ich 111.

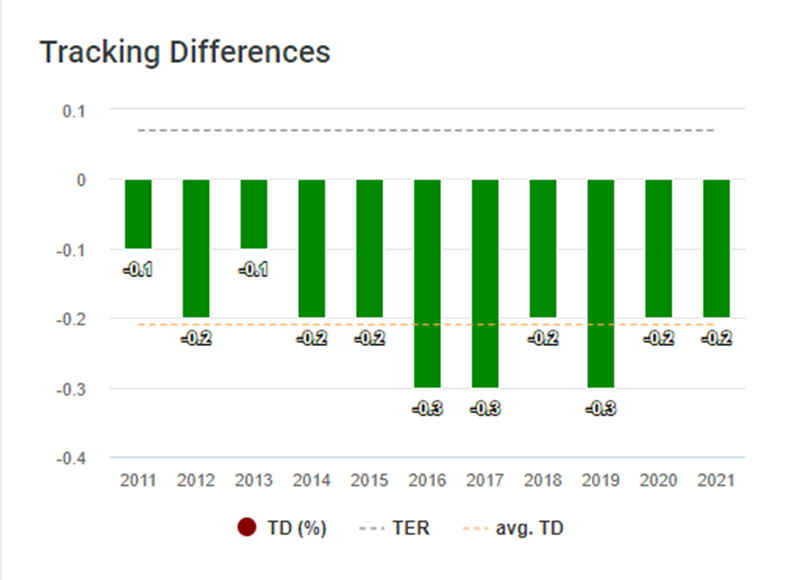

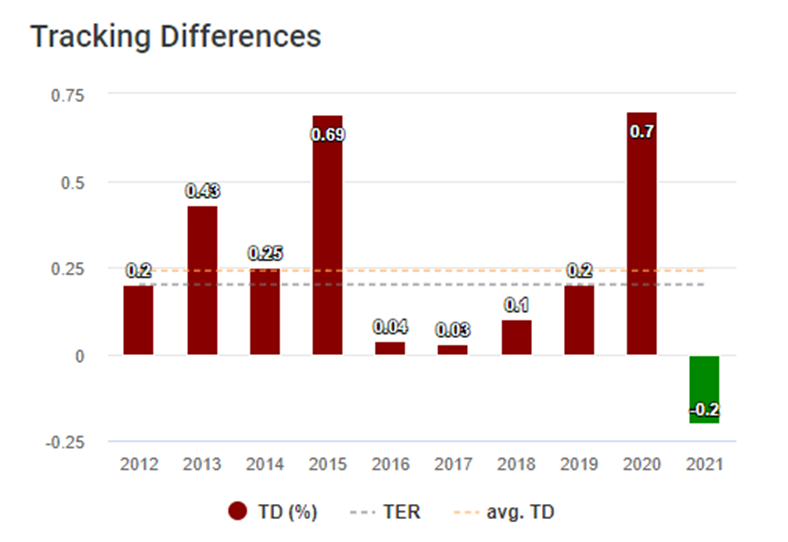

Tracking Difference

Dużo jednak ważniejsze niż same opłaty za prowadzenie funduszu są jego rzeczywiste wyniki i informacja czy rzeczywiście ETF odzwierciedla indeks, który zdecydował się naśladować.

O tym powie nam Tracking Difference czyli TD. Wskaźnik ten mówi czy rzeczywiście fundusz na przestrzeni ostatniego roku był w stanie odwzorować wartość indeksu, a jeżeli nie to jaka jest różnica między modelem wzorcowym.

TD uwzględnia już wszystkie opłaty w tym opłatę za zarządzenie. Można powiedzieć, że to właśnie ten wskaźnik powie nam jaki jest rzeczywisty koszt zarządzania funduszem. Bo co z tego, że TER wyniesie 0,1% jak fundusz w każdym roku odstawać będzie od indeksu o 0,5%. Wtedy to nie 0,1% jest naszym kosztem, a właśnie 0,5%.

Tracking Difference najlepiej sprawdzić na stronie

gdzie trzeba wpisać numer ISIN lub nazwę ETF-a.

Dla przykładu iShares Core S&P 500 UCITS ETF USD (Acc) od 2011 roku uzyskiwał wyniki lepsze niż indeks S&P 500.

Deklarowane koszty zarządzania funduszem wyniosły 0,07%, a rzeczywiste wyniki ETFu średniorocznie były o 0,21% lepsze od indeksu.

Nie zawsze jednak tak jest. Dla przykładu iShares MSCI ACWI UCITS ETF USD (Acc) był nieznacznie droższy niż deklarowane TER na poziomie 0,2%. TD wyniósł 0,24%, z czego w 2021 roku było to aż 0,7%.

Tracking Differnce jest więc dużo ważniejszy niż sam TER, a z pierwszego przykładu wynika, że możliwe jest znalezienie takiego ETF-a ,który radzi sobie nawet dużo lepiej niż sam indeks.

Do wskaźnika TD będę jeszcze wracał, ale dopiero jak zredukuje listę w jeszcze większym stopniu.

Replikacja Syntetyczna czy Fizyczna

Celem każdego ETF jest jak najdokładniejsze odwzorowanie wartości indeksu czyli tzw. replikacja. Może on to robić w sposób fizyczny kupując realne aktywa. Może też odwzorowywać indeks w sposób syntetyczny. Polega to na tym, że fundusze ETF posiadają pewne aktywa i wymieniają je z innymi instytucjami finansowymi na bazie tzw. swapów, gdzie bank w zamian za stopę zwrotu z aktywów, które posiada ETF deklaruje się dostarczyć stopę zwrotu odpowiednią dla danego indeksu.

ETF syntetyczny nie posiada więc fizycznie aktywów, które wchodzą w skład danego indeksu. Posiada je ( albo i nie) kontrahent z którym ETF zdecydował się zawrzeć umowę. Tym kontrahentem mogą być największe na świecie banki inwestycyjne.

Nie zmienia to faktu, że ryzyko kontrahenta jest to najczęściej wymieniany argument przeciwko ETF-om syntetyczny. Powstały na ten temat setki prac naukowych próbujących określić czy ryzyko to rzeczywiście jest dużo większe czy nie i opinie tutaj się znacząco różnią.

Z reguły aktywa, które są wymieniane na podstawie umów swap są bardzo dobrze zabezpieczone, często na kwotę nawet przewyższającą wartość aktywów, które powinien posiadać ETF i do tego aktualizowane są codziennie. Nawet jeżeli kontrahent upadnie to ETF może spieniężyć posiadane aktywa, a jego ryzyko ogranicza się więc jedynie do tej niezabezpieczonej części (jeżeli taka występuje).

Nie bez ryzyka są też ETF-y replikowane fizycznie. W poprzedniej części pokazałem przykład ETF-a, który rok w rok osiągał wyniki lepsze od indeksu. Był to ETF fizyczny. Jak wiec możliwe, że nawet mimo ponoszonych kosztów jest on lepszy niż aktywa które posiada? Możliwe, że działo się tak ponieważ zarządzający lepiej niż rynek potrafili wymieniać aktywa w przypadku zmian w składzie indeksu, ale też bardzo możliwe jest, że pożyczali aktywa, które posiadali innym inwestorom, którzy chcieli grać na krótko.

Krótka sprzedaż polega na tym, że jeżeli posiadamy akcje jakieś spółki to w zamian za korzyści finansowe przekazujemy je innemu inwestorowi, który zobowiązuje się je nam zwrócić w określonym terminie. Jak termin ten minie akcje wracają na nasze konto, a my zarobiliśmy dodatkowe pieniądze.

Z kolei inwestor, który pożyczył akcje może je sprzedać na giełdzie z nadzieją, że uda mu się je odkupić po niższej cenie i w ten sposób zrealizuje zysk.

Tak więc i ETF-y fizyczne posiadają ryzyko, że inwestor, który pożycza od nich aktywa nie będzie w stanie ich zwrócić.

Jednak ani swapy ani krótka sprzedaż to nie są zagadnienia, które chce dokładnie opisywać w tym artykule. Będzie na to jeszcze czas. To co jest dla mnie istotne to decyzja czy akceptuje oba rodzaje ETF-ów czy jednak wybieram replikację fizyczną czy syntetyczną.

Decyduje się wyłącznie na ETF-y z replikacją fizyczną. Nakładam więc kolejny filtr i zostało 96 ETF-ów z czego tak naprawdę po usunięciu duplikatów zostaje mi jedynie 63 różne ETF-y.

Nie oznacza to jednak, że uważam, że replikacja fizyczna jest lepsza. Nie mam w tej kwestii wyrobionej opinii. Pewnym plusem dla ETF-ów syntetycznych inwestujących w USA jest możliwość ominięcia podatku na poziomie 1, co może przełożyć się na lepszy wynik.

Kraj rejestracji ETF-a( ang. Domicile)

Ten punkt powinienem opisać w rozdziale podatkowym, gdyż wpływa on na poziom podatku od dywidendy zapłaconej na poziomie 1, od dywidendy wypłacanej przez spółkę. Różne kraje mają inaczej zawarte umowy z poszczególnymi krajami i innego poziomu podatki mogą być pobierane. Jeżeli przykładowo wybierzesz ETF z Luxemburgu inwestujący w USA i to niezależnie czy będzie to ETF dywidendowy czy też akumulacyjny to i tak amerykański urząd skarbowy pobierze 30% podatku od każdej dywidendy. W przypadku ETF-a irlandzkiego będzie to 15%. Już więc na tym poziomie ETF-y irlandzkie powinny radzić sobie lepiej od luksemburskich jeżeli próbują naśladować ten sam indeks.

Wybierając wiec rezydencję podatkową ETFu należałoby znać jakie umowy obowiązują pomiędzy krajem gdzie ETF jest zarejestrowany, a krajem w którym inwestuje i czy kraje te mają podpisaną umowę o unikaniu podwójnego opodatkowania.

W przypadku inwestycji w USA jedynie amerykańskie ETF-y (zarejestrowane w USA) zwolnione są z pobierania podatku u źródła, jednak w polskich domach maklerskich nie będziesz mieć możliwości zakupu tego typu ETF-a.

Nie przypadkowo więc większość ETF-ów, które dostępne są dla polskich inwestorów w polskich domach maklerskich jest zarejestrowanych w Irlandii. Jeżeli wiec nie chcesz próbować zrozumieć tych wszystkich niuansów podatkowych to wybór ETF irlandzkiego będzie bezpieczniejszym wyborem i to zarówno dla ETF-ów dystrybucyjnych jak akumulacyjnych. Irlandia nie ma też podatku na poziomie 2.

Wywalam wiec ETF-y z Luksemburga z rozpatrywanych i w ten oto sposób zostało mi na liście jedynie 84 pozycje z czego tylko 1 jest z poza Irlandii, a konkretnie z Francji. Na razie niech zostanie. Właściwych ETF-ów jest jednak dużo mniej gdyż tak jak wspomniałem wcześniej ten sam ETF potrafi być notowany na kilku giełdach jednocześnie.

Giełda i waluta notowania ETF-a

Jeżeli wybierzesz już swój ETF i odkryjesz, że notowany jest on na kilku giełdach jednocześnie, a ceny podawane są tak w EUR jak i w GBP i USD w zależności od giełdy to zaczniesz się zastanawiać, który wybrać. Odpowiedź jest prosta. Którykolwiek. Giełda gdzie ETF jest notowany oraz waluta nie ma dużego znaczenia na wynik Twojej inwestycji.

To, że cena podawana jest w GBP nie oznacza, że jesteś narażony na wahania kursu brytyjskiego funta, gdyż podstawowe znaczenie ma to w akcjach jakich krajów dany ETF trzyma swoje aktywa.

Jeżeli wybierzesz ETF-a, który inwestuje na całym świecie na przykład ISHARES CORE MSCI WORLD UCITS, to Twoje prawdziwe ryzyko zależeć będzie od składu portfela tego konkretnego ETF-a. Jest on warty tyle ile posiadane przez niego aktywa. Jeżeli ETF kupił spółki z USA, Anglii, Chin i wielu innych krajów to właśnie waluty tych krajów będą wpływały na jego wycenę.

Tak więc kurs funduszu notowanego na różnych giełdach i w różnych walutach jeżeli przeliczymy na PLN to i tak zawsze będzie warty w przybliżeniu tyle samo. Piszę w przybliżeniu, gdyż drobne różnice są jak najbardziej możliwe w ramach wahań rynkowych w obrębie dziennych notowań giełdowych.

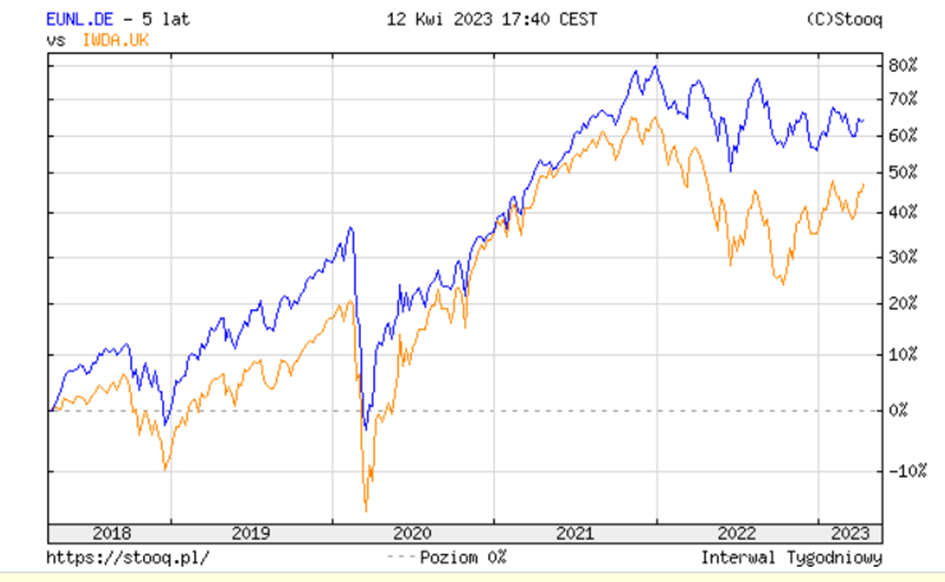

Na powyższym obrazku przedstawiony jest wcześniej omawiamy ETF notowany w EUR (niebieski) oraz notowany w USD ( pomarańczowy). Stopa zwrotu za ostatnie 5 lat jest wyższa w EUR o kilkanaście procent. Jeżeli jednak skorygujemy notowania o fakt, że dolar umocnił się w porównaniu do EUR o kilkanaście procent to wyjdzie na to samo.

Wybór waluty może mieć dla nas znacznie wtedy kiedy zarabiamy w konkretnej zagranicznej walucie i dzięki temu nie musimy robić żadnego przewalutowania. W moim przypadku jest to bez większego znaczenia, gdyż zarabiam w polskich złotych.

Informacje gdzie notowany jest konkretny ETF znajdziesz na stronie https://www.justetf.com/ . Wybierasz konkretnego ETF-a i przechodzisz do zakładki Listing.

Wielkość ETF-a

Pisząc ten artykuł nie mam jeszcze pojęcia jaki finalnie wybiorę ETF. Każda część wpisu to nowa analiza. Jak zaczynałem nie wiedziałem ile ETF-ów zostanie usuniętych po drodze i ile dotrwa ze mną do tego momentu. Lista wciąż jest jednak długa. Nie chce się sugerować historycznymi wynikami, gdyż te nie muszą być powtarzalne w przyszłości.

Przeanalizowałem jednak dwa dodatkowe czynniki. Po pierwsze uzupełniłem TD dla każdego z pozostałych i odrzuciłem wszystkie te ze średnią za ostatnie lata powyżej 0,2%. Zdecydowałem się tez na duże ETF-y, czyli z aktywami powyżej 2 miliardów USD. Skoro danemu ETF-owi zaufała większa liczba inwestorów to jest mniejsze ryzyko, że coś się poważnie wyłoży, albo go po prostu zamkną. Jest to jednak subiektywna ocena

Zostało finalnie 18 ETF-ów:

| Nazwa | Rynek |

| ISHARES CORE S&P500 UCITS | USA |

| ISHARES CORE MSCI WORLD UCITS | Globalny Rynki Rozwinięte |

| ISHARES CORE MSCI EM IMI UCITS | Globalny Rynki Rozwijające Się |

| XTRACKERS MSCI WORLD UCITS | Globalny Rynki Rozwinięte |

| DB XTRACKERS MSCI USA INDEX UCITS | USA |

| VANGUARD S&P 500 UCITS ETF USD | USA |

| ISHARES S&P 500 EUR HEDGED UCITS ETF | USA |

| ISHARES MSCI WORLD SRI UCITS ETF EUR | Globalny Rynki Rozwinięte |

| ISHARES MSCI EUROPE UCITS | Europa |

| ISHARES MSCI USA ESG SCREENED UCITS ETF | USA |

| ISHARES MSCI EUROPE SRI UCITS | Europa |

| ISHARES CORE EURO STOXX 50 UCITS ETF EUR | Europa |

| ISHARES CORE MSCI EMU UCITS ETF EUR | Europa |

| LYXOR EURO STOXX 50 (DR) UCITS ETF | Europa |

| XTRACKERS MSCI WORLD ESG UCITS ETF | Globalny Rynki Rozwinięte |

| ISHARES MSCI WORLD ESG ENHANCED UCITS | Globalny Rynki Rozwinięte |

| ISHARES MSCI EM IMI ESG SCREENED UCITS ETF USD ACC | Globalny Rynki Rozwijające Się |

To może teraz rzucić monetą? Na razie jeszcze nie.

Odrzucam Europę i Rynki Rozwijające Się. Kolejna subiektywna decyzja. Zostało 10. Czas przyjrzeć się co dane ETF-y mają w środku i co śledzą.

Sprawdzam zawartość ETF-a

I tutaj znowu najlepsza do tego jest ta strona .

Po wejściu na stronę i wpisaniu nazwy ETF-a lub jego ISINu należy przejść do zakładki Exposure.

W przypadku ETF-ów śledzących S&P500 tutaj zaskoczenia być nie może. Są to największe amerykańskie spółki.

Trochę ciekawiej jest już dla ETF-ów globalnych. Trochę, bo nie aż tak wiele. Dalej są to głównie Stany Zjednoczone, ale też pojawiają się pozostałe kraje.

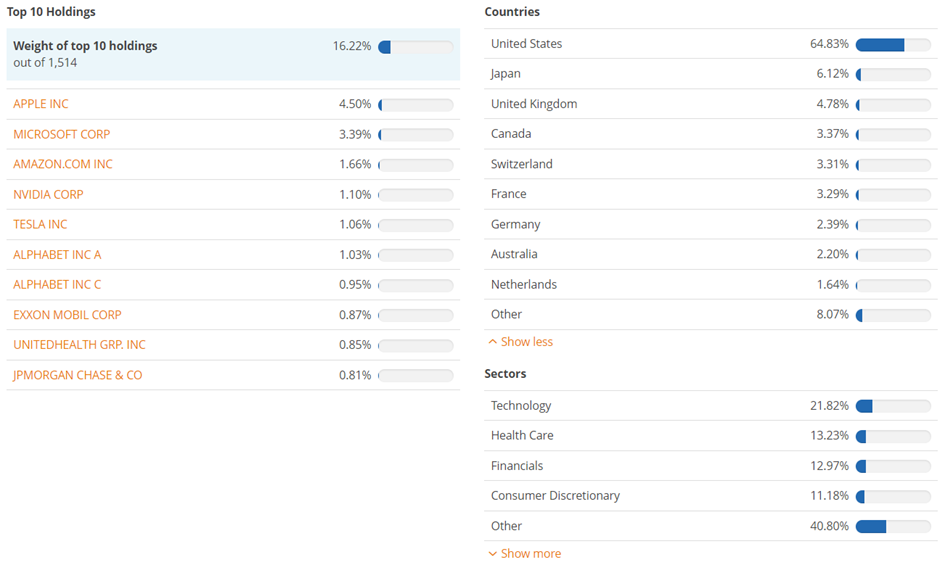

Skład portfela ISHARES CORE MSCI WORLD UCITS:

Jak widać mimo, że ETF ma w nazwie globalny to jednak głównie są to Stany Zjednoczone. Drugi w kolejności kraj ma aż 10 razy mniejszy udział w indeksie.

I tutaj Wam skrócę trochę moje rozterki moralne dotyczące wyboru ETF-a. Finalnie wybrałem XTRACKERS MSCI WORLD UCITS. Ze wszystkich globalnych ma on najlepszy TD -0,06%. ETF-y inwestujące w USA i Europę miewały co prawda lepsze TD, ale finalna decyzja padła na ETF-y globalne. Reszta parametrów jest zbieżna. W przyszłości jak będę chciał zdywersyfikować portfel ETF to powinienem wybrać taki, który ma dużo mniejszą ekspozycję na Stany Zjednoczone.

ETF wybrany. Co dalej?

Wybór brokera

Wybrany ETF ma trafić do portfela publicznego, a ten z założenia ma dużo ograniczeń, głównie budżetowych. Jeżeli więc wybrałbym DM BOŚ czy mBank to zmierzę się z problemem minimalnej prowizji. W DM BOŚ prowizja wynosi 0,29%, ale nie mniej niż 19 PLN. W mBanku jest taka sama, a dodatkowo dochodzi tutaj kwestia opłaty za prowadzenie konta.

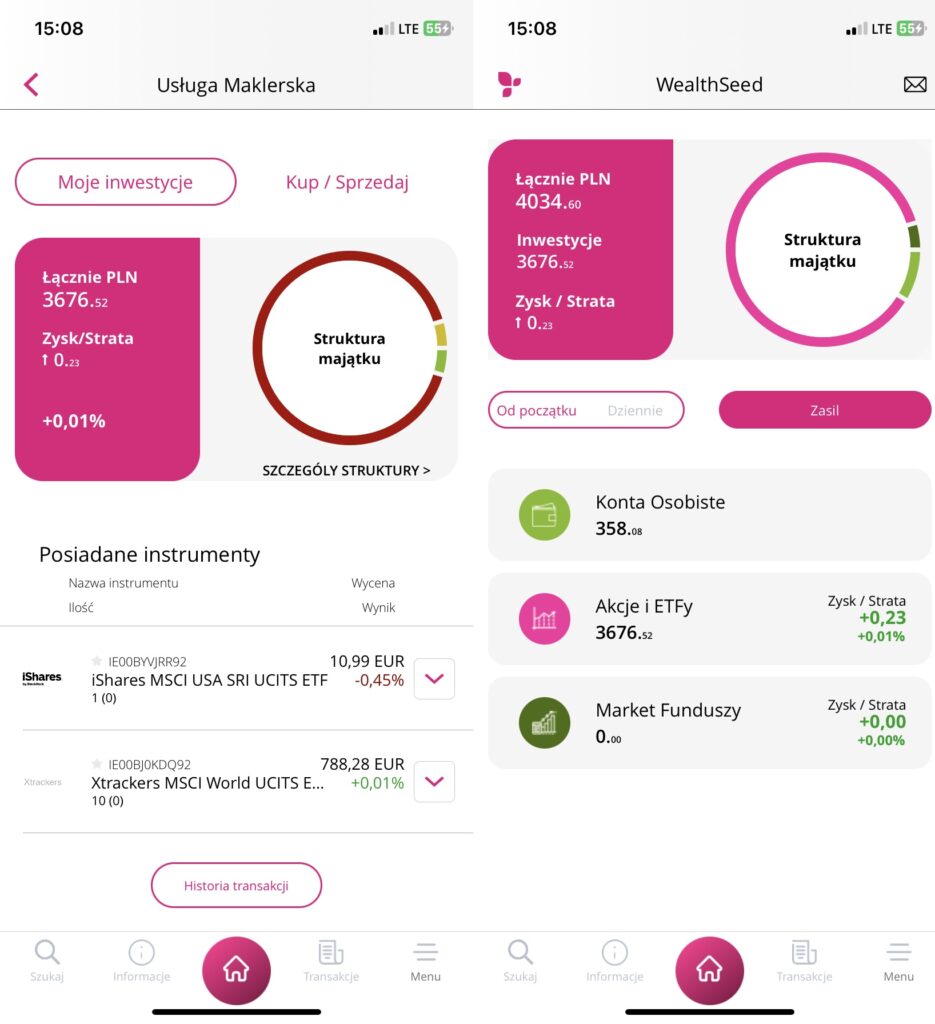

Lepszym więc rozwiązaniem byłoby XTB, który do kwoty 100 000 EUR obrotu miesięcznego w danym momencie nie pobiera opłat. Ja wybrałem jednak inny podmiot a konkretnie WealthSeed. Jest to relatywne nowy dom maklerski, który podobnie jak XTB nie pobiera opłat za zakup ETF-ów. Warunkiem jest minimalny zakup za kwotę 750 EUR.

Jest to regulowany podmiot przez KNF. Nie mam więc obaw o swoje środki. Nawet gdyby podmiot ten upadł to system rekompensat gwarantuje mi zwrotu w wysokości 100% do kwoty 3 tys. euro oraz w wysokości 90% nadwyżki ponad 3 tys. euro, ale wyłącznie do kwoty 22 tys. euro.

I mowa tutaj wyłącznie o środkach pieniężnych, czyli gotówce która leży na koncie nie uzywana. Jeżeli chodzi o kupiony ETF to w najgorszym przypadku zostanie on przeniesiony do innego domu maklerskiego.

Uwaga!!! Aktualizacja 16.06.2023

Wealthseed zakończył swoją działalność i nie jest już dostępną opcją. Sprzedałem ETF w Wealthseed, a środki przeniosłem do XTB. Z racji, że nie chciałem ponownie przewalutowywać środków to w XTB otworzyłem konto w euro i przelałem środki w euro. Wypłata z Wealthseed oraz późniejszy przelew w euro z mBanku był bezpłatny.

XTB posiada w swojej ofercie ten sam ETF, jednak jest to wersja notowana na giełdzie w Londynie i notowana w funcie brytyjskim. Dlatego finalnie zmieniałem swój wybór i kupiłem iShares Core MSCI World UCITS ETF ( EUNL). Oba ETFy śledzą ten sam indeks i mają praktycznie identyczne wyniki.

Za ostanie 3 lata XDWD wygenerował stopę zwrotu 45,56%, a EUNL 45,61%.

Kupujemy ETF-a

Broker wybrany. Środki wpłacone. W założeniach na portfel publiczny planowałem wpłacać pomiędzy 1 a 5 tys. PLN miesięcznie. Pierwsza wpłata, czyli 2 tys. trafiła tam w kwietniu. Specjalnie jednak musiałem poczekać do maja, aby nie natknąć się na opłatę za zakup, gdyż darmowy zakup jest wyłącznie od 750 euro, czyli około 3450 PLN.

Na początku maja dopłaciłem 2000 PLN. Dodatkowo dostałem odsetki w wysokości 2,02 PLN netto. Środki te pozwalają mi więc spełnić kryteria darmowego zakupu ETF-a bez konieczności płacenia 2 euro prowizji za zakup.

Kolejnym krokiem była wymiana PLN na EUR. Tutaj już kurs nie była tak korzystny jak w innych domach maklerskich. Spread walutowy wyniósł 1%, więc mimo zerowej prowizji za zakup i tak poniosłem pierwszą opłatę. Wymieniłem całą kwotę 4000 PLN na euro, a wycena mojego rachunku spadła do 3960.

W przyszłości mogę spróbować wymieniać środki przy pomocy jakiś kantorów online gdzie powinienem uzyskać lepszy kurs. Wiem też, że lepszy kurs uzyskałbym w DM BOŚ, gdzie różnica pomiędzy ceną kupna i sprzedaży wynosi około 0,35%.

Przy małych zakupach wciąż bardziej opłacalny wydaje mi się zakup w Wealthseed lub XTB. Po za tym środki wymieniam raz i potem nawet jakbym kiedyś sprzedawał ETF-a to zostaną one już w euro. Przy wyższych kwotach DM BOŚ czy mBank mogą już okazać się atrakcyjniejsze.

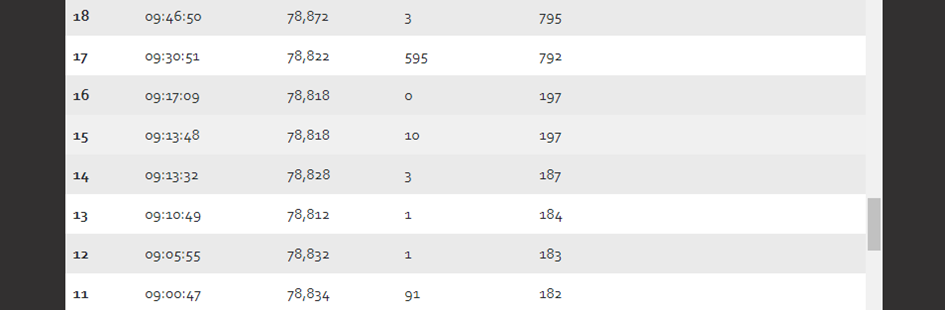

Wystawiłem zlecenie zakupu po 78,82, a finalnie zrealizowało się po 78,818 po mniej więcej 30 minutach. Na stronie gettex.de, przez którą Welthseed realizuje zlecenia jest ono widoczne o 09:13:48.

Na klasycznej giełdzie typu GPW taka realizacja zlecenia nie byłaby możliwa. Jeżeli wystawiłbym zlecenie po 78,82 to powinno się ono znaleźć w arkuszu zleceń i potem zostać zrealizowane po dokładnie 78,82. Ja swojego zlecenia niestety nie widziałem

Realizacja po 78,818 sugeruje, że nie trafiło ono do arkusza, a zostało zrealizowane dopiero w momencie jak cały rynek czyli zarówno cena kupna jak i sprzedaży przesunęła się poniżej 78,82.

Jest to więc kolejny minus realizacji zleceń przez Wealthseed, który korzysta z Gettexa. Zlecenie prawdopodobnie zostało zrealizowane przez market makera, a w momencie jak było realizowane na innych giełdach mogły być korzystniejsze ceny.

Nie jest jednak powiedziane, że z uwzględnieniem prowizji uzyskałbym lepszy wynik. Tak czy inaczej temat ten wymaga większej analizy i na pewno do niego wrócę.

Na dany moment 10 ETF-ów o tickerze XDWD trafiło do mojego portfela publicznego.

Dodatkowo dostałem jedną akcję w ramach promocji za otwarcie rachunku. Wybór był mocno ograniczony. Chciałem uniknąć akcji czy ETF-ów dystrybuujących aby przypadkiem nie wkopać się potem w rozliczenie dywidend. Wybrałem ETF iShares MSCI USA SRI UCITS typu akumulującego. Wartość dodatkowej akcji to około 50 PLN, więc nie będę specjalnie się rozpisywał na nim.

Podsumowanie

Przedstawiona analiza pokazuje jedynie jedną z dróg dojścia do wyboru końcowego. Jeżeli wiesz jaki rynek Cię interesuje dużą część z powyższych kroków możesz pominąć. Dużą skarbnica wiedzy są nie tylko strony takie ja moja, ale też i fora poświęcone inwestowaniu długoterminowemu, gdzie uczestnicy wymieniają się swoimi doświadczeniami i opiniami. Nie ważne jak wybierzesz swój ETF, ważne jest abyś wiedział co wybrałeś i z jakim ryzykami Twoja inwestycja się wiążę.

Inwestowanie to nie jest sprint. To jest maraton, a ETF do takiego maratonu idealnie się nadają.

Dzięki. Dopiero zaczynam swoją podróż w świat etf i twój artykuł był dla mnie bardzo pomocnym!

Dziękuję i życzę interesującej podróży 🙂

[…] Jak wybrać fundusz ETF? Pierwsza inwestycja portfela publicznego. […]

Witam, powiem krótko FANTASTYCZNY artykuł! 🙂 pozdrawiam

Dziękuję 🙂

[…] Jak wybrać fundusz ETF? Pierwsza inwestycja portfela publicznego […]

Witam,

dziękuję za czas poświęcony na napisanie artykułu. Mam pytanie. Zakładając strategię gdzie będę inwestowała co miesiąc w okresie wieloletnim w przykładowo ten oto fundusz https://www.justetf.com/en/etf-profile.html?isin=IE00B4L5Y983 gdzie jest to ETF typu accumulating, jak rozumiem kwestie podatkowe nie dotyczą mnie aż do momentu kiedy zechciałabym zrealizować zysk (powiedzmy po kilku latach, urośnie o 10%). W tym czasie, jeśli dywidendy są wypłacane to jak Pan napisał fundusz aktywnie je reinwestuje, dywidenda w postaci cash flow na moje konto nie trafia. Przez okres 5 lat kiedy nie dokonuje transakcji sprzedaży nie otrzymuje tez formularz PIT-8C. Proszę uprzejmi o potwierdzenie czy moje rozumowanie jest słuszne. Co natomiast stanie się jeżeli po okresie załóżmy 5 lat zdecyduję się sprzedać a) cześć jednostek tegoż ETFa, b) cały portfel. Broker xtb. Czy wtedy broker wypełni za mnie PIT-8C, jeśli tak w jaki sposób będzie przeliczał i które brał pod uwagę zakupy jedostek w wariancie (a), bo jak rozumiem w wariancie (b) wszystkie. Dopytuję ponieważ natrafiłam na artykuł https://inwestomat.eu/jak-rozliczyc-podatek-z-etf/ gdzie rzekomo cześć brokerów wylicza średni kurs ze złego dnia. Czy w przypadku błedu po stronie brokera, odpowiedzialność za błędne wyliczenie leży po stronie mojej czy brokera?

Przepraszam, wiem że to dużo, ale liczę na podpowiedzi 🙂

Dziękuję i pozdrawiam serdecznie,

Alina

Alina. Przepraszam za tak późno odpowiedź.

poniżej odpowiedzi na Twoje pytania:

„Przez okres 5 lat kiedy nie dokonuje transakcji sprzedaży nie otrzymuje tez formularz PIT-8C”

Tak. Jeżeli przez 5 lat nie dokonujesz transakcji sprzedaży to nie dostaniesz żadnego PITa-8c i nie będziesz miała żadnych obowiązków podatkowych .

”

„Co natomiast stanie się jeżeli po okresie załóżmy 5 lat zdecyduję się sprzedać a) cześć jednostek tegoż ETFa, b) cały portfel”

a) w przypadku częściowej sprzedaży wyłącznie ta cześć zostanie uwzględniona w PICie. Czyli jeżeli kupiłaś 10 ETF-ów po 100 PLN każdy i sprzedasz tylko 5 po 200. To Twój podatek będzie policzony jako 0,19 x 5 x (200 -100)

b. w przypadku całościowej sprzedaży zysk będzie liczony od całości czyli 0,19 x 10 x (200-100)

” Czy wtedy broker wypełni za mnie PIT-8C, jeśli tak w jaki sposób będzie przeliczał i które brał pod uwagę zakupy jedostek w wariancie (a), bo jak rozumiem w wariancie (b) wszystkie.”

tak broker wypełni za Ciebie PIT-8C i będzie liczył zakup metodą FIFO. Czyli te ETF-y, które pierwsze wpłynęły na Twoje konto pierwsze zostaną rozliczone.

„Czy w przypadku błędu po stronie brokera, odpowiedzialność za błędne wyliczenie leży po stronie mojej czy brokera?”

Nie wiem do końca co zrobić w takiej sytuacji i jak się powinno zareagować. Tutaj chodzi tylko i wyłącznie o kurs walutowy, więc błędne obliczenia brokera może być i na Twoją korzyść jak i niekorzyść i jeżeli jest to tylko kwestia jednego dnia w tą lub w drugą to różnica nie powinnna być znacząca. Jeżeli różnica jest istotna to można napisać do brokera aby złożył korektę do Urzędu Skarbowego. Jeżeli różnica jest nieistotna lub jest na Twoją korzyść to bym tego nie ruszał, bo wydaje mi się, że obowiązek poprawnego wyliczenia leży po stronie brokera. Ale proszę Cię nie traktuj mojej odpowiedzi jako pewnik bo nie jestem w stu procentach przekonany.