Od jakiegoś czasu przyglądam się polskiemu rynkowi pod kątem dołączenia go do portfela publicznego. Na tym jednak etapie portfela nie chce inwestować w pojedyncze spółki. Nie śledzę rynku giełdowego na tyle abym z czystym sumieniem mógł przeznaczyć część środków na inwestycję w pojedynczą firmę. Moje zainteresowanie skierowało się więc w kierunków ETF-ów na polską giełdę, a konkretnie w kierunku ETF-ów od BETA Securities. ETF-y te w założeniu mają odzwierciedlać polskie indeksy, z czego do najważniejszych należą ETF-y na WIG20TR, mWIG40TR i sWIG80TR.

Stopa zwrotu powinna być więc zbliżona do wyżej wymienionych indeksów w wersji Total Return TR, czyli z uwzględnieniem dywidend.

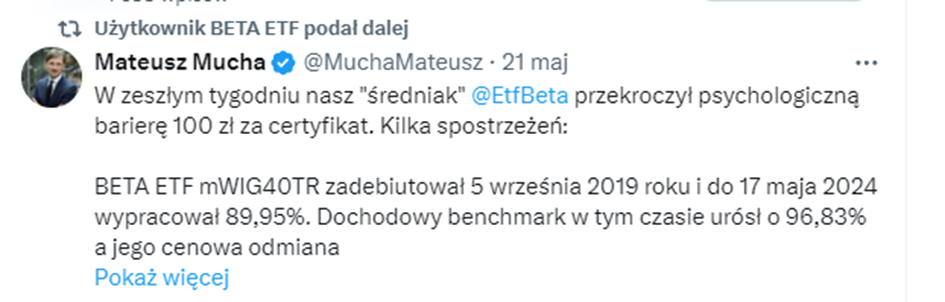

Dosyć duże moje zdziwienie spowodował fakt, że różnica pomiędzy zachowaniem ETF-ów, a indeksem jest aż tak znacząca.

Przykładowo ETF na mWIG40 od początku jego istnienia, czyli od 5 września 2019 roku wzrósł o 89,95%, podczas gdy indeks mWIG40TR wzrósł o 96,83%.

W ciągu niecałych 5 lat różnica odwzorowania wyniosła prawie 7%. A może to wcale nie jest tak dużo? Na tle standardów dla polskiego rynku TFI to wynik wciąż przyzwoity.

Moje zdziwienie zapewne wynikało z faktu, że z tyłu głowy miałem wciąż zachowanie największych światowych ETF-ów na SP500 czy też na MSCI World i trochę zapomniałem jak funkcjonuje nasz rodzimy rynek funduszy. Nigdy do tej pory nie kupowałem funduszy akcyjnych poprzez polskie TFI.

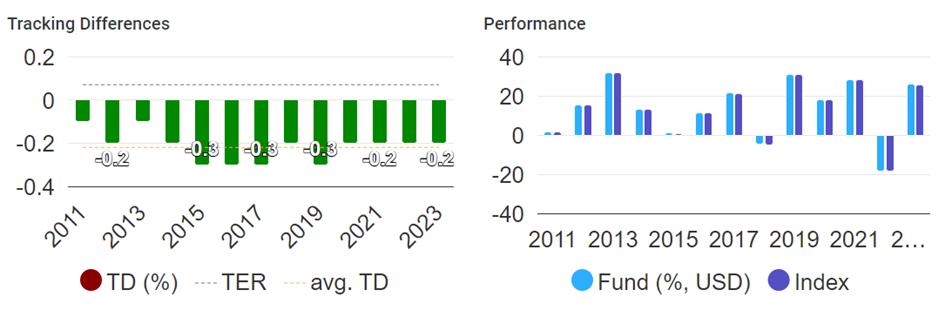

Trudno jednak uniknąć porównać. Przykładowo taki iShares Core S&P 500 rok w rok osiągał wyniki lepsze od indeksu o około 0,2%.

https://www.trackingdifferences.com/ETF/ISIN/IE00B5BMR087

Nie właściwym wydaje się jednak porównywać ogromy ETF zarządzający miliardami dolarów na największym i najbardziej płynnym rynku na świecie z małym lokalnym indeksem. Dlatego też powstał ten artkuł. Jest to moja próba zmierzenia się z tematem czy ETF-y na polskie akcje są warte zainteresowania. W momencie jak piszę ten wstęp nie znam jeszcze finalnego wyniki moich przemyśleń i wyniku analiz.

W zależności od tego co wyjdzie mi na końcu któryś z ETF-ów Bety trafi do portfela publicznego albo nie.

W tym artykule nie będę opisywał podstawowych zasad działania ETF-ów. O tym możecie poczytać z poniższego artykułu.

Jak wybrać fundusz ETF? Pierwsza inwestycja portfela publicznego

WIG20TR, mWig40TR czy może sWIG80TR?

Decydując się na długoterminowa inwestycję najpierw powinienem odpowiedzieć sobie, który indeks mi najbardziej pasuje i który ma największe szanse na długoterminowe wzrosty.

Analiza danych historycznych mimo, że nie mówi nam o tym co będzie się działo w przyszłości to jednak jest to pierwszy krok do podjęcia decyzji.

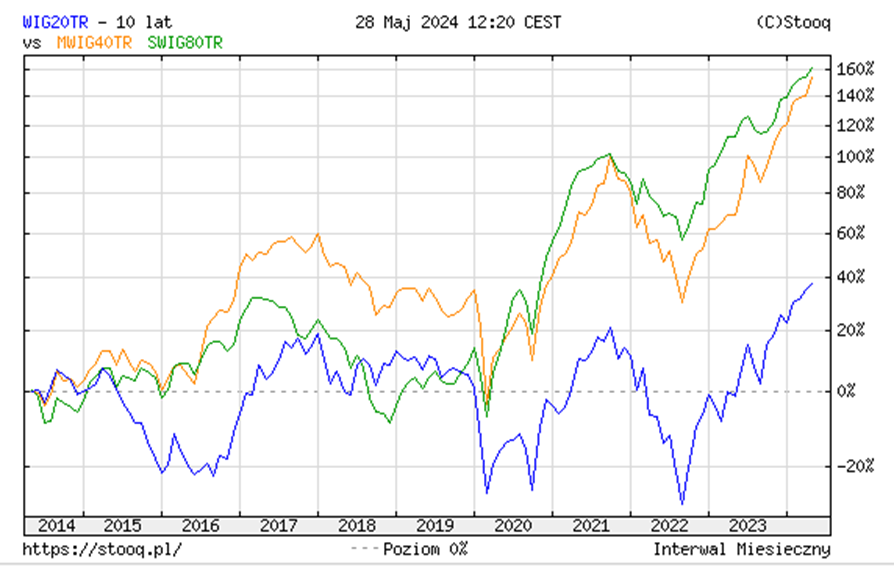

https://stooq.pl/q/?s=wig20tr&d=20240528&c=10y&t=l&a=lg&r=mwig40tr+swig80tr

Jak nałożymy na siebie wykresy indeksów to pierwsze co się rzuca w oczy to to, że WIG20TR zdecydowanie odstaje od maluchów (sWIG80TR) oraz średniaków (mWIG40TR). Przynamniej w perspektywie ostatnich 10 lat.

mWIG40TR i sWig80TR osiągnęły praktycznie porównywalne i bardzo przyzwoite stopy zwrotu w okolicach 160%, co przekłada się na mniej więcej 10% stopę roczną. WIG20 zarobił niecałe 40%, czyli około 3,5% rocznie.

Podstawowym problemem jaki widzę w WIG20, jest taki że jego największe komponenty nie mają już za dużo miejsca do wzrostu. Obecnie najwięcej w indeksie ważą PKO BP, PKN Orlen, PZU i PEKAO SA. Te państwowe molochy razem stanowią prawie 45% udziału w portfelu. Jak dodamy piątą w kolejności spółkę czyli Allegro, która przy okazji jest pierwszą niepaństwową spółką to już wychodzi ponad 50%.

Żadna z tych spółek nie stanie się nigdy spółką globalną. Co najwyżej będą sobie spokojnie rosły tak jak rośnie cały polski rynek. Dodatkowo każda z nich ma też swoje ryzyka takie jak chociażby potencjalne spadki stóp procentowych, które mogą być niekorzystne dla banków czy też stopniowe odchodzenie od paliw w przypadku PKN ORLEN. Widzę więc wiele zagrożeń, a mało czynników pro wzrostowych

W dalszej części WIG20 też trudno wyszukiwać jakiejś lokomotywy, która mogłaby ten indeks pociągnąć. CD Projekt, LPP? Może, ale obie te spółki wydają mi się już przewartościowane.

Aby więc WIG20 mógł jakoś znacząco urosnąć musiałoby do niego wejść sporo nowych spółek z mWIG40 lub po prostu nowych.

WIG20 wiec skreślam od razu na wstępie. Brak potencjału i za dużo Skarbu Państwa.

W takim razie sWIG80 czy mWIG40? Tutaj nie mam wyraźnego faworyta. Oba indeksy mają swoje plusy i minusy. Oba są dosyć dobrze zdywersyfikowane. Nie mają zbyt dużo spółek Skarbu Państwa i wyglądają na relatywnie wskaźnikowo tanie.

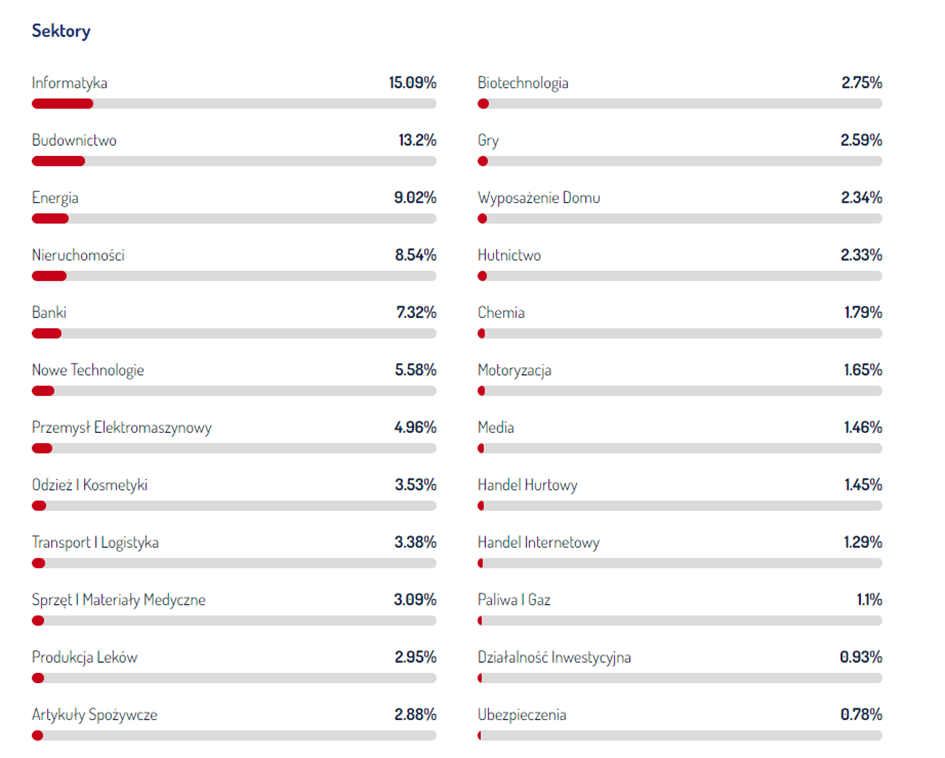

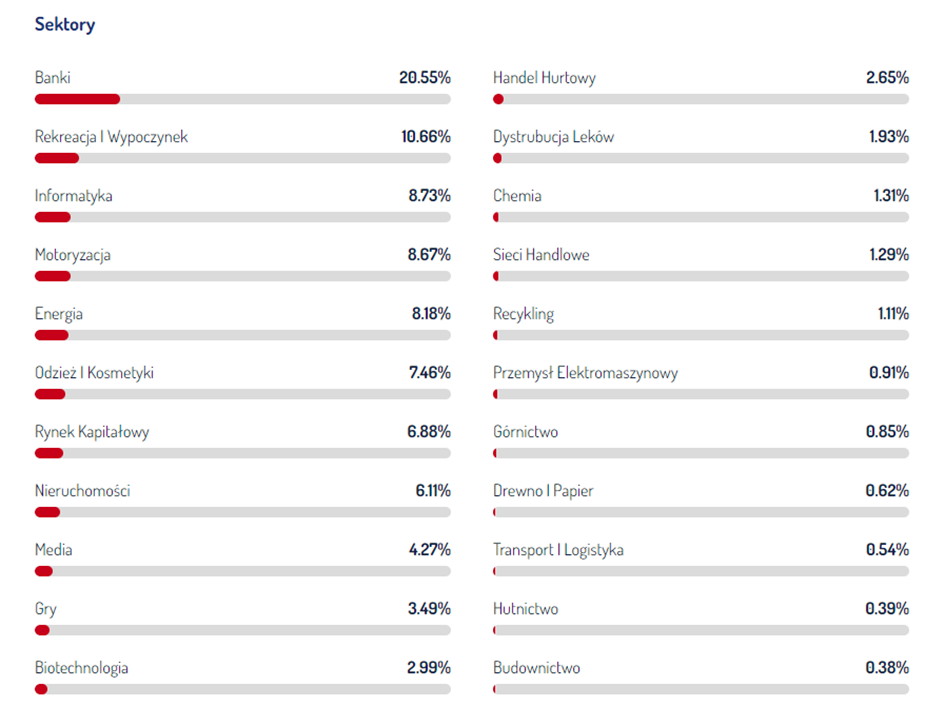

mWIG40 ma jak dla mnie zbyt dużą ekspozycję na banki ( ING, Millenium, Handlowy). Łącznie wychodzi 20% składu co i tak jest dużo mniej niż WIG20, w którym banki stanowią prawie 35%. Po za tym nie mam większych uwag do proporcji kategorii spółek.

sWIG80

https://agiofunds.pl/fundusz/beta-etf-swig80tr/?confirm=true

Mwig40

https://agiofunds.pl/fundusz/beta-etf-mwig40tr/?confirm=true

Za sWIG80 przemawia też niższy C/Z, który średnio wynosi około 12,44 podczas gdy dla mWIG40 mamy 13,64 ( stan na 28.05.2024). Jest to jednak zrozumiałe. Większe spółki cieszą się większym zaufaniem gdyż generują mniejsze ryzyko i przez to muszą być drożej wyceniane. Różnica jednak jest bardzo niewielka.

I właśnie wspomniane ryzyko z kolei przemawia na korzyść mWIG40. Większe spółki powinny lepiej sobie radzić jak przyjdzie jakiś poważny kryzys gospodarczy. Mają też większą płynność, a co za tym idzie ich przecena może być mniejsza jak zacznie się bessa.

Stopa dywidendy z kolei przemawia na korzyść sWIG80. Jest to aż 4,13% vs 3%.

Specyficznym argumentem na korzyść mWIG40 jest to, że dużo trudniej z tego indeksu wypaść. Spółka, która za dużo urośnie w sWIG80 ma duże szanse wejść do mWIG40, podczas gdy już przeskoczenie z mWIG40 do WIG20 jest dużo trudniejsze. Próg wejścia jest bardzo wysoki. Dzięki temu jest duża szansa, że jakaś spółka rozwojowa może mocno pociągnąć za sobą cały indeks.

Innymi słowy spór nierozstrzygnięty. Dalej nie wiem czy lepszy jest mWIG40 czy sWIG80 w długim horyzoncie czasowym. Równie dobrze mógłbym po prostu rzucić monetą. Wróćmy więc do ETF-ów, ich konstrukcji i kosztów.

Podstawowe informacje o funduszach na mWIG40 i sWIG80

Przygotowując ten artykuł miałem duży problem aby gdzieś odnaleźć informację o ile gorzej lub lepiej radziły sobie fundusze versus ich benchmark. Agio Funds TFI, które zarządza funduszami Bety nigdzie takich danych nie podaje.

Bardzo łatwo znajdziemy informację, że koszty za zarządzenie wynoszą 0,8% dla mWIG40% oraz 0,9% dla sWIG80.

Łatwo tez dokopać się do informację że całkowity wskaźnik kosztów (TER) wynosi odpowiednio 1,02% dla mWIG40 oraz 1,4% dla sWIG80.

Nie są to jednak jedyne koszty. Fundusze ETF, które fizycznie replikują ETF są narażone na cały szereg dodatkowych ryzyk i kosztów, które mogą pogarszać lub poprawiać ich wynik.

Jest to na przykład ryzyko płynności i problem zarówno z wejściem jak i wyjściem z danej spółki.

Istnieje tez ryzyko odwzorowania. Mimo, że fundusz stara się mieć proporcje 1 do 1 w stosunku do składu indeksu to sami zarządzający w wywiadach nieraz się przyznawali, że wejście w małe spółki nie jest wcale takie proste przy większym wolumenie. Zbyt duża inwestycja może znacząco wpłynąć na kurs, przez co fundusz musi robić to etapami. Zapewne czasami uda się wejść lepiej, a czasami gorzej.

Wróćmy jednak do odchylenia, czyli dla mnie kluczowej informacji. Na stronie AgioFund nigdzie tej informacj nie znalazłem. Jest to więc poważny minus dla Bety i pierwsza moja myśl była taka, że musi być źle skoro tego nie podają. W końcu jest to najważniejszy parametr określający efektywność każdego ETF-a.

Przynajmniej pokierowali mnie do portalu analizy.pl, gdzie łatwo takie obliczenia zrobić samemu. Z portalu analiz nigdy nie korzystałem bo zawsze wydawało mi się to miejsce sponsorowane przez TFI, a co za tym idzie stronnicze i po części żyjące we własnej bańce. Dane jednak posiadają rzetelne, więc pewnie czasami warto i tutaj zajrzeć. Po za tym i rynek TFI powoli się zmienia.

Finalnie wyszły mi następujące liczby.

| Wskaźnik odchyleń wyników ETF-ów Bety od swoich benchmarków | |||||

| Indeks/rok | 2019 | 2020 | 2021 | 2022 | 2023 |

| Beta ETF WIG20TR | 0,55% | 0,81% | 0,98% | 0,57% | 0,92% |

| Beta ETF mWIG40TR | 0,88% | 1,14% | 0,79% | 0,91% | |

| Beta ETF sWIG80TR | 2,17% | 1,81% | |||

Niestety liczba danych jest dosyć mała, co wynika z faktu, że fundusze te działają zaledwie od kilku lat. Uwzględniłem wyłącznie lata, gdzie dany ETF działał cały rok. Jedynie w latach 2022, 2023 mamy całe okresy dla wszystkich trzech ETF-ów.

I na tym tle najlepiej wygląda ETF na WIG20. Jest to dosyć oczywiste gdyż tutaj opłata za zarządzenie wynosi 0,4%, a całkowity wskaźnik kosztów podawany przez fundusz wynosi 0,72%.

Ja jednak odrzucam WIG20. Jeżeli jednak byłbym zainteresowany dużymi spółkami to przyjrzałbym także iShares MSCI Poland UCITS ETF USD, który w budowie jest podobny do WIG20.

Wśród ETF-ów Bety najgorzej wyglądają natomiast dane dla sWIG80. Średnio odchylenie wyniosło około 2%. Może wynika to z faktu, że fundusz ten dopiero nabiera masy i z czasem będzie mu łatwiej, a może po prostu zarządzanie ETF-em na tak mały indeks jest jednak dużo trudniejsze i takie wartości już zostaną także w kolejnych latach. Tego nie wiem.

https://www.analizy.pl/fundusze-inwestycyjne-zamkniete/AGF92/beta-etf-swig80tr-portfelowy-fiz

Fundusz na sWIG80 ma obecnie 120 milionów aktywów i z tego co wyczytałem w jednym z wywiadu z przed kilku lat z jego zarządzającym to są to wartości zbliżone do optymalnych. Wydaje mi się więc, że ten fundusz już jakoś istotnie nie wzrośnie. Może dojdzie do 200 milionów, ale 500 milionów jest praktycznie nierealne. Za duży miałby wpływ na cały indeks.

Skoro fundusz istotnie już nie urośnie to nie spadną też koszty zarządzania. Tak więc odchylenie nawet jeżeli spadnie to nie spodziewam się tutaj jakiegoś znaczącego spadku.

Dużo lepiej na tym tle wypada mWIG40. Średnioroczne odchylenie w okolicach 0,9% jest nawet lepsze niż całkowity wskaźnik kosztów podawany przez fundusz. Jak widać tutaj fundusz radzi sobie lepiej i jest efektywniejszy niż suma kosztów za zarządzenie i opłat transakcyjnych.

https://www.analizy.pl/fundusze-inwestycyjne-zamkniete/AGF81/beta-etf-mwig40tr-portfelowy-fiz

Częściowo może to wynikać z faktu, że łatwiej jest wejść w średnie niż małe spółki. I sporo z tych średniaków wcale już takimi średniakami nie jest. Płynność jest dużo większa, a spread dużo mniejszy.

Dochodzi też futures na mWIG40, czyli możliwość tańszego odwzorowywania pozycji jeżeli taka okazja się pojawi.

I kolejny argumentem za mWIG40 jest możliwość pożyczania papierów dzięki któremu można zarobić dodatkowe środki, które wpływają na poprawę wyników.

And the winner is …

Zwycięzcą subiektywnego rankingu na ETF Bety na polską giełdę rzutem na taśmę zostaje BETA ETF mWIG40TR. Przeważyły niższe odchylenia wyników od indeksów. Różnica rocznie wynosi około 1%.

Nie wiem który indeks okaże się lepszy czy będzie to mWIG40 czy sWIG80. Oba wydają mi się atrakcyjne cenowo. Wykluczyłem WIG20, bo tutaj wyraźnie nie widzę dla niego jakiś dużych szans na szalony wzrost. Z dwóch pozostałych wybrałem po prostu tańszy i efektywniejszy w zarządzaniu.

Czy mimo wszystko z czystym sumieniem mogę go zakupić do portfela publicznego? Myślę, że tak. Większość kryteriów spełnia i dodatkowo do tej pory po za obligacjami nie miałem żadnej ekspozycji na Polskę.

Mimo jednak wszystko nie planuje aby ETF ten był kluczową częścią portfela akcyjnego.

Środki, które przeznaczam na zakup to tradycyjnie 2 000 PLN. Postanowiłem wykorzystać rachunek w XTB, gdzie mam dwa rachunki w PLN-ach. Jeden będzie więc na własne operacje, a drugi posłuży na potrzeby portfela publicznego. XTB dalej wygrywa ze względu na brak kosztów zakupów oraz brak minimalnej opłaty co przy tak małych zakupach ma znaczenie.

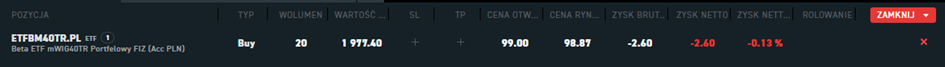

Finalnie zakupiłem 20 ETF-ów po cenie 99. Zostało wiec 20 PLN z wpłaty czerwcowej. Zakupu dokonałem chwilę wcześniej aby zamknąć ten temat już przed długim weekendem i móc się poświęcić innym zagadnieniom.

Można powiedzieć, że kupuje na samej górce. Zapewne przyjdzie jeszcze moment jakieś korekty. Wychodzę jednak z założenia, że portfel ten jest tworzony na wieczność, a w długim terminie główne indeksy giełdowe powinny rosnąć, więc nie zamierzam polować na dołki, bo istnieje duże ryzyko, że indeks mi po prostu odjedzie.

Logiczne podejście do tematu i super analiza. Dzięki!