Kilka miesięcy temu założyłem portfel publiczny, który w domyśle ma kupować instrumenty o ograniczonym ryzyku. Wpłacam na ten portfel około 2000 PLN miesięcznie i kupuje ETF-y lub obligacje. Docelowo jak portfel urośnie zamierzam inwestować w nim także w pojedyncze akcje oraz w inne instrumenty finansowe. Na razie jednak zależy mi aby urosła pewna masa, zanim zwiększę jego ryzyko.

Na dany moment portfel składa się z 23 ETF-ów iShares Core MSCI World (EUNL) o wartość około 1810 euro oraz detalicznych obligacji skarbowych EDO i TOS o łącznej wartości 4050 PLN.

Do napisania tego artykuły skłonił mnie fakt, że w przypadku 3 na 4 momentów wejścia w rynek ETF-ów udało mi się ustrzelić lokalną górkę. Kupowałem zawsze na początku miesiąca i finalnie wychodziło, że zaraz po tym rynek spadał na jakiś czas. Liczba prób jest dosyć mała, więc za wcześnie wyrokować czy jest to przypadek czy już zależność.

Postanowiłem to jednak sprawdzić i w tym artykule zastanowić się czy warto szukać momentu najlepszego do inwestycji czy może po prostu kupować na początku miesiącu bez zastanawiania się.

Zdecydowanie nie chciałbym się bawić w szukania dołków i górek. Zależy na tym aby strategia była prosta i mechaniczna. Jeżeli jednak z liczb wyjdzie mi, że lepiej kupować w połowie miesiąca i różnica w wyniku może być znacząca to czemu by nie dostosować strategii.

Pierwsza myśl po szybkiej analizie moich transakcji przyszła mi następująca. Skoro ludzie z reguły dostają wynagrodzenie na koniec miesiąca lub na początku następnego to właśnie początek miesiąca będzie okresem gdzie liczba zakupów będzie wzrastać.

Druga myśl była taka, że bardziej świadomi inwestorzy mogą chcieć tą wiedzę wykorzystać po to aby kupować odpowiednio wcześnie i wychodzić z rynku wtedy kiedy tzw. ”ulica” ruszy na zakupy i zainteresowanie będzie największe.

Trzecia myśl była następująca. W długim terminie rynki akcyjne rosną. Jeżeli spojrzymy na dziesięciolecia zachowywania się głównych indeksów światowych to jest to stały trend wzrostowy. Odkładając w czasie inwestycje ryzykujemy więc, że rynek nam po prostu odjedzie.

Potem przychodziły następne myśli i każda kolejna przeczyła poprzedniej. Stwierdziłem jednak, że myśli, myślami, ale inwestycje powinny jednak bazować na faktach i liczbach. Dlatego postanowiłem sprawdzić co mówią liczby.

Uprzedzam jednak, że statystykiem nie jestem i metody, które zastosuje zapewne dalekie są od naukowych. Raczej stosuje tutaj podejście zdrowo rozsądkowe. Niekoniecznie właściwe.

Jak zachowywał się S&P500 w ciągu ostatnich 50 lat

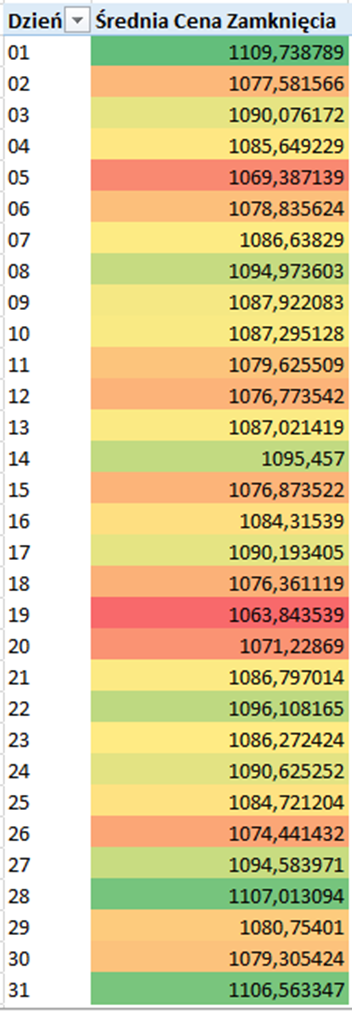

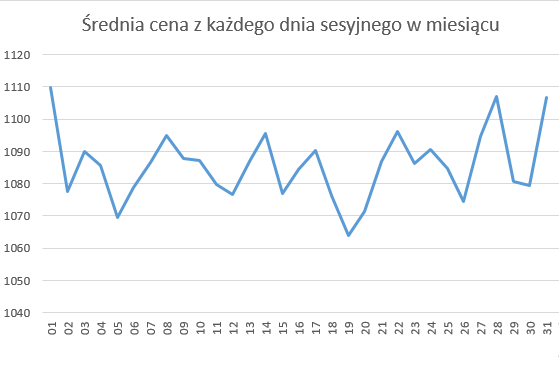

Do analizy ściągnąłem dane za ostatnie 50 lat dla najważniejszego światowego indeksu czyli S&P500. Dokładnie od 1 stycznia 1970 roku do 31 sierpnia 2023 roku. Łącznie wyszło 12 778 dni sesyjnych. Na początek zrobiłem prostą kalkulacje jaka była średnia cena indeksu na koniec każdego z 31 dni miesiąca.

Analiza ta idealna nie jest, bo nie każdy miesiąc ma 31 dni. W różnych latach różnie układają się święta oraz weekendy. Mimo wszystko próba danych jest już całkiem spora. Średnio wychodzi 425 dni na każdy dzień.

Wyszło mi, że rzeczywiście największą średnią wartość przypisać możemy do pierwszego dnia miesiąca. Ze wszystkich 50 lat średnia wartość indeksu SP500 pierwszego dnia każdego miesiąca na zakończenie sesji wyniosła 1 109,73. Kolejne największe wartości odnotowaliśmy 28 i 31 czyli pod koniec.

Z kolei najniższą średnią wartość indeks osiągał dziewiętnastego każdego miesiąca i ogólnie dookoła tej daty kształtowały się średnio najniższe wartości.

Wykres ten jednak nie budzi mojego zaufania. Szczególnie zastanawiający jest ten nagły spadek z pierwszego na drugi każdego miesiąca. Nie jest przecież tak, że średnio indeks S&P500 pomiędzy tymi dniami każdego miesiąca spada o około 3%.

Na pierwszy rzut oka wydaje się, że liczba danych jest jednak za mała aby można było mówić o statystycznie równym rozkładzie. Wystarczy, że dni sesyjnych przypadających na pierwszego było nieznacznie więcej w ostatnich latach niż w pierwszych i już średnia nam wzrośnie o kilka procent.

Nie mniej jednak nawet wizualnie widać, że kumulacja wyższych wartości jest na koniec i początek miesiąca. Z kolei niskie wartości kumulują się w okolicach środka miesiąca.

Średnie wzrosty w obrębie sesji

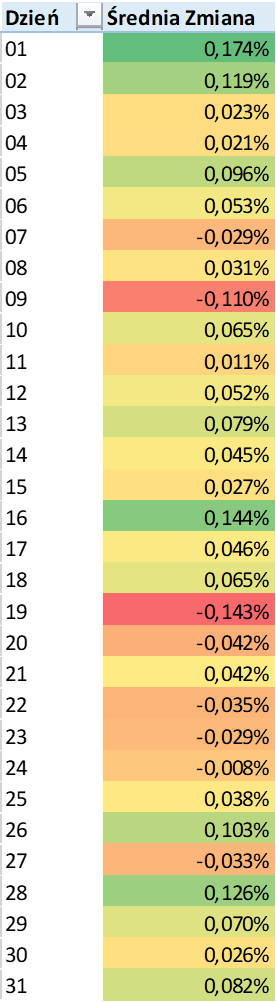

Kolejna rzecz, która mnie ciekawiła to jak wyglądały wzrosty i spadki na koniec poszczególnych sesji w porównaniu do poprzedzającej sesji. Czy są jakieś dni miesiąca, gdzie jest większe prawdopodobieństwo wzrostów. Policzyłem więc średnią wartość zmian cen w każdym dniu kalendarzowym dla tego samego przedziału czasowego. Wyszły mi następujące liczby:

Wyniki są podobne. Znowu najsilniejsze wzrosty odnotowujemy pierwszego każdego miesiąca. Pod koniec miesiąca także widać przewagę koloru zielonego.

Najsilniejsze spadki z kolei notowane są w okolicach dziewiętnastego każdego miesiąca.

Dane gdzie porównujemy jedną sesję do sesji wcześniejszej przekonują mnie dużo bardziej niż wcześniejsze dane gdzie badałem średnią wartość indeksu dla każdego dnia miesiąca.

W dalszym jednak ciągu nie jest to jednak odpowiedź na moje pytanie czy kupować na początku miesiąca, w środku czy pod koniec.

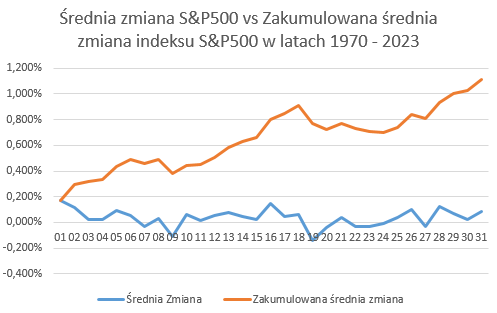

Zakumulowana średnia zmiana

Informacja, że w okolicach 19-24-go każdego miesiąca możemy spodziewać się spadków nie oznacza przecież, że wartości w tych dniach są niższe niż pierwszego każdego miesiąca. Indeks mógł przecież do tego czasu mocno wzrosnąć.

Na wykresie wyraźnie wydać, że liczba dni wzrostowych zdecydowanie przeważa liczbę dni spadkowych. Na 31 dni aż 23 ma średnią wartość wzrostu dodatnią.

Jeżeli więc mielibyśmy do czynienia ze statystycznym miesiącem i zdecydowalibyśmy się kupić 24-ego czyli po okresie gdzie w ciągu ostatnich 5 sesji wzrostowych aż 4 mieliśmy spadkowe to i tak kupilibyśmy drożej niż na koniec pierwszej sesji.

I tak jak wcześniejsze wykresy przekonywały mnie, że zakup pierwszego każdego miesiąca to zły pomysł tak patrząc na dany wykres stwierdzam odwrotnie. Im wcześniej kupimy tym nasza oczekiwana stopa zwrotu rośnie. Kupując pierwszego średnio uda nam się kupić o jakieś 0,52% taniej niż dwudziestego czwartego.

Z kolei najgorszym wariantem może być odkładanie decyzji zakupowej na sam koniec miesiąca. Średnio rynkowa wartość na koniec miesiąca jest wyższa o 0,93%.

Podsumowanie

Powyższa krótka analiza jest mocno subiektywna. Wyniki przeanalizowałem wyłącznie na jednym indeksie i dodatkowo za subiektywnie wybrany przeze mnie okres czasowy. Możliwe, że wyniki byłyby inne jakbym obliczenia zrobił dla WIG20 lub wybrał krótszy okres czasu.

Nie jest to jednak praca doktorska, a jedynie krótki artykuł w którym chciałem sprawdzić pewną tezę. Zależało mi na tym aby okres był długi i taki jest. Z kolei indeks S&P500 to największy światowy wyznacznik koniunktury giełdowej, a spółki z tego indeksu stanowią znaczącą część składu portfela ETF-a, który postanowiłem regularnie kupować.

Wnioski, które na podstawie powyższych danych mogę wyciągnąć są następujące. Dla strategii długoterminowych typu „ kup i trzymaj” , gdzie inwestuje w światowe ETFy najlepszym podejściem jest kupowanie szybko. Im szybciej tym lepiej. Odkładanie zakupów na później w długim terminie zmniejsza oczekiwaną stopę zwrotu.

Dla strategii daytradingowyh, gdzie chciałbym wyłapywać lokalne dołki i górki to górek powinienem poszukiwać w okolicach szesnastego i osiemnastego a dołków w okolicach dwudziestego czwartego.

Dla mojej analizy czyli potrzeb portfela publicznego te dane przekonują mnie na tyle, że nie widzę sensu zmieniać ogólnych założeń. Strategia wiec pozostaje bez zmian. Jeżeli będę dokupował ETF-y to dalej będę to robił na początku miesiąca.