Mniej więcej w połowie 2020 roku moja partnerka życiowa (obecnie żona) poprosiła mnie abym pomógł jej zainwestować pewną kwotę pieniędzy, która leży na koncie i traci na wartości. Wtedy lokaty bankowe praktycznie nie przynosiły żadnych odsetek.

Zadanie było więc podwójnej ważności. Z oczywistych przyczyn nie mogłem odmówić i bardzo zależało mi na tym aby wybrać dobrze. Nie była wtedy jeszcze moją żoną, a ja oczami wyobraźni widziałem ją na tej pozycji. Działałem pod presją wyniku.

W latach wcześniejszych bardzo dużo czasu poświęcałem na handel akcjami i stanowiły one istotny element mojego portfel. W tym jednak konkretnym momencie byłem dosyć daleko od rynku akcji. Jakiś czas temu pozamykałem wszystkie swoje pozycje. Cały swój czas angażowałem w rozwój automatycznych systemów transakcyjnych i tutaj widziałem największy potencjał (jak się potem okazało słusznie).

Market Making i Arbitraż czyli jak z 1,5 tys. PLN zrobić 2 miliony PLN

Chciałem wiec wybrać spółki bezpieczne, płacące dywidendę, takie, które mógłbym trzymać latami, a ich prawdopodobieństwo bankructwa było bardzo niskie i przy tym nie spędzić na tej pracy długich tygodni. Miałem ograniczony czas na analizę. Był to też czas Covidu i ogólnej dużej niepewności jak świat „po” będzie wyglądał.

W pierwszej kolejności padło na PKO BP oraz PZU. Wybrałem dwa duże państwowe molochy, które z reguły zachowują się dosyć stabilnie i w mojej opinii były niedowartościowane w danym momencie. PKP BP spadło poniżej 20 zł za akcje. Dodatkowo w miarę regularnie wypłacały dywidendę. Trochę poszedłem na łatwiznę.

Dołożyłem do portfela jeden element ryzyka, a mianowicie spółkę Wittchen. Firma ta przez wiele lat znajdowała się w moim prywatnym portfelu akcyjnym wiec znałem ją dosyć dobrze.

Ze względu na ograniczoną mobilność społeczeństwa i praktycznie załamania się rynku podróży zagranicznych istniało duże ryzyko, że sytuacja ta wpłynie negatywnie na Wittchen. Przyszłość była mocno niepewna. Co było też widać w kursie. Na tą spółkę przeznaczyłem więc proporcjonalnie mniejszą kwotę. Strach udzielił się też i mi. Niestety była to błędna decyzja, bo cena akcji wzrosła już prawie 4 krotnie. Po fakcie jednak każdy zawsze jest mądry.

Od tego czasu, czyli już prawie 3 lata później portfel nie uległ wielu zmianom. Z czasem zwiększyłem zaangażowanie w PKO BP i dokupiłem akcje PKN Orlen. Stopa zwrotu wynosi około 80%, z czego sam Wittchen wygenerował połowę zysku.

Ostatnio sprzedałem wszystkie akcje PKO BP, ze względu na niepewną politykę dywidendową i kupiłem trochę akcji XTB. Dokupiłem także Wittchena.

Czas na zmiany

Ostatnio moje zaangażowanie w pracę nad automatycznymi systemami transakcyjnymi się znacząco zmniejszyło. Nastąpiło pogorszenie wyników i spadek motywacji. Pojawił się za to czas na klasyczne inwestycje giełdowe i dlatego planuje dokonać pewnych modyfikacji tego portfela w najbliższej przyszłości i ogólnie mocniej się zająć rynkiem akcji. Jak w latach ubiegłych.

Podstawowy plan jednak się nie zmienił. Chciałbym aby tutaj w większości trafiały zdrowe spółki dywidendowe, które z dużym prawdopodobieństwem będą działać także i za lat 20. Planuje do tego portfela zaglądać nie częściej niż raz na kwartał i wtedy ewentualnie podejmować jakieś decyzje na temat aktualizacji składu. Jest to więc portfel pasywno-aktywny, z akcentem na pasywny.

Portfel ten obecnie trochę zbyt mocno zaangażowany jest w spółki skarbu Państwa, ale i to będę stopniowo zmieniał. Taka budowa wynika z faktu, że tworzyłem go w czasach pandemii i zależało mi na pewności. Miałem też ograniczony czas, który gotowy byłem poświęcić na jego tworzenie.

Tym razem jest inaczej. Chciałbym przeprowadzić pełną i w miarę kompletną analizę od A do Z, a następnie zamknąć komputer na długi okres czasu i nie zaglądać zbyt często co się dzieje po drodze. I właśnie o procesie wyboru i czynnikach, które mają dla mnie znaczenie będzie ten artykuł. Będzie więc on mocno subiektywny. Nie sugeruj się jednak moimi decyzjami. Podejmuj własne.

Nie mam CFA, nie jestem maklerem ani doradcą inwestycyjnym. Jeżeli zauważyłeś jakieś znaczące błędy, z czymś się nie zgadzasz, to skomentuj poniżej. Każdy komentarz na pewno wniesie coś do dyskusji.

Wpis ten będzie moją próbą zmierzenia się z tematem na potrzeby własne. Poza porządkami w przedstawionym na początku wpisu portfelu chciałbym też mieć przygotowanych kilku kandydatów, którzy mogliby wejść do portfela publicznego oraz pozostałych niepublicznych portfeli własnych, które prowadzę.

Zaczynamy.

Na czym polega inwestowanie w spółki dywidendowe?

W dzisiejszym wpisie chciałbym opowiedzieć dlaczego uważam, że wybieranie spółek dzielących się zyskiem z akcjonariuszami jest bezpieczniejsze od kupowania spółek, które dywidend nie wypłacają.

Bezpieczniejsze nie oznacza zawsze bardziej opłacalne. To są dwa oddzielne zagadnienia. Spółki dywidendowe są to najczęściej spółki już w odpowiednim stadium rozwoju. Inwestując w tego typu firmy prawdopodobnie nie uda nam się znaleźć perełki na bardzo początkowym stadium rozwoju, która w krótkim czasie urośnie kilka tysięcy razy. Nie o to tutaj chodzi. Jest to forma inwestowania długoterminowego.

Inwestowanie dywidendowe zmniejsza nasze ryzyko, że wybierzemy nietrafioną inwestycję, która świetnie wygląda jedynie na papierze. Jeżeli spółka decyduje się dzielić z inwestorami zyskiem w formie dywidendy to poświadcza tym samym, że uzyskany zysk nie jest wyłącznie zabiegiem księgowym.

Celem tego typu inwestowania jest uzyskiwanie stabilnego strumienia pieniędzy przez lata przy jednoczesnym wzroście wartości aktywów. W pewnym sensie można je porównać do inwestycji w nieruchomości na wynajem, chociaż ryzyko zmian kursowych jest jednak większe w przypadku akcji.

Aby jednak rzeczywiście tak się działo i akcje, które posiadamy w portfelu przynosiły nam stabilny zysk musimy odrobić wcześniej solidną pracę domową i prawidłowo wybrać spółki.

Sama dywidenda nie może być jedynym czynnikiem, który zadecyduje o tym czy warto w daną inwestycje wejść. Każdy inwestor powinien przeanalizować także wiele innych zmiennych. Jeżeli jednak podejdziemy do inwestycji zaczynając od dywidendy jako pierwszego filtru, zwiększamy prawdopodobieństwo, że już na samym początku odrzucimy wiele spółek o niezdrowych bilansach czy innych problemach, które nie zawsze na podstawie prostej analizy sprawozdań da się zdiagnozować. Innymi słowy jest mniejsze prawdopodobieństwo, że wybierzemy źle.

Stopa dywidendy, cena do zysku i wskaźnik wypłaty dywidendy

Aby móc prawidłowo wybrać spółkę dywiendową musimy na początek przerobić kilka kluczowych pojęć. Zacznijmy od stopy dywidendy (dividend yield – DY). Jest to stosunek wartość dywidendy przypadającej na jedną akcję do ceny tej akcji. Teoretycznie więc im wyższa wartość tym lepiej. Piszę teoretycznie gdyż na tą wartość zdecydowanie należy spojrzeć z szerszej perspektywy. Dobra spółka dywidendowa to taka spółka, która płaci wysoką dywidendę, ale nie dzieje się to kosztem jej stabilności finansowej.

Przykładowo jeżeli akcja spółki jest warta 100 PLN i spółka wypłaca dywidendę o wartości 10 PLN na każdą akcję to stopa dywidendy wynosi 10%.

Wskaźnik ten w naturalny sposób od razu pozwala wyeliminować spółki mocno przewartościowane. Jeżeli akcje spółki są bardzo dużo warte w stosunku do osiąganego zysku przypadającego na akcje, to nawet jak spółka wypłaci cały zysk akcjonariuszom to i tak wypłata będzie stanowić niewielki ułamek cen akcji. Stopa dywidendy będzie więc bardzo niska.

Dlatego patrząc na stopę dywidendy patrzę też na inny wskaźnik czyli Cena do Zysku – C/Z ( price to earning PE). C/Z to wartość przedsiębiorstwa podzielona przez osiągnięty zysk. Jeżeli spółka jest warta 100 milionów i wygenerowała zysk w wysokości 10 milionów to C/Z wyniesie 10. Jeżeli ta sama spółka wygenerowała zysk w wysokości 2 milionów to C/Z wyniesie 50.

Zakładając, że spółka nie wypłaca zysków z lat wcześniejszych to wskaźnik C/Z mówi nam od razu jaki jest maksymalny poziom dywidendy, którą spółka może wypłacić za ubiegły rok. Jeżeli C/Z wynosi 10 to stopa dywidendy raczej nie przekroczy 10%. Jeżeli C/Z wynosi 50 to stopa dywidendy nie powinna przekraczać 2%, gdyż zysk stanowi dokładnie 2% wartości spółki.

Zdarzają się oczywiście przypadki, że spółka wypłaca więcej niż 100% zysku. Zysk to tak naprawdę jest tylko zapis księgowy i nie zawsze jest on zgodny z rzeczywistą gotówką, która wpłynęła do firmy. Powyższe przedstawienie jest więc mocno uproszczone.

Czasami firmy też wypłacają od razu dywidendę za kilka lat z rzędu lub jakieś wydarzenia jednorazowe spowodowały pojawienie się nadmiaru gotówki w spółce. Wtedy firmy mogą wypłacić wartości znacząco przekraczające wartość zysku netto

Najczęściej jednak na dywidendę przeznaczana jest jedynie część zysku. Jest to tzw. wskaźnik wypłaty dywidendy (Payout Ratio), który mówi nam jaka część zysku jest wypłacana dla akcjonariuszy w formie dywidendy.

Podsumujmy wszystkie te wskaźniki na przykładzie. Spółka warta jest 100 milionów i składa się z 1 miliona akcji. Każda akcja jest warta 100 PLN. Spółka zarobiła 10 milionów. Stosunek wartości spółki do zysku czyli C/Z wynosi 10 ( 100 / 10).

Spółka zdecydowała się wypłacić 5 milionów w formie dywidendy. Na każdą akcję przypada więc 5 PLN. Stopa dywidendy wynosi 5% ( 5/100).

Wskaźnik wypłaty dywidendy wynosi 50% ( 5/10) , gdyż spółka wypłaca połowę zysku.

Do tych pojęć będziemy jeszcze wielokrotnie wracać.

Poniżej zamieszczam jeszcze jedną tabelkę, która mówi nam dlaczego inwestor dywidendowy powinien unikać spółek z notorycznie zbyt wysokim C/Z.

| Cena Akcji | Zysk na Akcje | Dywidenda na Akcje | C/Z | Stopa dywidendy |

| 100 | 10 | 10 | 10 | 10% |

| 100 | 5 | 5 | 20 | 5% |

| 100 | 2 | 2 | 50 | 2% |

Powyżej mamy trzy spółki, których cena akcji wynosi 100 i każda z nich wypłaca 100% zysku w formie dywidendy (Payout Ratio = 100%). Pierwsza zarobiła jednak 10 na każdą akcję, druga 5, a trzecia jedynie 2. Automatycznie przełożyło się to na C/Z odpowiednio w wysokości 10, 20, i 50. Im wyższe C/Z tym niższa stopa dywidendy, która wyniosła odpowiednio 10%, 5% i 2%. Im niższa stopa dywidendy tym mniejsza kwota wraca do nas w formie gotówki.

Nie oznacza to jednak, że ostatni wariant zawsze będzie nieatrakcyjny. Jeżeli trafimy na spółkę, która jest w fazie silnego wzrostu i z dużą dozą prawdopodobieństwa możemy ocenić, że jej zyski w kolejnych latach wzrosną, to i taka spółka może okazać się dobrą inwestycją.

Nie będzie to jednak już inwestowanie stricte dywidendowe, a w większym stopniu będzie to gra na wzrost wartości spółki.

Powyższy model jest mocno uproszczony, gdyż na zysk jednoroczny wiele czynników może mieć wpływ. Dlatego samo patrzenie na zysk, bez wiedzy jak ten zysk został wygenerowany może być często mylące. Jeżeli przykładowo spółka sprzedała jakieś aktywo po bardzo wysokiej cenie, dużo wyższej niż wycena księgowa to w zysku pojawi się duży plus, ale będzie to zdarzenie jednorazowo i prawdopodobnie nie powtórzy się w przyszłości.

Taka spółka w danym roku będzie miała bardzo wysoką stopę dywidendy, ale w kolejnych latach już prawdopodobnie stopa ta spadnie.

Jeżeli jednak nasz czas jest ograniczony i nie jesteśmy w stanie przejrzeć dokładnie wszystkich spółek to powyższych wskaźników można użyć jako pierwszego filtra, który pozwoli nam wyselekcjonować spółki do dalszej analizy.

Pewną spotykaną praktyką jest też branie zysków za ostatnie kilka lat i wyciąganie średniej. Wtedy wyniki są bardziej wygładzone i pokazują czy spółka jest w stanie osiągać zyski regularnie i jak te zyski odnoszą się do wartości spółki. Ja jednak unikam uśredniania zysków, gdyż mogę w ten sposób łatwo wyeliminować spółkę, której biznes mocno urósł w ostatnich latach i nic nie wskazuje że miałby się skurczyć.

Przykład dwóch spółek dywidendowych

Na podstawie powyższych wskaźników porównajmy dwie spółki. CD Projekt i XTB. W momencie jak piszę te słowa mamy pozycje na obu. A konkretnie moja żona posiada akcje XTB w portfelu długoterminowych, a ja w swoim prywatnym portfelu spekulacyjnym posiadam krótką pozycję na kontraktach na CD Projekt. Moja opinia będzie więc daleko nieobiektywna.

Spójrzmy jednak tylko na liczby.

CD Projekt w zeszłym roku zarobiło netto 347 milionów PLN, XTB zarobiło 766 milionów PLN.

CD Projekt wypłaciło za zeszły rok dywidendę w wysokości prawie 100 milionów, XTB zamierza wypłaci 570 milionów dywidendy. Stopa dywidendy dla CD Projekt wyniosła 0,66%. Stopa dywidendy dla XTB wyniesie 11,71%.

C/Z dla CD Projekt wynosi 32, a dla XTB 4,5.

CD Projekt jest warte około 15 miliardów PLN. XTB około 5 miliardów PLN.

Zdaje sobie sprawę, że porównuję jabłka do gruszek. CD Projekt to spółka gamingowa, a XTB to firma finansowa. Ryzyka dla obu przedsiębiorstw są zupełnie inne.

Nie jestem w stanie dobrze ocenić perspektyw CD Projekt. Nie jestem graczem. Jest to solidna, rentowna spółka. Mógłbym rozważyć jej zakup jeżeli jej wycena byłaby w okolicach 3-5 miliardów. Obecna cena jednak już uwzględnia co najmniej 2-3 krotny wzrost zysków netto, a ja nie jestem pewien czy to się wydarzy i utrzyma w dłuższym terminie.

Patrząc tylko na te kilka prostych liczb dużo łatwiej mi swoje pieniądze włożyć w spółkę, która płaci mi tu i teraz i jest wyceniana znacznie poniżej generowanych zysków i jeszcze do tego osiąga przyzwoitą dynamikę wzrostu biznesu.

Tak jak jednak pisałem na początku tego podrozdziału, obiektywny nie jestem. Mimo wszystko po 12 latach pracy w podobnych spółkach (w tym 4,5 roku konkretnie w XTB) jestem w stanie dosyć optymistycznie ocenić jej perspektywy.

Stabilny wzrost biznesu

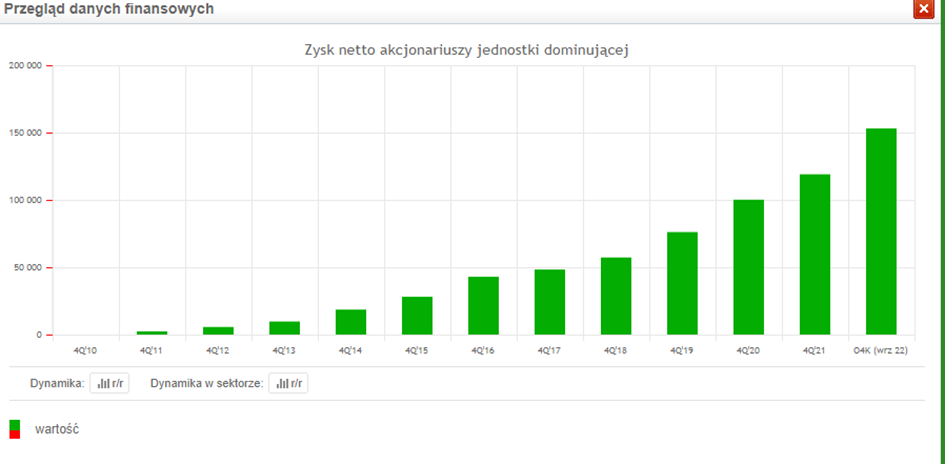

Wróćmy jednak do analizy. Idealna spółka dywidendowa to taka, która stabilnie rozwija swój biznes. Jest to spółka, której przychody i zyski rosną od lat w przyzwoitej dynamice. Jeżeli znajduję taką firmę, której wyniki rosną nieprzerwanie to jestem w stanie zaakceptować nawet trochę mniejszą stopę dywidendy, gdyż wiem, że z czasem dywidenda też jest w stanie urosnąć.

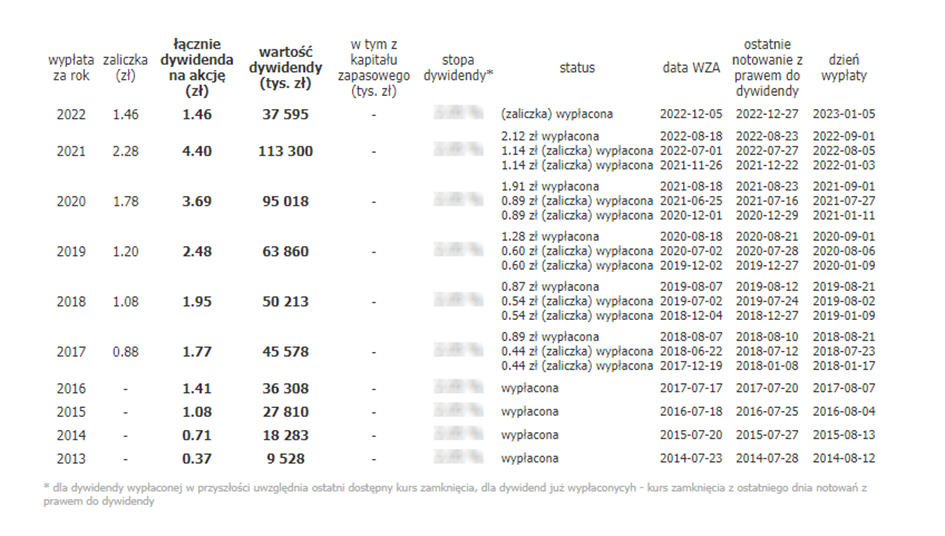

Poniżej przykład przychodów i zysków dla spółki Livechat. Spółka ta ma wysoki wskaźnik C/Z jak na polskie warunki, ponad 20. Jednak jest to spółka w dalszym ciągu bardzo mocno wzrostowa, a jej wyniki powinny jeszcze przez jakiś czas rosnąć.

Przez lata rosła też i dywidenda.

Livechat wypłaca dywidendę 3 razy w roku, więc sumaryczna kwota za cały 2022 będzie zapewne większa niż w roku poprzedzającym. Stopa dywidendy nie przekracza 4% i na rynku można znaleźć dużo większą. Wzrost kursu jednak w pełni rekompensuje to inwestorom.

Idealnych spółek jednak aż tak dużo nie ma. Polska giełda jest trochę za mała. Dlatego jeżeli znajdę spółkę, która generuje przychody i zyski z bardzo delikatną tendencją wzrostową to też jestem w stanie w taką spółkę zainwestować. Warunkiem jest jednak wyższa stopa dywidendy. Od takiego PZU czy PKN Orlen raczej nie można oczekiwać podwojenia przychodów w najbliższych latach. Z drugiej strony spółki te mają przyzwoitą stopę dywidendy na poziomie odpowiednio około 6% i 8%.

Tak więc na wszystkie te wyżej wymienione wskaźniki należy patrzeć szerzej i zestawić je z biznesem firmy. Niższa stopa dywidendy czy brak silnej dynamiki wzrostu nie zawsze przekreśla spółkę w moich oczach jako spółkę dywidendową.

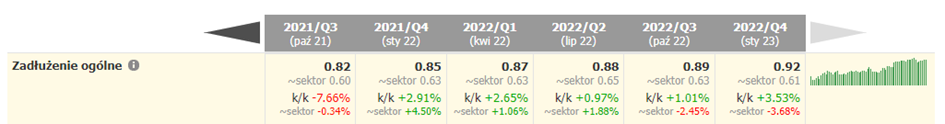

Zadłużenie i stan gotówki na koncie

Kolejnym bardzo ważnym czynnikiem i filtrem, który wyklucza wiele spółek jest wysokie zadłużenie. Jeżeli spółka ma wysokie zobowiązania w stosunku do wartości aktywów to zwiększa się ryzyko, że spółka w przyszłości może mieć problem z regulowaniem na bieżąco zobowiązań.

Wystarczy, że pogorszy się koniunktura oraz wzrosną stopy procentowe i mamy gotowy problem.

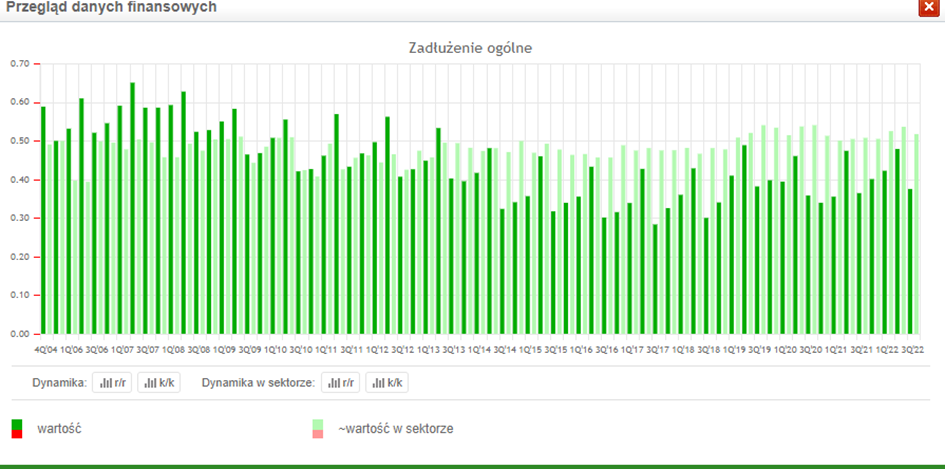

Jeżeli wiec widzimy, że spółka w ostatnich latach regularnie zwiększa zadłużenie powinna nam zapalić się żółta lampka. Ja najczęściej korzystam z danych dostępnych na stronie https://www.biznesradar.pl/ , gdzie po wpisaniu nazwy spółki należy przejść do : Analiza Finansowa -> Wskaźniki -> Zadłużenie

Z tej strony przydatne są też i wykresy pokazujące jak zmieniały się wartości na przestrzeni ostatnich lat i kwartałów.

Najprostszym wskaźnikiem jest Zadłużenie Ogólne. Jest to stosunek obcego finansowania (długu) w stosunku do wszystkich aktywów spółki. I tak w przypadku CCC (rysunek powyżej) tendencja wzrostowa zadłużenia widoczna była już wiele lat wcześniej. Wystarczy spojrzeć na wykres po prawej stronie. Obecnie ponad 90% aktywów spółki jest finansowana z kredytu.

Kiedyś CCC też było spółką dywidendową. Od 2019 jednak wstrzymało ten proces. Na szczęście. Tak przynajmniej jest jeszcze szansa, że spółka jakoś wyliżę się z obecnych problemów.

Powtórzę to co napisałem wcześniej. Dywidenda ma sens, ale nie może być wypłacana kosztem stabilności spółki.

Jako dobry przykład z kolei przedstawię Ambrę, która przez wiele lat obniżała zadłużenie i obecnie od dłuższego czasu utrzymuje je na stabilnym poziomie.

Po za analizą długu znaczenie mają dla mnie środki pieniężne oraz inne aktywa finansowe, które można w łatwy i szybki sposób spieniężyć. Wiele osób uważa, że spółka nie powinna utrzymywać nadmiaru gotówki na koncie, gdyż nie do tego została powołana. Jeżeli spółka generuje zbyt dużo środków i nie ma pomysłów co z nimi zrobić to powinna zwrócić je inwestorom w formie dywidendy lub spłacić zobowiązania. W pełni się z tym zgadzam. Lubię jednak jak pewien przyzwoity stan środków, zapewniający płynność na koncie jest utrzymywany. W problemy można wpaść nawet jak mamy świetnie działający biznes, który księgowo przynosi wysokie zyski. Zapewnienie sobie swego rodzaju poduszki bezpieczeństwa istotnie nam to ryzyko zmniejsza.

Silna marka i zrozumiały biznes

Kolejny czynnik, który ma dla mnie znaczenie to silna i znana marka oraz zrozumiały przedmiot działalności. Jest wiele biznesów, które produkują w miarę podobny produkt i ludzie aż tak dużego znaczenia nie przykładają do tego kto jest producentem. Są jednak sektory, gdzie marka ma ogromne znaczenie. Firma, która ma rozpoznawany brand może liczyć na dużo większą marżę niż firma, która dopiero przebija się do świadomości użytkowników.

Myślę, że dlatego w moim portfelu jest XTB, PZU, PKN Orlen i Wittchen. Łatwiej mi się inwestuje w produkty, które znam i które rozumie.

W XTB pracowałem przez wiele lat. Wiem od czego zależą zyski tej branży i dlaczego są tak zmienne. Znam też ludzi, którą tą spółką zarządzają i wiem, że wiedzą co robią. Chociaż nie lubię forexu jako produktu to do biznesu nie mam żadnych zastrzeżeń. Podoba mi się też to, że coraz mocniej wchodzą w produkty z prawdziwej giełdy takie jak ETFy i akcje. I tego tez im życzę. Aby przestali być wyłącznie brokerem forexowym, będącym drugą stroną transakcji, a stali się prawdziwą firmą inwestycyjną. Mogą sobie Interactive Brokers wziąć za wzór.

PZU ubezpiecza mi mieszkania. Na PKN Orlen tankuje paliwo i wielokrotnie jadąc w trasę, jestem gotowy przejechać kolejne 50 kilometrów tylko po to aby zatankować na Orlenie. Czerwona walizka Wittchena stoi dosłownie 2 metry ode mnie jak piszę te artykuł. Żona wróciła z delegacji.

Jest wiele spółek, które na papierze mają świetne wyniki, nawet wypłacają dywidendę. Jeżeli jednak danej spółki nie rozumiem, nie wiem czym się zajmuje lub trudno mi przewidzieć co może się z nią stać w najbliższej przyszłości to nie jest tak, że ją od razu skreślam, ale najczęściej odkładam ją do poczekalni.

Trochę mam tak na przykład z Livechatem. Bardzo podobają mi się wyniki i dynamika ich wzrostu, ale nie jestem w stanie ocenić perspektyw tego biznesu i jak długo dana dynamika wzrostowa się utrzymać. Możliwe, że spółka urośnie jeszcze 100 razy, ale może to być też i jej kres. Mam ją na liście obserwacyjnej, ale nigdy nie zdecydowałem się jej kupić. Kurs w tym czasie wzrósł już kilkukrtonie.

Informacje o spółce.

Wyżej przedstawione czynniki mają dla mnie kluczowe znaczenie w procesie wyboru spółek do dalszej analizy. Bardzo jest więc możliwe, że jakieś ciekawe inwestycje nie przejdą przez tą bramkę i ominę dobrą inwestycja. Trudno. Lepiej tak niż władować się na minę, która pozbawi mnie znaczącej części kapitału. Nie mam też techniczne możliwości i czasu na to aby przeglądać wszystkie spółki.

Zaczynam zawsze od wskaźników, które omówiłem wcześniej, a dopiero potem przyglądam się konkretnym biznesom. Duże znaczenie ma dla mnie czy jestem w stanie w krótkim czasie biznes zrozumieć czy nie. Niektóre spółki, mają tak zagmatwaną strukturę, że nawet nie podejmuję się zrozumieć czym się zajmują i po prostu je usuwam z listy.

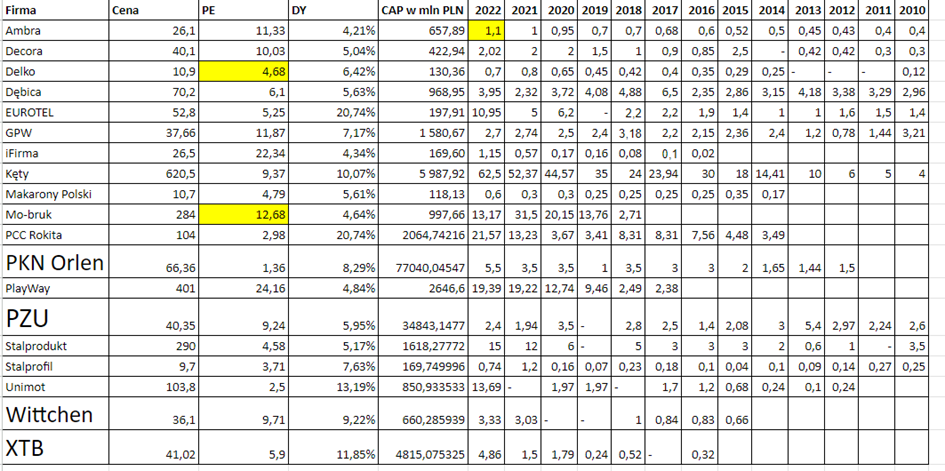

Na dany moment w moim polu zainteresowania są następujące spółki.

Początkowo było dużo więcej spółek, które wskaźnikowo spełniły wymogi, ale coś mi się w nich nie podobało. Wykreśliłem na przykład wszystkich deweloperów, mimo, że na papierze wyglądali bardzo dobrze. Skreśliłem także Livechata i wiele innych spółek, których nie byłem pewien. Możliwe, że z czasem wrócą na tą listę. Są one na liście rezerwowej.

Wstępnej selekcji nie przeszło PKO BP, które przez długi okres było w moim portfelu. Był to też właśnie powód, dlaczego sprzedałem wszystkie akcje tej spółki. Wciąż jednak aktywnie jednak obracam tą spółką na rynku kontraktów terminowych.

Wyrzuciłem też spółki, które mimo dobrych wyników są od lat w trendzie spadkowym.

Te, które zostały z reguły charakteryzują się niskim PE i wysokim DY. Wyjątkiem jest PlayWay oraz iFirma, które mimo że są drogie pozostały na liście. Podoba mi się w nich wysoka dynamika wzrostu i wierzę w to, że mają szansę ją utrzymać, a co za tym idzie urealnić wycenę.

Przykładowo model biznesowy PlayWay podoba mi się dużo bardziej niż CD Projekt. Spółka jest w silnym trendzie wzrostowym, wskaźnikowo jest tańsza, ale co najważniejsze ma dużo bardziej zdywersyfikowaną produkcję.

Nie mam żadnych powodów aby pozbywać się Witchena, PKN Orlen, XTB czy PZU. Nie przy obecnych cenach. Może nie będą to spółki, które wzrosną mi o 1000%, ale ich wartość godziwą wyceniam na dużo więcej.

Stalprodukt i Stalprofil zostawiam na razie warunkowo. Raczej nie kupię ich przy obecnych cenach ale w przypadku spadku mogą zasilić mój portfel.

Spółkom tym będę przyglądał się dalej i możliwe, że niektóra z nich w najbliższej przyszłości trafi do któregoś z moich czy mojej żony portfeli.

Będę też szukał nowych do listy obserwacyjnej. W ogóle nie przeglądałem spółek z New Connect mimo, że wiem, że jest tam sporo dobrych firm. Jak przegapiłem jakąś ciekawą inwestycję, to możecie mi dać znać co Waszym zdaniem warto dopisać do listy.

Podsumowanie

Ten artykuł nie ma na celu zachęcać Was do inwestowania w akcje spółek, które dzielą się zyskiem. Chciałem jedynie przedstawić swój punkt widzenia i jakie akcje sam najczęściej wybieram do portfela. Zdarzało mi się też kupować i na pewno zdarzy się także w przyszłości kupić spółki, które dywidendy nie wypłacają. Nie mam reguł ustalonych na sztywno. Akcje dywidendowe jednak przeważają.

Nie traktujcie proszę tego artykuły jako formy rekomendacji czy zachęty. Lista jest mocno subiektywna. Każdy inwestor musi znaleźć swoją drogą i wybrać sposób, który mu pasuje. Ten jest akceptowalny dla mnie.

Na dany moment moje inwestycje akcyjne ograniczają się wyłącznie do lokalnego podwórka. Polski rynek kapitałowy jest mały, ale nie oznacza to, że nie znajdziemy tutaj wielu ciekawych firm. Wręcz przeciwnie. Można znaleźć na nim przedsiębiorstwa o stabilnym biznesie i wysokiej stopie dywidendy.

We światowe akcje inwestuję poprzez ETF-y, ale nie ukrywam, że chciałbym w niedalekiej przyszłości rozszerzyć swoje portfolio o zagraniczne akcje. Na dany moment brakuje mi trochę na to czasu i pewnie też i wiedzy. Zaległości będę stopniowo nadrabiał. Będzie czas aby się i z tym tematem zmierzyć.