Zacznę od discleimera. W połowie 2019 roku zrezygnowałem z pracy w Domu Maklerskim Banku Ochrony Środowiska, gdzie przez 8 lat zajmowałem się rynkiem OTC, kontraktami CFD czyli rynkiem Forex. Miałem więc okazję dogłębnie ten rynek poznać od drugiej strony. Nie tylko od strony klienta, ale instytucji, która go tworzy. Wcześniej 4,5 roku spędziłem w XTB.

Rok po odejściu dostałem zlecenie na napisanie ebooka edukacyjnego na temat forexu. Po mniej więcej miesiącu ebook ten został skończony. Następnym krokiem miała być korekta, skład graficzny, publikacja, otwieranie szampana.

Korekty oficjalnej ebook nigdy jednak nie przeszedł. Może mój styl pisania okazał się zbyt luźny i materiał nie nadawał się na oficjalnego ebooka, może ebook ten za mało optymistyczny był, a może powód był inny. Tak czy inaczej ebook trafił do szuflady i przeleżał tam 3 lata. Postanowiłem go jednak odkopać i zamieścić tutaj.

Jakbym miał teraz napisać materiał o Forexie od zera to napisałbym go zupełnie inaczej. Możliwe, że kiedyś tak zrobię. Mimo wszystko uważam, że jest to naprawdę dobry materiał i może wielu osobom pomóc zrozumieć ten rynek.

Jeżeli zdecydujesz się go przeczytać to miej jednak z tyłu głowy, że materiał ten pisany był na zlecenie. Wynagrodzenia z jego tytułu żadnego nie pobrałem i nie pobieram także teraz. W momencie publikacji nie mam żadnej współpracy z DM BOŚ. Mimo wszystko zdecydowałem się ten materiał opublikować ponieważ uważam, że jest on napisany w miarę obiektywnie, bez malowania trawy na zielono.

Zrobię więc Bosiowy darmową reklamę lub antyreklamę w zależności jak ten tekst odbierzecie.

Dodam jednak kilka słów tytułem wstępu od siebie. Forex to bardzo trudny rynek. Jeżeli jesteś początkującym inwestorem to rekomenduję Ci abyś dał sobie spokój. Przynajmniej w pierwszych latach Twoich inwestycji. Zdobądź doświadczenie gdzie indzie. Zainteresuj się rynkiem akcji, obligacji lub ETFów. Zbuduj sobie stabilny i bezpieczny system, który będzie na Ciebie pracował latami i stabilnie zarabiał. I jak już te elementy będziesz miał dograne to wtedy będziesz miał miejsce na eksperymenty inwestycyjne.

Jeżeli mimo wszystko dalej będziesz chciał spróbować forexu to przeznacz na ten cel bardzo niewielką część swojego kapitału. Jak będzie Ci szło dobrze to wtedy pomyśl co dalej. Jeżeli nie będziesz w stanie zarobić na małych kwotach to nie zarobisz i na większych.

Z oficjalnych statystyk, które publikują brokerzy wynika, że średnio 70-80% inwestorów na forexie traci. Prawda jest jednak taka, że rzeczywista wartość jest dużo większa, a powyższy zaniżony odsetek wynika z faktu, że mierzony jest wyłącznie jeden kwartał. Trochę więcej na ten temat napisałem w artykule wprowadzającym na blog.

Takiemu stanowi rzeczy w głównej mierze winni są sami brokerzy, szczególnie Ci z agresywnym marketingiem, którzy pokazują forex jako łatwy i przyjemny. Ściągają w ten sposób początkujących inwestorów, którzy stawiają tutaj swoje pierwsze kroki. Dołóżmy do tego dźwignię finansową i efekt może być tylko jeden.

Sam jednak gram na forexie. Mam otwarte i aktywne rachunki i okazjonalnie otwieram pozycje. Nie zarobiłem jednak na forexie i sumaryczny wynik moich inwestycji na tym rynku jest ujemny. Swój kapitał zbudowałem całkowicie w innym miejscu. Najsłabsze dla mnie okazały się lata gdzie próbowałem bawić się w daytrading i zawierałem bardzo dużą liczbę transakcji. W ostatnich latach notuje regularne, choć drobne zyski. Otwieram dosłownie kilka transakcji w ciągu roku i są to bardzo mocno wyselekcjonowane momenty. Forex to jedynie kilka procent mojego kapitału inwestycyjnego.

Wszystko jest dla ludzi. Forex także. Pisząc ten artykuł pisałem go z punktu widzenia DM BOŚ, który posiada platformę forexową i nie edytowałem tego wpisu potem. Na pierwszy rachunek forexowy to jest dobry broker. Największą ich zaletą jest to, że nie pobierają dziennych punktów swapowych od wszystkich instrumentów, których cena oparta jest o kontrakty futures. Dzięki temu można u nich inwestować także i na dłuższy okres. Dobra. Nie przedłużam. Jeżeli jeszcze Cię nie zniechęciłem to zapraszam do czytania.

Spis Treści

- Prawdziwe oblicze rynku FOREX

- Ryzyko

- Podstawy rynku CFD

- Podstawowe pojęcia na rynku Forex

- Czy spread zawsze jest stały?

- Rodzaje zleceń

- Punkty Swapowe

- Czy na punktach swapowych można zarabiać?

- Pary z dodatnimi punktami swapowymi

- Rolowanie pozycji

- Rolowanie a zlecenia SL i TP

- Podstawy

- Analiza Techniczna czy Fundamentalne, a może trzecia droga?

- Zakończenie

Prawdziwe oblicze rynku FOREX.

Forex, kontrakty CFD, kontrakty różnic kursowych. Wszystkie te pojęcia przez współczesnych inwestorów używane są naprzemiennie i bardzo często dotyczą jednego i tego samego rynku.

Właściwa definicja rynku Forex mówi, że dotyczy on wyłącznie rynku walutowego. W rzeczywistości jednak często nadużywa się znaczenia tego słowa i rozszerza go także na inwestycje w inne dostępne instrumenty takie jak na przykład indeksy giełdowe surowce, czy też akcje.

I właśnie takiemu szerszemu podejściu poświęcony będzie ten materiał. Opowiem na jakich rodzajach instrumentów można dokonywać inwestycji, jakie kroki należy poczynić, zanim wykonamy pierwsze inwestycje i z jakim ryzykiem są one związane.

Ebook ten dedykowany jest początkującym inwestorom, którzy dopiero stawiają na nim swoje pierwsze kroki. Jednak praktyczne przykłady omówione w dalszej części mogą być przydatne także bardziej doświadczonym inwestorom.

Ryzyko

Rynek kontraktów CFD powszechnie uważany jest za bardzo niebezpieczny i wymagający. I każdy, kto tak mówi, ma w 100% rację. Zanim przystąpisz do pierwszych transakcji, musisz wiedzieć, że inwestowanie na rynku Forex nie jest dla każdego. I chociaż rynek ten stawia przed Tobą ogromne możliwości, to wystawia Cię też na szereg niebezpieczeństw poniesienia straty. Musisz więc – dobrze przygotować się do takich inwestycji. Potraktuj ten ebook jako wstęp w procesie Twojej edukacji inwestycyjnej.

| Dźwignia Finansowa umożliwia inwestowanie wielokrotnie większego kapitału od posiadanego na koncie. |

To co dla wielu jest największą zaletą rynku Forex, dla innych jest częstą przyczyną niepowodzeń. Mowa o dźwigni finansowej, czyli możliwości zawierania transakcji o dużo większej wielkości niż wartość środków na Twoim koncie. Dzięki dźwigni finansowej nawet niewielkie zmiany rynkowe mogą przyczynić się zarówno do znaczących zysków jak i strat. Dlatego brak odpowiedniego przygotowania niestety często kończy się stratą.

To prawda, że około 80% inwestorów na tym rynku traci. Jeżeli jednak dobrze się do tych inwestycji przygotujesz, to Twoje szanse na wejście do elitarnego grona znacząco wzrosną.

W tym ebooku postaram się przeprowadzić Cię przez podstawowe zagadnienia, które pozwolą Ci uniknąć najczęstszych błędów. Jeżeli więc jesteś na początku swojej drogi, nie omijaj żadnego fragmentu, gdyż może on być potrzebny w kolejnych etapach zarówno tego ebooka jak i Twojej dalszej edukacji.

Podstawy rynku CFD

Rodzaje instrumentów

Na platformach forexowych, takich jak na przykład BossaFX masz możliwość zawierania transakcji na następujących rynkach.

- Rynek Walutowy (na przykład kurs euro do złotego – EUR/PLN, czy też najbardziej popularny na świecie kurs euro do dolara amerykańskiego, czyli EURUSD, zwany przez polskich inwestorów eurodolkiem)

- Rynek Indeksów Giełdowych (na przykład polski indeks największych spółek WIG20, czy też amerykański Nasdaq)

- Rynek Surowców (złoto, ropa, a nawet …. sok pomarańczowy)

- Instrumenty oparte o stopy procentowe (amerykańskie 10 letnie obligacje, czy też obligacje niemieckie)

- Akcje Spółek (na przykład KGHM czy PKO BP)

W tym ebooku nie będziemy omawiać specyfiki każdego instrumentu, gdyż na każdy z wyżej wymienionych rodzajów można by napisać 10-tomową encyklopedię. Pełną listę dostępnych instrumentów znajdziecie w Tabeli Specyfikacji.

Na czym polega handel na rynku Forex?

Na początek najważniejsze. Nie obawiaj się. Jeżeli kupisz ropę za 5 000 PLN, to żadna ciężarówka nie przyjedzie jutro pod Twój dom i nie zostawi przed nim kilku baryłek ropy.

Na rynku Forex Inwestycji dokonuje się w tzw. kontrakty różnic kursowych, które polegają na tym, że obstawiasz jedynie różnicę w cenie, jaka będzie miała miejsce od momentu zawarcia przez Ciebie transakcji do momentu jej zamknięcia.

Specjalnie nie napisałem od momentu kupna aż do momentu sprzedaży, gdyż inwestycje na rynku poza giełdowym charakteryzują się tym, że inwestować możesz w dwa kierunki. Jeżeli spodziewasz się wzrostu kupujesz taniej, po to aby sprzedać potem drożej. W przypadku oczekiwanego spadku ceny, możesz od razu sprzedać po wyższej cenie z nadzieję, że potem odkupisz dany instrument po niższej cenie. Jeżeli prawidłowo odgadłeś zmianę kierunku ceny, to różnica ta jest właśnie Twoim zyskiem. Jeżeli się pomyliłeś, to różnica będzie Twoją stratą.

W ten właśnie sposób udało nam się rozszyfrować pojęcie Kontraktu Różnic Kursowych. Jeżeli będziesz dalej wgłębiał się w temat, to często spotkasz się z nazwą CFD. Jest to angielski skrót od Contract For Differences, czyli właśnie kontrakt różnic kursowych.

Na wszelki wypadek zróbmy małe ćwiczenie. Na razie jeszcze bez dźwigni finansowej.

Ćwiczenie

Załóżmy, że posiadasz na rachunku kwotę 4 000 PLN i uważasz, że obecna cena ropy w wysokości 50 USD za baryłkę jest zbyt wysoka i spodziewasz się jej spadku. Twoje zainteresowania nie ograniczają się jednak jedynie do rynku surowców i jednocześnie spodziewasz się wzrostu cen indeksu WIG20, który obecnie wynosi 2 000, a w Twojej opinii hossa dopiero się zacznie.

Z racji, że nie lubisz wkładać wszystkich jaj do jednego koszyka, to dzielisz posiadaną kwotę na dwie równe części i za 2 000 kupujesz ropę, a za drugie 2 000 PLN sprzedajesz indeks WIG20.

Niestety rynek Cię zaskoczył i wybuchła pandemia koronawirusa, która spowodowała znaczący spadek indeksów giełdowych. WIG 20 spadł o 25% do 1500.

Jednocześnie jednak spadek zapotrzebowania na ropę spowodował jej znaczącą wyprzedaż i spadek kursu do 20 USD za baryłkę. Spadek ten wyniósł 60% pierwotnej ceny.

Inwestycja we wzrost WIG20 przyniosła Ci więc 25% straty z zainwestowanej kwoty 2 000 PLN, czyli straciłeś 500 PLN. Z kolei inwestycja w spadek cen ropy przyniosła Ci za to 60% zysku, czyli zarobiłeś 1 200 PLN. Gratulacje tym razem dywersyfikacja się opłaciła i finalny wynik to zysk 700 PLN.

W powyższym przykładzie omówiliśmy dwie istotne kwestie, które musisz zapamiętać.

Pierwsza kwestia to znaczenie dywersyfikacji, która sprawiła, że mimo, że rację mieliśmy tylko w 50% przypadków udało nam się wyjść z sytuacji zwycięsko.

Kierunek zlecenia, czyli pozycja długa i krótka

Druga kwestia to możliwość inwestowania zarówno na wzrosty jak i na spadki. I tutaj od razu wprowadzę nowe pojęcia, które będziemy czasami używać. Jeżeli obstawiamy wzrosty, to zajmujemy pozycję długą, jeżeli inwestujemy na spadki, to zajmujemy pozycję krótką.

| Pozycja Długa – gra na wzrosty Pozycja Krótka – gra na spadki |

Jeżeli więc kiedyś ktoś się Ciebie spyta, czy masz długą czy krótką na eurodolku, to będzie chciał wiedzieć, czy spodziewasz się wzrostów czy spadków kursu euro w stosunku do amerykańskiego dolara i jaką w związku z tym otworzyłeś transakcję.

A właściwie to poruszyliśmy jeszcze jedną kwestię. Pewność. Na rynku nigdy nie można być niczego pewnym na 100%. Jeżeli to nie Ty 5 dnia stworzyłeś zwierzęta, a 6 dnia człowieka, to licz się z tym, że rynek może zawsze Cię czymś zaskoczyć.

Podstawowe pojęcia na rynku Forex

Dźwignia Finansowa

I tym oto płynnym sposobem przechodzimy do tematu dźwigni finansowej, czyli tzw. lewara (od ang. levarage – dźwignia). Dźwignia finansowa to możliwość inwestowania dużo większych środków niż posiadasz na rachunku.

Ćwiczenie

Jeżeli jesteś fanem rynku pszenicy i jesteś przekonany, że nadchodząca tego lata susza wywinduję cenę 1 buszla pszenicy z 500 USD do 600 USD, a na Twoim rachunku widnieje kwota 1 000 PLN, to możesz wykorzystać mechanizm dźwigni i zainwestować większą kwotę. Możesz kupić pszenicę, na przykład za 5 000 PLN. Kupiona przez Ciebie pszenica będzie więc 5 razy więcej warta niż środki na Twoim rachunku, a użyta przez Ciebie dźwignia finansowa to 5.

Jeżeli więc okaże się, że miałeś rację i cena rzeczywiście wzrosła z 500 do 600 USD, czyli o 20%, to Twój zysk liczony będzie od pełnej wartości, którą kupiłeś czyli od 5 000 PLN. Gratulacje właśnie zarobiłeś 1 000 PLN, czyli de facto 100% wartości Twojego rachunku.

A co gdyby jednak okazało się, że warunki pogodowe tego lata okazały się idealne i nadprodukcja pszenicy zbiła jej cenę z 500 USD do 450 USD, czyli o 10%. Pamiętaj. Każdy kij ma dwa końce. Kupiona przez Ciebie za 5 000 PLN pszenica właśnie potaniała o 10% i jest teraz warta 4 500 PLN. Straciłeś 500 PLN, czyli 50% Twojego kapitału.

I tutaj pewnie nasuwa Ci się pytanie. A co by się stało gdyby cena pszenicy spadła o 40% do 300 USD? Czy to oznacza, że inwestując 1 000 PLN straciłbym 2 000 PLN? Na szczęście nie! Zadziałałyby mechanizmy ochronne, a Twoja transakcja zostałaby odpowiednio wcześniej zamknięta. Broker, u którego inwestujesz, chroniąc zarówno Twój jak i swój interes, zmuszony byłby zawrzeć transakcję odwrotną, czyli zamknąć Twoją pozycję odpowiednio wcześniej. Stałoby się to zanim Twój rachunek zacząłby wchodzić w minus. Abyś mógł dobrze zrozumieć na czym polegają mechanizmy ochronne (tzw. Stop Out) muszę najpierw wyjaśnić Ci czym jest depozyt zabezpieczający. A o tym opowiem w następnej części.

Wróćmy jednak jeszcze do tematu dźwigni. W powyższym przykładzie zainwestowaliśmy kwotę 5 razy większą niż ta, którą posiadaliśmy na rachunku. Dźwignia naszego całego rachunku wyniosła więc 5 do 1. A ile właściwie mogliśmy zainwestować maksymalnie? Gdzie jest kres?

Każdy instrumenty ma swoją maksymalną dźwignią i zależy ona od klasy instrumentu, do której został zakwalifikowany. Najwyższą dźwignię mają najpopularniejsze i najbardziej płynne światowe pary walutowe takie jak EURUSD, USDJPY, czy USDCHF. Są to tzw. majorsy. W ich przypadku maksymalna dźwignia wynosi 1 do 30, czyli najwięcej jesteśmy w stanie zainwestować kwotę 30 razy większą od tej, którą posiadamy na rachunku.

| Majorsy to najczęściej na świecie handlowane pary walutowe. Ich udział w światowym obrocie przekracza 85%. Do majorsów zaliczamy pary EURUSD, USDJPY, GBPUSD, AUDUSD, USDCHF, NZDUSD i USDCAD. |

Pozostałe instrumenty mają już mniejszą dźwignię

Limity dźwigni finansowej

| Instrument | Dźwignia |

| Najpopularniejsze pary walutowe (majorsy) | 1 do 30 |

| Pozostałe Pary walutowe | 1 do 20 |

| Główne Indeksy Giełdowe np. Nasdaq, Dax | 1 do 20 |

| Pozostałe indeksy giełdowe np. WIG20 | 1 do 10 |

| Złoto | 1 do 20 |

| Inne Towary ( ropa, srebro, etc) | 1 do 10 |

| Akcje | 1 do 5 |

Pełną specyfikację instrumentów znajdziecie w Tabeli Specyfikacji Instrumentów.

W tym miejscu warto zaznaczyć jedną rzecz. To, że maksymalna dźwignia na danym instrumencie wynosi 20, czyli, że możecie zainwestować kwotę 20-krotnie większą, nie oznacza, że musicie z niej korzystać. Dźwignię regulować można też poprzez dopasowanie wielkości pozycji do wielkości rachunku. W przypadku rachunków forexowych dźwignia jest liczona dla całego rachunku.

Jeżeli na Waszym rachunku znajduje się kwota 100 000 PLN, to możecie kupić pszenicę lub inny instrument na przykład za 100 000 czy za 500 000 PLN i w taki sposób możecie regulować wartość dźwigni, której używacie. W pierwszym przypadku wielkość pozycji jest równa wielkość Waszego rachunku i praktycznie nie używacie żadnej dźwigni. Z kolei w drugim przypadku wartość dźwigni użytej na rachunku wynosi 5.

Pamiętaj o tym, że dźwignia daje pewną możliwość. Jest szansą, ale też i zagrożeniem. Inwestowanie ze zbyt dużą dźwignią, bez odpowiedniego przygotowania i wiedzy bardzo często może skończyć się źle w przypadku początkujących inwestorów. Aby w pełni zrozumieć mechanizm dźwigni należy omówić też mechanizm depozytu zabezpieczającego.

Depozyt Zabezpieczający

Przejdźmy do zabezpieczenia transakcji, czyli spróbujmy sobie odpowiedzieć na pytanie, jak to się właściwie dzieje, że broker umożliwia nam zainwestowanie kwoty kilkukrotnie większej od posiadanej na rachunku?

Do tego właśnie służy depozyt zabezpieczający. Podczas otwarcia dowolnej transakcji, zawsze na Twoim koncie blokowana jest pewna kwota zabezpieczenia, która dopóki nie zamknąłeś transakcji, musi być utrzymana na Twoim rachunku. Jest to tak naprawdę odwrotność maksymalnej dźwigni finansowej.

Jeżeli na przykład kupisz kontrakt oparty o cenę WIG20 o wartości 10 000 PLN, to na Twoim rachunku zostanie zabezpieczona kwota 1 000 PLN. Wartość ta wzięła się stąd, że maksymalna dźwignia dla instrumentu WIG20 wynosi 10, czyli żeby kupić kontrakt o wartości 10 000 PLN musisz posiadać na rachunku minimum 10% tej wartości czyli dokładnie 1000 PLN.

Na Twoim rachunku może być większa kwota. Może to być 2 000 PLN, lub nawet 200 000 PLN, jednak kwoty 1 000 PLN nie będziesz mógł wypłacić, ani wykorzystać pod inną transakcję dopóki twoja transakcja na WIG20 jest otwarta.

Im wyższa maksymalna dźwignia tym niższy depozyt zabezpieczający. Zerknijmy na tą samą tabelkę co wcześniej jeszcze raz, ale tym razem od strony depozytów zabezpieczających.

| Instrument | Depozyt zabezpieczający | Dźwignia |

| Najpopularniejsze pary walutowe (majorsy) | 3,33% | 1 do 30 |

| Pozostałe Pary walutowe | 5% | 1 do 20 |

| Główne Indeksy Giełdowe np. Nasdaq, Dax | 5% | 1 do 20 |

| Pozostałe indeksy giełdowe np. WIG20 | 10% | 1 do 10 |

| Złoto | 5% | 1 do 20 |

| Inne Towary ( ropa, srebro, etc) | 10% | 1 do 10 |

| Akcje | 20% | 1 do 5 |

A co gdy mam 2 lub 5 transakcji na różnych instrumentach?

Wtedy depozyt zabezpieczający będzie sumą pojedynczych depozytów. Dla każdego instrumentu osobno będzie liczona kwota zabezpieczenia i suma tych wszystkich kwot będzie blokowana.

Czy to oznacza, że nigdy nie stracę więcej niż wartość depozytu zabezpieczającego?

Nie! To oznacza tylko tyle, że taka kwota jest Ci potrzebna do otwarcia transakcji. Wielkość Twojej maksymalnej straty na danej pozycji zależy od wielkości Twojego rachunku oraz od kolejnego mechanizmu, który teraz omówimy, czyli wartości „Stop Out”, czasami też błędnie nazywanej margin callem.

Stop Out i Margin Call

Temat potencjalnych strat to bardzo ważna część tego ebooka. Zrozumienie mechanizmu ponoszenia strat jest też kluczem do sukcesu na tym rynku. Poniżej omówimy, kiedy Twoja transakcja zostanie przymusowo zamknięta (Stop Out), a kiedy dostajesz powiadomienie, że wartość Twojego zabezpieczenia jest zbyt niska (Margin Call).

Najlepiej będzie, jak omówimy to na przykładzie.

Dzień 1.

Na rachunku masz 6 000 PLN. Na świecie właśnie wybuchła pandemia koronawirusa. Ludzie zaczynają się bać. Ty też się boisz. To naturalne. Zawsze jak ludzie się boją, to zaczynają kupować towary, które wydają im się najbezpieczniejsze. Takim właśnie jest złoto. Uncja złota kosztuje dokładnie 1 500 dolarów, co w przeliczeniu na polskie złote wynosi około 6 000 PLN.

W realnym świecie stać Cię więc na 1 uncję złota. Jednak na rynku kontraktów CFD można inwestować kwoty dużo większe, a w przypadku złota maksymalna dźwignia finansowa wynosi 20. Oznacza to, że możesz kupić złoto o wartości nawet 120 000 PLN. W Twojej opinii teraz wszyscy rzucą się na złoto, a jego cena będzie tylko rosnąć wiec wchodzisz All-In, widząc jednocześnie te przyszłe zyski na swoim koncie. Kupiłeś właśnie 20 uncji złota o wartości 120 000 PLN. Na Twoim koncie maklerskim została zablokowana kwota 6 000 PLN, czyli 5% ze 120 000 PLN.

| Poziom Depozytu Zabezpieczającego ( Margin Level) jest to stosunek wartości rachunku do depozytu zabezpieczającego. |

I tyle też wciąż wart jest Twój rachunek. Wycena Twojego rachunku wynosi 6 000 PLN. Zmieniło się jedynie to, że cała ta kwota została użyta jako depozyt zabezpieczający. Stosunek wartości Twojego konta do użytego depozyt wynosi 100%. Jest to tzw. poziom zabezpieczenia czyli margin level.

Dzień 2

Budzisz się rano. Jeszcze przed śniadaniem patrzysz na telefon i widzisz cenę złota po 1530 USD. Od wczoraj cena wzrosła o 2%. Nagle świat w dobie pandemii nie wydaje się taki okropny. Zarobiłeś właśnie 2% od kwoty 120 000 PLN czyli 2 400 PLN. Wycena twojego rachunku wynosi już 8 400 PLN (6000 kapitału początkowego i 2400 jeszcze niezrealizowanego zysku), a Twój poziom zabezpieczenia wynosi 140% wymaganego depozytu. Tak naprawdę mógłbyś nawet te 2400 PLN już sobie wypłacić, a Twoja pozycja dalej byłaby otwarta. Ty jednak czekasz. To dopiero początek oczekiwanego wzrostu

Dzień 3.

Znowu pierwsza rzecz, którą robisz rano, to zaglądasz do telefonu i widzisz cenę złota po 1 485 USD. Na wszelki wypadek restartujesz telefon, ale nic to nie dało i cena złota dalej wynosi 1 485 USD. Jak to możliwe? Cena złota spadła o 3% od wczorajszej ceny i jest już 1% poniżej Twojej ceny zakupu.

| Margin Call to informacja, że wycena Twojego rachunku spadła poniżej wartości depozytu zabezpieczającego, czyli margin level spadł poniżej 100%, |

Twoja wirtualna strata wynosi właśnie 1% od początkowej wartości 120 000 PLN, czyli 1 200 PLN. Wycena Twojego rachunku wynosi już tylko 4 800 PLN i jest mniejsza od wymaganego minimalnego depozytu potrzebnego do otwarcia pozycji. Twój poziom zabezpieczenia wynosi więc 80%.

Na maila przychodzi Ci wiadomość, tzw. Margin Call, z informacją, że wartość Twojego rachunku spadła poniżej 100% wymaganego zabezpieczenia. Twoja transakcja wciąż jeszcze jest otwarta, nawet mimo faktu, że nie posiadasz wystarczającej wartości na pełne zabezpieczenie.

Dzień 4

Tym razem budzisz się dużo wcześniej niż zawsze. Sen miałeś niespokojny. Telefon miałeś całą noc przy sobie pod poduszką. Cena złota spadła właśnie do 1 410 USD. Jest więc o 6% poniżej ceny po której kupowałeś 20 uncji złota o wartości 120 000 PLN. Czy to oznacza, że właśnie straciłeś 6% ze 120 000 PLN czyli 7 200 PLN?

| Stop Out – to automatyczne zamknięcie najbardziej stratnej pozycji gdy wycena rachunku spadnie poniżej 50% wartości depozytu zabezpieczającego. |

Na szczęście nie. W nocy gdy spałeś zadziałał mechanizm Stop Out, który zamknął Twoją pozycję w momencie jak poziom zabezpieczenia na Twoim rachunku spadł poniżej 50% wymaganego depozytu. W Twoim przypadku zadziało się to w momencie, gdy strata urosła do 3 000 PLN przy cenie 1462,5 USD za uncję. Przy tej cenie wartość rachunku wynosiła dokładnie 3 000 PLN czyli 50% wymaganego depozytu.

Boli, ale mogło być gorzej. Gdyby w porę nie zadziałał mechanizm Stop Out strata na Twoim rachunku mogłaby być dużo większa.

Dzień 5

Stratę już zdążyłeś odżałować. Jeszcze z przyzwyczajenia zerkasz na telefon i widzisz, że cena złota urosła do 1650 USD za uncję. I jest 10% powyżej ceny zakupu. Jeżeli twoja transakcja nie zostałaby zamknięta to właśnie zarobiłbyś 12 000 PLN, 200% zainwestowanej kwoty. Boli podwójnie.

Wydaje się niemożliwe? Zerknijmy na ceny złota w okresie od początku marca do połowy kwietnia 2020 roku.

Morał

Pamiętasz, co mówiłem o dostosowywaniu dźwigni? Wybierając wielkość transakcji, wybrałeś maksymalną możliwą, czyli 20 do 1. Przy takiej dźwigni wystarczy 5% zmiana kursu, aby zarobić 100%, albo 100% stracić, a 5% w przypadku rynku złota to naprawdę niewiele.

Dobierając wielkość pozycji należy uwzględnić wiele czynników, takich jak na przykład horyzont czasowy czy rodzaj rynku. Jeżeli rynek jest bardzo zmienny, a nasza perspektywa inwestycyjna długa to zdecydowanie lepiej wybrać mniejszą dźwignie na przykład 4 do 1, czyli zagrać pozycją 5 razy mniejszą od tej opisanej w przykładzie.

Twoje założenia w dłuższym terminie mogą okazać się słuszne, ale po drodze, wiele rzeczy może się wydarzyć.

Wielkość transakcji czyli czym jest Lot?

Do tej pory mówiąc o wielkości transakcji operowaliśmy konkretnymi kwotami wyrażonymi w polskich złotych lub dolarach. Na rynku Forex dużo popularniejsze jest jednak operowanie tzw. lotami. 1 lot jest to podstawowa jednostka transakcyjna, która nie zawsze jednak oznacza to samo w przypadku każdego instrumentu.

Dla rynku walutowego przyjmuje się, że 1 lot to 100 000 pierwszej waluty w parze, czyli dla pary EURUSD, 1 lot to 100 000 EUR, a dla pary GBPPLN jest to 100 000 funtów.

Są też i wyjątki. W przypadku mniej popularnej pary JPYPLN, 1 lot to 10 000 000 JPY. Tak wiec za każdym razem, gdy nie jesteś pewien, jaką transakcję otwierasz, lepiej najpierw zajrzyj do tabeli specyfikacji.

Trochę trudniej sprawa się ma w przypadku rynku towarowego czy też rynku indeksów. Aby tutaj szybko obliczyć wartość 1 lota, zdecydowanie należy zajrzeć do specyfikacji.

I tak na przykład 1 lot Palladu, występującego w platformie pod nazwą Palladium wynosi:

„Cena instrumentu x 100 uncji troy ( w USD)”

Oznacza to, że najpierw trzeba sprawdzić cenę 1 uncji Palladu. Możemy to zrobić na platformie. Wynosi ona około 1 900 USD. Następnie wartość tą należy pomnożyć przez 100 i jak chcemy znać wartość 1 lota w polskich złotych to jeszcze przez wartość dolara czyli około 4,20 PLN.

1 lot Palladu = 1900 x 100 x 4,2 = 798 000 PLN.

Przeanalizujmy jeszcze kukurydzę (FCORN). W tabeli specyfikacji jest napisane:

„Cena instrumentu (kwotowana w USD za 100 buszli) x 150”

To z kolei oznacza, że cena na platformie BossaFX już podawana jest za 100 buszli i wyrażana w USD. 1 lot to jednak jednostka 150 razy większa, czyli wartość 1 lota wynosi:

1 lot kukurydzy = 300 x 150 x 4,2 = 189 000 PLN

Jak więc widzicie 1 lot Palladu jest 4 razy więcej warty niż 1 lot kukurydzy.

Decydując się na otwarcia danej pozycji, musicie być zatem świadomi, jakiej wielkości pozycję otworzycie. Na tej podstawie szybko możecie obliczyć, jaki depozyt transakcyjny będzie na taką transakcję wykorzystany.

Dla osób, które nie lubią wykonywać przesadnej matematyki, mam dobrą wiadomość. Możecie skorzystać z gotowego dostępnego na stronie kalkulatora FX. Wystarczy, że podacie wielkość transakcji, którą zamierzacie otworzyć, a kalkulator zwróci Wam wielkość 1 lota, wartość depozytu zabezpieczającego oraz jeszcze kilka innych przydatnych wartości.

Tak więc w praktyce nie musicie sami liczyć wartości lota, warto jednak wiedzieć, skąd ta konkretna wartość pochodzi.

1 lot jest to podstawowa jednostka transakcyjna, ale nie oznacza to, że każda transakcja musi być co najmniej w takiej wielkości lub jej wielokrotności. Inwestować możemy już w ułamkowe części 1 lota, a najmniejsza możliwa wartość to 0,01 lota.

Ćwiczenie

Zbierzmy więc teraz materiał z kilku ostatnich akapitów i spróbujmy policzyć, jaki depozyt potrzebny będzie do zainwestowania w najmniejszą możliwą wartość na kontrakcie opartym o polski indeks WIG 20 (FPL20.) oraz niemiecki DAX (FDE30.).

Aby to obliczyć potrzebujemy następujących informacji:

- Wielkość depozytu zabezpieczającego w %

- Cenę

- Dane z tabeli specyfikacji odnośnie wielkości 1 lota oraz walutę w której dany kontrakt jest podawany

| Instrument | Cena Instrumentu | Waluta Instrumentu | Wielkość Instrumentu | Depozyt zabezpieczający |

| WIG20 (FPL20. ) | 1 600 | PLN | 10 | 5% |

| DAX (FDE30.) | 10 700 | EUR | 10 | 10% |

Najmniejsza możliwa jednostka transakcyjna to 0,01 lota, a kurs EURPLN to 4,50 czyli:

Dla WIG20 będzie to 0,01 x 1600 x 10 x 10% = 16 PLN

Dla DAX będzie to 0,01 x 10 700 x 10 x 5% x 4,5 = 240,75 PLN

Z tej prostej matematyki wychodzi, że inwestycje w WIG20 można rozpocząć z depozytem zabezpieczającym w wysokości 16 PLN. Na inwestycję w DAX potrzebny będzie nam depozyt w kwocie 240 PLN.

I tutaj uwaga! Lot lotowi (a zatem depozyt depozytowi) nierówny! Dlatego zdecydowanie rekomenduję, aby przeskakując z jednego rynku na drugi, najpierw sprawdzić, co dana pozycja oznacza. Lepiej abyście przypadkiem nie otworzyli pozycji, która wielokrotnie przekracza Waszą tolerancję na ryzyko, szczególnie, jeżeli po kilku transakcjach na WIG20 zdecydujecie spróbować swoich sił na niemieckim DAXie.

1 Lot niemieckiego DAX jest to jednostka transakcyjna 30 razy większa od 1 lota na WIG20. Depozyt z kolei jest tylko 15 razy większy, co wynika z faktu, że DAX kwalifikuje się do bardziej płynnych indeksów giełdowych niż WIG20, a przez to ma 2 razy mniejszy wymagany depozyt.

Dużo tej matematyki, ale bez niej się nie obejdziemy. I niestety jeszcze parę rzeczy musimy policzyć, zanim przejdziemy do ciekawszych tematów.

Pips i punkt

Po tej i następnej części będziesz wiedział, ile tak naprawdę kosztuje otwarcie transakcji oraz o ile cena danego instrumentu musi się zmienić, abyśmy osiągnęli zadowalający nas zysk.

Zacznijmy od tego co to jest 1 pips i czym różni się od 1 punktu.

Pips jest to pewna określona zmiana ceny danego instrumentu. Najczęściej jest to najmniejsza możliwa zmiana, choć nie zawsze. Dokładną wielkość 1 pipsa zawsze możemy znaleźć w tabeli specyfikacji.

| Pips – Najczęściej jest to najmniejsza możliwa zmiana ceny danego instrumentu. |

Na przykład dla EURUSD jest to zmiana ceny o 0,0001, czyli jeżeli kurs EURUSD wzrósł z 1,0835 na 1,0880 to jego cena zmieniła się o 45 pipsów.

| Punkt – Jest to najmniejsza możliwa zmiana ceny danego instrumentu. |

Kiedyś pips był najmniejszą możliwą zmianą ceny. Jednak w pewnym momencie kwotowanie ceny danego instrumentu do 4 miejsca po przecinku, przestało wystarczać. Obecnie niektóre z par walutowych, głównie majorsy kwotuje się aż do piątego miejsca po przecinku. Dlatego powstała nowa jednostka, czyli punkt. I to właśnie punkt przejął miano najmniejszej możliwej zmiany cenowej.

I tak jeżeli w kwotowaniu do 5 miejsca po przecinku cena EURUSD wzrosłaby z 1,08352 do 1,08807 to wzrosłaby o 45,5 pipsa lub o 455 punktów.

W praktyce pojęcia te przez wielu inwestorów są często mylone i stosowane zamienne. W większości przypadków jednak 1 pips równa się 1 punktowi.

Spread, czyli różnica ceny kupna i sprzedaży

Wiedząc już czym jest pips i punkt, możemy przejść do kosztów transakcyjnych, czyli do spreadu. Na platformie BossaFX, w przypadku praktycznie wszystkich instrumentów za wyjątkiem akcji, nie ma pobieranych żadnych opłat za otwarcie czy zamknięcie transakcji.

Nie oznacza to jednak, że otwarcie transakcji nie niesie za sobą żadnych kosztów. Kosztem już różnica pomiędzy ceną kupna i sprzedaży. Na rynku zawsze podawane są dwie ceny. Cena, po której możemy kupić (ASK) oraz cena, po której możemy sprzedać (BID). Cena BID zawsze jest mniejsza od ceny ASK.

I tak na przykład spread na EURUSD wynosi 1,6 pipsa, czyli różnica pomiędzy ceną zakupu a ceną sprzedaży wynosi 0,00016 i właśnie ta różnica jest naszym kosztem transakcyjnym. Musimy tylko umieć ją jeszcze przeliczyć na walutę, w której inwestujemy.

Decydując się na kupno lub sprzedaż danego instrumentu zaraz po otwarciu transakcji zanotujemy ujemny wynik na naszej pozycji, czyli poniesiemy koszty spreadu. Im bardziej płynna para walutowa czy instrument tym spready transakcyjne są mniejsze. Dla wspomnianego EURUSD spread wynosi 1,6 pipsa, ale już dla kursu EURPLN to 20 pipsów i właśnie o tyle musi się zmienić kurs, abyśmy na naszej pozycji wyszli na zero.

Spróbujmy teraz policzyć przykładową wartość 1 pipsa oraz wartość spreadu. I tutaj znowu osoby, które nie lubią nadmiaru matematyki odsyłam do kalkulatora, a te, którą lubią wiedzieć, jak świat jest zbudowany zapraszam ze mną do liczenia.

Ćwiczenie

Spread dla EURUSD to 1,6 pipsa. Policzmy najpierw wartość 1 pipsa. Możemy to zrobić na 2 sposoby.

- Sposób logiczny

1 lot EURUSD to 100 000 EUR. Zatem przy cenie EURUSD równej 1,08123 1 lot wyrażony w dolarach amerykańskich będzie równy 108 123 USD. Jeżeli cena EURUSD wzrośnie o 1 pips (10 punktów) czyli do 1,08133 to 1 lot w dolarach amerykańskich będzie już warty 108 133 USD. Zmiana o 1 pips spowodowała więc zmianę wartości o 10 USD.

I tyle właśnie wynosi 1 pips dla 1 lota EURUSD. 10 dolarów amerykańskich. A skoro spread to 1,6 pipsa, to spread dla EURUSD wynosi 16 USD.

- Sposób matematyczny.

Tu z pomocą przychodzi specyfikacja instrumentów, czyli tabela, która przedstawia podstawowe parametry handlowanych instrumentów.

Musimy odnaleźć w niej wielkość 1 pipsa oraz pomnożyć tą wielkość przez wielkość kontraktu. Wartość pipsa zawsze podawana jest w drugiej walucie z pary, czyli dla EURUSD będzie to 0,0001 x 100 000, czyli 10 USD.

A skoro spread to 1,6 pipsa to koszt transakcyjny dla EURUSD wynosi 16 USD.

Sprawa wygląda trochę inaczej dla towarów czy też indeksów giełdowych, ale tutaj też możemy zastosować oba podejścia. Dla przykładu 1 lot miedzi równy jest cenie pomnożonej przez 25 000 USD.

1 pips według tabeli specyfikacji wynosi 0,0001, a spread wynosi 40 pipsów.

Tak więc aby obliczyć wartość spreadu trzeba wszystkie te wartości pomnożyć przez siebie i otrzymamy:

Spread dla 1 lota kontraktu na miedź = 25 000 x 0,0001 x 40 = 100 USD

Przyznacie, że różnica jest dosyć duża. Spread dla 1 kontraktu na rynku miedzi w polskich złotych wynosi 420 PLN, a dla 1 kontraktu dla EURUSD około 66 PLN, czyli jest ponad 6 razy mniejszy.

Czy to dużo czy mało?

Porównywanie spreadu przeliczonego na złotówki nie ma jednak większego sensu, gdyż tak jak pamiętacie z wcześniejszych przykładów, lot lotowi nie równy. Aby móc porównać koszty transakcyjne rozsądniejsze jest odniesienie ich do wielkości transakcji i przedstawienie wartości w procentach. Poniżej tabelka dla kilku wybranych instrumentów:

| Instrument | Wielkość 1 lota | Spread w PLN | Spread w % |

| EURUSD | 453 240 PLN | 66,71 PLN | 0,0147 % |

| WIG 20 (FPL20.) | 16 016 PLN | 20 PLN | 0,1248% |

| Miedź ( FCopper.) | 245 346 | 416,96 | 0,1699% |

| DAX | 484 345,86 | 90,48 | 0,0186% |

Dane obliczone według stanu na dzień 28 kwietnia 2020 roku

Im bardziej płynny i popularny instrument tym z reguły spread liczony w procentach wartości nominalnej jest mniejszy.

Czy spread zawsze jest stały?

W tabeli specyfikacji znajdziecie informację na temat docelowego spreadu transakcyjnego. Przez zdecydowaną większość czasu (ponad 99%) taka wartość spreadu właśnie jest utrzymywana. Istnieją jednak momenty, których musicie być świadomi, a które mogą sprawić, że spread dostępny na platformie, a zatem i koszty transakcyjne są większe.

Dzieje się tak w okresach wzmożonej niepewności rynkowej, na przykład w skutek nieoczekiwanych wydarzeń lub w momentach publikacji ważnych danych makroekonomicznych, które mogą mieć istotny wpływ na rynek.

Okresy, w których spready na rynku są szersze, są przejściowe. Mogą mieć jednak wpływ na wycenę Waszych pozycji, czy też na aktywację zleceń obronnych. Zanim jednak omówimy czym są zlecenia obronne typu Stop loss, musimy omówić jakiego rodzaju zlecenia w ogóle można składać na rynku i kiedy się je stosuje. I o tym właśnie powiemy sobie w następnej części.

Przerobiliśmy już całkiem dużą porcję materiału. Pamiętaj, że jeżeli jakaś część jest dla Ciebie niezrozumiała zawsze możesz do niej wrócić i przerobić materiał na nowo.

Rodzaje zleceń

Zlecenia natychmiastowe

Podstawowym rodzajem zleceń są zlecenia kupna i sprzedaży po obecnych cenach rynkowych czyli tzw. zlecenia natychmiastowe.

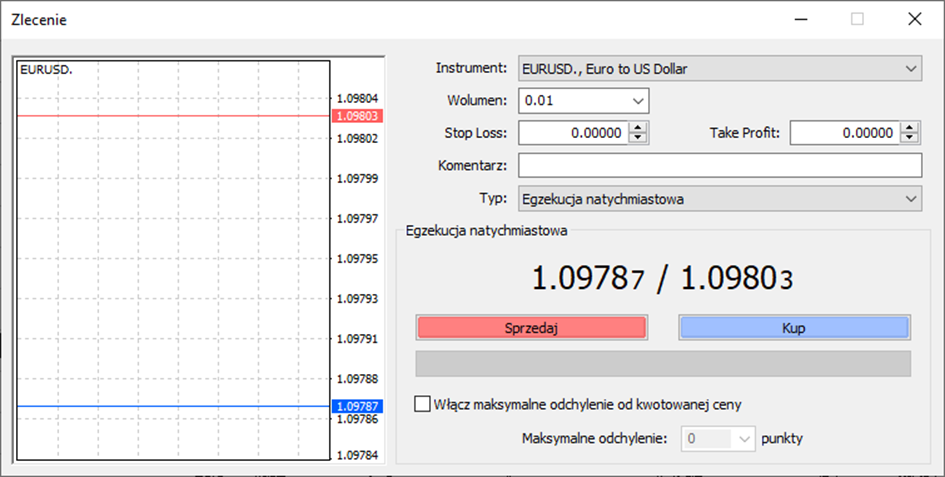

Jeżeli spodziewasz się wzrostów kupujesz po 1,09803, a jeżeli spodziewasz się spadków, to sprzedajesz po 1,09787. Kupujesz po cenie ASK, czyli wyższej, a sprzedajesz po cenie BID czyli niższej. Różnica po między tymi cenami to wcześniej omawiamy spread.

Zlecenia oczekujące

Kolejnym rodzajem zleceń są zlecenia oczekujące, czyli takie, które zrealizują się dopiero, jak spełnione będą odpowiednie warunki rynkowe.

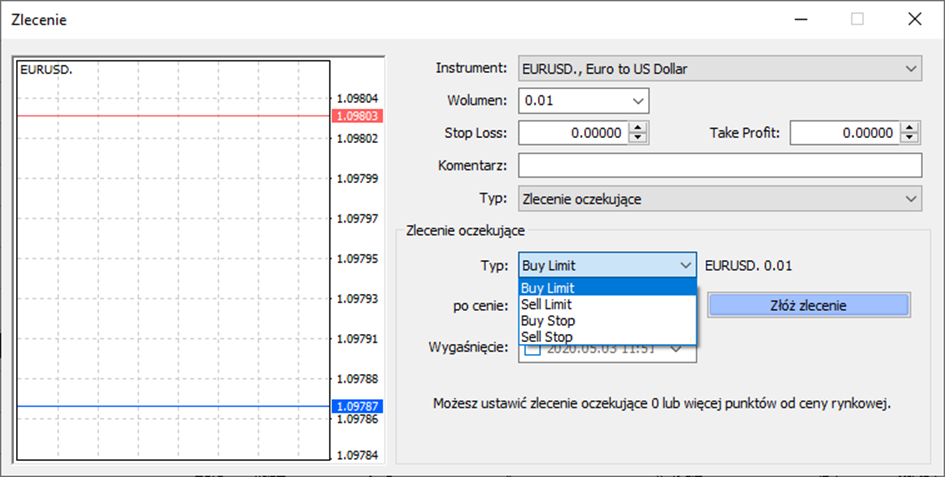

Wyróżniamy 6 podstawowych rodzaje zleceń oczekujących:

- Buy limit,

- Sell limit,

- Buy stop,

- Sell stop,

- Stop loss,

- Take Profit.

Buy limit – Jest to zlecenie kupna po cenie niższej niż obecna.

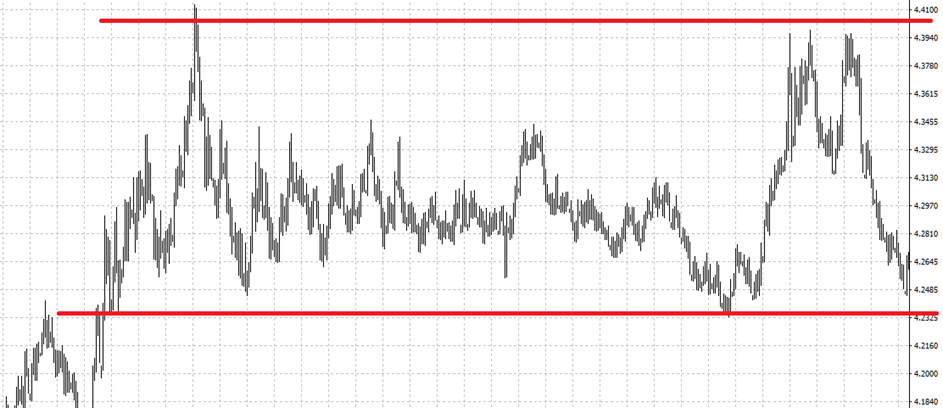

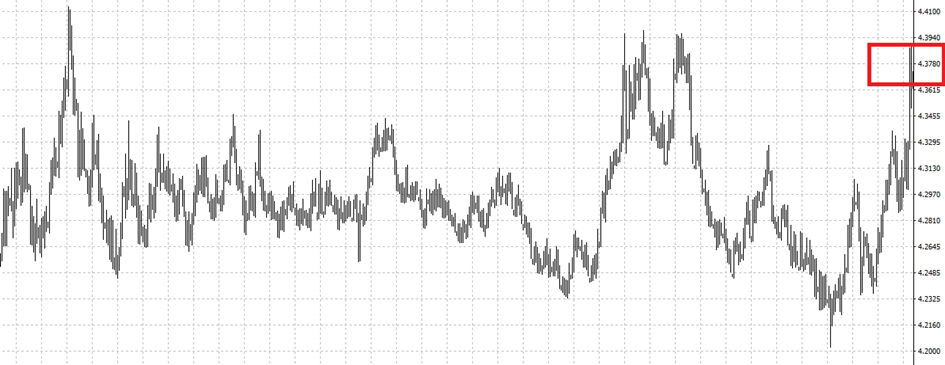

Jeżeli w listopadzie 2019 roku spojrzałbyś na poniższy wykres kursu EURPLN, to mógłbyś dojść do wniosku, że kurs EURPLN już od jakiegoś czasu stale porusza się w przedziale 4,20 – 4,40.

Kurs EURPLN w okresie Luty 2018 – Listopad 2019.

Mógłbyś więc założyć, że każda cena w okolicach 4,20-4,25 jest atrakcyjną ceną kupna i aby zarobić na późniejszym wzroście warto wystawić oczekujące zlecenie kupna Buy Limit w okolicach 4,24 lub niżej. Dzięki zleceniu oczekującemu nie musisz obserwować cały czas rynku, w oczekiwaniu aż Twój scenariusz się zrealizuje. Wystawiasz zlecenie Buy Limit z ceną 4,24 i jak tylko warunki rynkowe będą odpowiednie, a kurs chociaż na moment spadnie do poziomu 4,24, Twoje zlecenie zostanie zrealizowane, a transakcja zawarta. Możesz nawet zamknąć komputer i zająć się innymi rzeczami. Teraz to platforma transakcyjna będzie za Ciebie monitorować rynek i czekać na moment, aż cena ASK spadnie poniżej 4,24.

W przeciwieństwie do zleceń natychmiastowych nie masz gwarancji, że zlecenie zostanie zrealizowane. Kurs może spaść do ceny zaledwie o kilka punktów wyższej od limitu Twojego zlecenia i znowu zacząć rosnąć. Twoja transakcja się jednak nie zrealizuje.

Załóżmy, że warunki w tym ćwiczeniu zostały spełnione. Kurs spadł nawet w okolice 4,21. Nie złapałeś dołka cenowego, ale jednak udało Ci się kupić po 4,24.

Co dalej? Jeżeli dalej uważasz, że rynek pójdzie w okolice 4,40, to właśnie tam warto byłoby zrealizować zysk z naszej transakcji. Możesz zrobić to ręcznie, czekając na odpowiedni moment za pomocą zleceń natychmiastowych lub znowu wystawić zlecenie oczekujące. Tym razem zlecenie zamknięcia. I do tego właśnie służą zlecenia typu Take Profit. ( z ang. Zrealizuj Zysk).

Take Profit to zlecenie, które pozwala nam zamknąć transakcję po cenie lepszej niż aktualnie obowiązująca na rynku. Dla transakcji kupna będzie to cena wyższa od obecnej, a dla transakcji sprzedaży będzie to cena niższa od obecnej.

W naszym przykładzie dopiero co kupiliśmy EURPLN po cenie 4,24. Oczekujemy wzrostu rynku w okolice 4,40. Bierzemy jednak pod uwagę ryzyko, że kurs może zawrócić wcześniej, dlatego też wystawiamy zlecenie Take Profit (TP) po 4,38. I znowu możemy zamknąć komputer i liczyć na to, że rynek wzrośnie na tyle, abyśmy mogli zamknąć nasze zlecenie po 4,38. System będzie pilnował naszej ceny.

Udało się. Kurs doszedł do poziomu 4,39, a nasze zlecenie zostało zamknięte chwilę wcześniej po 4,38, przynosząc nam 1400 pipsów zysku. Całkiem nieźle. Udało nam się złapać wzrost kursu EURPLN w wysokości 3,3%. Przy odpowiedniej dźwigni taki zysk może już sporo ważyć dla naszego portfela.

Nasze pierwotne oczekiwania co do zachowania się rynku nie zmieniły się. Dalej oczekujemy, że kurs EURPLN będzie poruszał się w przedziale 4,20 – 4,40. Dlatego dokładnie w tym samym momencie, w którym wystawiliśmy zlecenie TP, które zrealizuje nasz zysk po 4,38 , możemy też wystawić oczekujące zlecenie sprzedaży po 4,38. Jest w tym pewna logika. Skoro nie spodziewamy się dalszego wzrostu cen i zamykamy naszą wzrostową pozycję, to dlaczego by nie zagrać na spadek cen. I do tego właśnie służy zlecenie sprzedaży Sell Limit.

Sell Limit jest to zlecenie sprzedaży po cenie wyższej niż obecna. Odpowiednio wcześniej możemy założyć, że jak tylko kurs chociaż na moment dotknie poziomu 4,38, to powinniśmy otworzyć transakcję sprzedaży. Aby więc nie śledzić rynku na bieżąco, wystawiamy zlecenie Sell Limit po 4,38, a system już sam pilnuje, aby takie zlecenie zostało zrealizowane, jak tylko cena chociaż na moment przekroczy poziom 4,38.

Jak już wiemy z poprzedniego obrazka, cena rzeczywiście osiągnęła poziom 4,38 i nasze zlecenie sprzedaży zostało zrealizowane. Teraz znowu czekamy na spadek w okolice 4,20 – 4,25, aby tam zrealizować zysk. Aby jednak nie śledzić rynku cały czas, wystawiamy także zlecenie Take Profit po 4,24. Jeżeli kurs spadnie do 4,24, znowu zrealizujemy zysk na poziomie 1 400 pipsów.

Jako doświadczony inwestor wiemy jednak, że wszystko się kiedyś kończy. Rynek wiecznie nie może utrzymywać się w przedziale 4,20-4,40. Kiedyś sytuacja może się zmienić. I albo kurs spadnie znacząco poniżej 4,20, albo wzrośnie powyżej 4,40. Ten drugi wariant w naszym przypadku byłby bardzo niekorzystany i warto się przed nim zabezpieczyć. I tutaj z pomocą przychodzi nam zlecenie Stop Loss, czyli zlecenie ograniczające straty.

W pierwotnym założeniu spodziewaliśmy się, że rynek po dojściu do poziomu 4,40 zawróci i będzie znowu opadać w kierunku 4,20. Dlatego też sprzedaliśmy po 4,38. Jeżeli jednak bierzemy pod uwagę, że warunki rynkowe mogą się zmienić, to powinniśmy też przyjąć scenariusz negatywny. Scenariusz negatywny w tym wypadku polegać będzie na tym, że wzrost kursu powyżej poziomu 4,40, obali nasze pierwotne założenia i lepiej z rynku uciec nawet ze stratą. Wystawiamy więc automatyczne zlecenie obronne Stop Loss (SL) na poziomie 4,42, które zamknie naszą spadkową pozycję po 4,42 ze stratą i uchroni nas przed ewentualnymi dalszymi jeszcze większymi stratami. Po wystawieniu zlecenia SL system pilnować będzie, aby nasza pozycja została zamknięta po przekroczeniu ceny 4,42.

I niestety, w tym wypadku, tak właśnie się wydarzyło. Kurs po przebiciu 4,40 poszybował aż w okolice 4,62. Nam jednak zadziałało zlecenie SL, które uchroniło nas przed nadmiernymi stratami i pozwoliło ograniczyć je jedynie do 400 pipsów.

Straty są nieodłączną części tradingu i umiejętność ich realizacji jest równie ważna co umiejętność realizacji zysków. W swojej karierze inwestora nie raz przyjdzie Ci transakcję zamknąć ze stratą.

W powyższych przykładach, w pewnym stopniu, poruszyliśmy też zagadnienia związane z analizą techniczną rynków finansowych, czyli próbą przewidywania przyszłych cen rynku na podstawie historycznych zmian. O tym jeszcze wspomnimy w dalszej części naszego ebooka, ale teraz tylko napiszę, że dla wielu inwestorów to właśnie analiza techniczna jest podstawowym narzędziem pracy i podstawą do podejmowania decyzji.

Jeżeli tylko na rynku zauważyłeś jakąś prawidłowość zachowania się kursu, która powtarzała się w historii wielokrotnie, to sytuację tą możesz spróbować wykorzystać. Jednym z trzech podstawowych fundamentów analizy technicznej jest fakt, że historia się powtarza, a prawdopodobieństwo, że znowu się powtórzy jest większe niż, że sytuacja się zmieni.

Analiza techniczna nigdy nie da nam jednak gwarancji, że dany scenariusz rynkowy będzie miał miejsce. Jest to jedynie jedno z narzędzi inwestora, które ma na celu zwiększyć jego szansę na finalny sukces w długim terminie.

W powyższym przykładzie na bazie historycznego zachowania się cen dokonaliśmy dwóch transakcji. Rację mieliśmy jedynie w 50% przypadków. Finalny wynik był dla nas jednak dodatni, gdyż w przypadku, gdy mieliśmy rację, osiągnęliśmy dużo większy zysk, niż w przypadku straty.

W rzeczywistym handlu nie musisz mieć racji za każdym razem. Nie musisz mieć nawet racji w więcej niż połowie przypadków. Odpowiednie zarządzenie pozycjami obronnymi typu Stop Loss i zleceniami realizującymi zysk Take Profit, może sprawić, że Twoje wyniki mogą być dodatnie, nawet gdy Twoja skuteczność właściwego przewidywania rynku jest mniejsza niż 50%.

Wróćmy jednak do podstaw. Wciąż zostały nam dwa podstawowe rodzaje zleceń oczekujących, których nie omówiliśmy do tej pory czyli Buy Stop i Sell Stop. Kontynuujemy przykład EURPLN, ale dorzucę tym razem trochę z psychologii rynkowej.

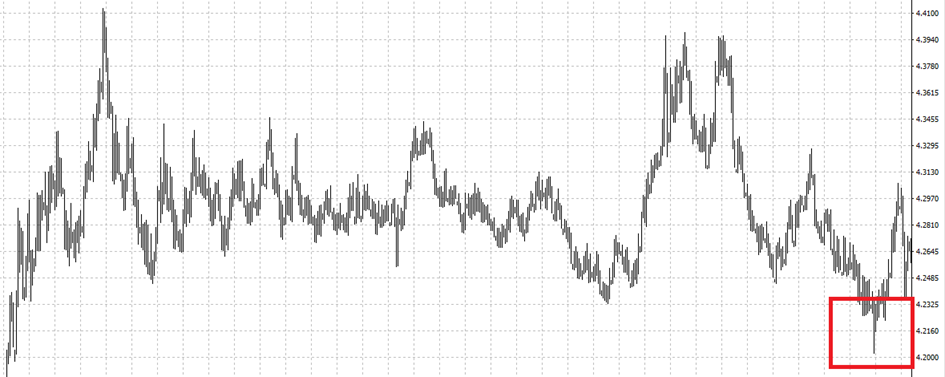

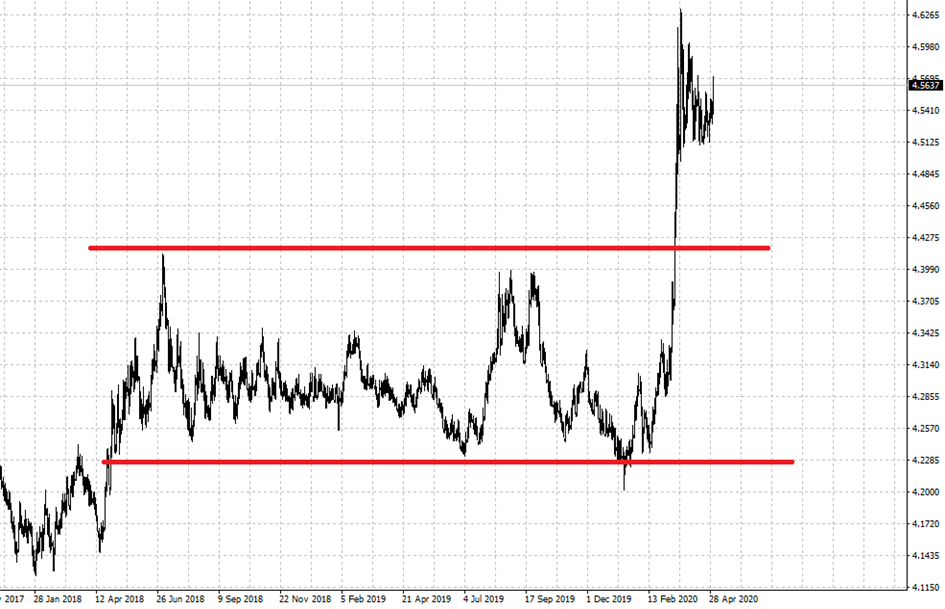

Zaczynaliśmy w momencie, kiedy EURPLN przez dłuższy okres czasu poruszał się w przedziale 4,20 – 4,40. Nasze założenia mówiły, że dopóki te poziomy są aktualne, to warto je wykorzystywać. Rynek przez dłuższy czas utrzymywał się w trendzie bocznym i oprócz nas tą sytuację na rynku zauważyło zapewne wielu inwestorów.

Ci sami inwestorzy prawdopodobnie doszli też do podobnych wniosków, że jeżeli sytuacja się zmieni, to warto z rynku się ewakuować poprzez zlecenia Stop Loss, a może nawet otworzyć zlecenie przeciwstawne. Przekroczenie poziomu 4,20 w dół mogłoby skłonić dużą liczbę inwestorów do wcześniejszego zamykania pozycji kupna, czyli de facto sprzedaży. W naszym przypadku miała miejsce sytuacja odwrotna. Przekroczenie poziomów 4,40 spowodowało silny wzrost kursu, nawet w okolice 4,60.

Jest to bardzo częste zjawisko rynkowe. Przełamanie poziomów istotnych z punktu widzenia wielu inwestorów często powoduje silny ruch kontynuacyjny. W analizie technicznej nazywa się to wybiciem z trendu. W tym wypadku z trendu bocznego.

My jednak wciąż jesteśmy na początku marca 2020, a kurs EURPLN kształtuje się w okolicach 4,30. Nie wiemy więc jeszcze, co wydarzy się za jakiś czas. Zakładamy jednak, że jeżeli kurs przełamie 4,20 to można spodziewać się silnego spadku, a jeżeli przebije 4,40 to silnego wzrostu.

Możemy wykorzystać więc tę sytuację i wystawić zlecenie typu BUY STOP z limitem aktywacji 4,42 oraz Zlecenie typu Sell Stop z limitem aktywacji 4,18.

Zlecenie Buy Stop w tym przypadku aktywuje zlecenie kupna po cenie wyższej od obecnej z nadzieją, że kurs będzie kontynuował wzrosty. Przy obecnej cenie 4,30 kupimy dopiero, jak kurs przekroczy 4,42.

Zlecenie Sell Stop aktywuje zlecenie sprzedaży po cenie niższej niż obecna, z nadzieją, że kurs będzie kontynuował spadki. Zlecenie sprzedaży aktywuje się więc dopiero przy cenie 4,18. PLN.

Tego typu zlecenia bardzo często używa się też w sytuacji, kiedy spodziewamy się istotnych informacji mogących mieć duży wpływ na rynek. Mogą to być ważne dane makroekonomiczne, jak na przykład decyzje banków centralnych o stopach procentowych lub też decyzja OPEC w sprawie poziomów wydobycia ropy naftowej.

Czasami rekcja rynku zaraz po ogłoszeniu danych jest na tyle szybka, że nie jest możliwe, aby ręcznie wykonać zlecenie w odpowiednim kierunku. Można więc wcześniej wystawić dwa zlecenia oczekujące Buy Stop i Sell Stop z założeniem, że jak dane zostaną ogłoszone, to ruch będzie na tyle silny, że nie tylko nasze zlecenie zostanie aktywowane, ale też i ruch zgodny z naszym zleceniem będzie kontynuowany.

Punkty Swapowe

Do zakończenia części teoretycznej tego ebooka zostało nam już bardzo niewiele. Musimy jeszcze omówić punkty swapowe oraz rolowanie pozycji.

Punkty swapowe jest to dzienny koszt lub przychód doliczany do każdej pozycji przetrzymywanej przez noc. Naliczany jest codziennie o północy. W przypadku pozycji przetrzymanej przez weekend doliczana jest potrójna wartość od razu za piątek, sobotę i niedzielę.

Punkty swapowe w większości przypadków są kosztem, ale w niektórych przypadkach mogą stanowić też przychód. To czy będą dodatnie czy ujemne, zależeć będzie od różnicy w stopach procentowych w krajach, w których emitowane są poszczególne waluty z danej pary walutowej.

Nie musicie dokładnie wiedzieć skąd się biorąc punkty swapowe. Poniższe obliczenia będą wiec zadaniem dla chętnych. W rzeczywistości nikt z nas liczyć tego nie będzie samodzielnie. Dużo prościej jest skorzystać z kalkulatora lub tabel punktów swapowych, które podadzą nam gotowe wartości na dany moment.

Tych, którzy jednak chcą zrozumieć zasadę działania punktów swapowych zapraszam dalej. Przejdziemy przez to na przykładzie.

Ćwiczenie

Wyobraźcie sobie sytuację, że chcielibyśmy odwzorować kontrakt różnic kursowych na rynku bankowym i zainwestować we wzrost kursu euro kwotę 1 miliona PLN. Dla uproszczenia przyjmijmy, że kurs EURPLN wynosi 4,00. Nie mamy jednak ani złotówek, ani euro. Musimy więc na początku od banku pożyczyć kwotę 1 miliona złotych.

Stopa procentowa w banku będzie inna dla lokat, a inna dla pożyczek. Przyjmijmy, że będzie to odpowiednio 1,5% i 3,5% w skali roku. Niestety my pożyczamy, wiec musimy zapłacić tą większą stawkę, czyli 3,5%. Jest to nasz koszt, który musimy ponieść na rzecz banku z tytułu zaciągniętej pożyczki.

Następnie wymieniamy złotówki na euro po kursie rynkowym i w ten sposób otrzymujemy kwotę 250 tyś euro. Kwotę tę składamy do banku na lokatę według obecnych stóp procentowych, które wynoszą 0,4% dla lokat i 1,2% dla pożyczek. Nam przypada więc jedynie 0,4% z tytułu lokaty.

Finalnie wychodzi więc, że nasza pożyczka kosztuje 3,5%, lokata przynosi nam 0,4% zysku, zatem tracimy 3,1%. I tak właśnie powstaje wartość punktów swapowych w skali roku.

Z tym, że na platformach forexowych opłaty pobierane są codziennie, więc wartość tą musimy dodatkowo podzielić przez 365 dni.

W naszym przykładzie dla 1 miliona złotych koszty dziennych punktów swapowych wynosiłyby więc:

(0,4% – 3,5%) x 1 000 000 / 365 czyli około – 85 PLN.

Czy na punktach swapowych można zarabiać?

Aby tak się stało spełniony musi być jeden warunek. Waluta, którą składamy na lokatę musi przynosić nam większe oprocentowanie niż koszty pożyczki w drugiej walucie. W naszym przykładzie tak by się działo, gdybyśmy zagrali na spadek kursu EURPLN. Musielibyśmy wtedy najpierw pożyczyć euro, wymienić euro na złotówki i złotówki włożyć na lokatę. Wtedy nasza pożyczka w euro oprocentowana byłaby na 1,2%, a nasza lokata liczona byłaby w PLN po stawce 1,5%. Dodatnia różnica wynosiłaby więc 0,3%, a dzienny punkt swapowy wyniósłby:

(1,5% – 1,2%) x 1 000 000 /365 = +8,2 PLN

Tak więc bazując na danych z powyższego przykładu punkty swapowe dla pozycji długiej wyniosą -82 PLN, a dla pozycji krótkiej + 8 PLN. Punkty te nie są więc symetryczne, co wynika z faktu, że zawsze oprocentowanie pożyczek jest wyższe od oprocentowania lokat.

Punkty swapowe nie mają większego znaczenia dla inwestorów krótkoterminowych, którzy obracają daną walutą w obrębie jednego dnia. Są jednak kluczowe w długim terminie, gdyż mogą stanowić istotny koszt wpływający na wynik transakcji. Należy więc o tym pamiętać, planując swój horyzont inwestycyjny.

Pary z dodatnimi punktami swapowymi

Istnieją pary walutowe, które dla poszczególnych pozycji posiadają bardzo wysokie dodatnie punkty swapowe. Przykładem są pary z turecką lirą, gdzie obecnie są bardzo wysokie stopy procentowe. Sprawia to, że według stanu na obecny moment (maj 2020), dzienny dodatni punkt swapowy dla pozycji krótkiej dla 1 lota na parze EURTRY wynosi aż 70 PLN.

Dla wielu inwestorów może to wydawać się łatwy sposób na zarabianie dodatkowych pieniędzy, gdyż zakładając brak zmiany kursu, w długim okresie mogą oni codziennie dostawać dodatkowe środki z tytułu punktów swapowych.

Pamiętajmy jednak o przyczynach, które powodują, że swapy mogą być dodanie. Są to wysokie stopy procentowe w danym kraju, najczęściej spowodowane wysoką inflacją i często niestabilnością gospodarczą. Dlatego kraje, które posiadają wysokie stopy procentowe z reguły charakteryzują się też słabnącą walutą. I tak właśnie jest w przypadku liry tureckiej. Kurs EURTRY w okresie od 2010 do 2020 roku wzrósł z około 2 do ponad 7,50. I żadne dodatnie punkty swapowe nie zrekompensowałyby takiej straty na pozycji.

Kurs EURTRY w latach 2010 – 2020

Rolowanie pozycji

Na koniec części teoretycznej musimy jeszcze powiedzieć parę słów, czym jest rolowanie pozycji i dlaczego musimy o nim pamiętać.

Cena każdego instrumentu, który kwotowany jest na platformie kontraktów CFD, jest oparta o instrument bazowy. W przypadku walut jest to zdecentralizowany rynek międzybankowy. Nie ma jednego miejsca, w którym powstaje rynek walutowy. Możliwe są nawet sytuacje, gdy kursy delikatnie od siebie odbiegają w różnych miejscach. Kontrakty te kwotowane są cały czas i pojęcie rolowania ich nie dotyczy. Jest to tak tzw. rynek spot.

Zupełnie inaczej wygląda sytuacja dla wszystkich instrumentów, których cena bazuje na kontraktach terminowych notowanych na konkretnych giełdach. Dotyczy to praktycznie wszystkich instrumentów poza walutami. Cena, którą widzicie na platformie odpowiada cenie danego instrumentu, na przykład na giełdzie w Nowym Jorku czy giełdzie w Londynie. Są to tzw. rynki bazowe, a kontrakty na nich handlowane notowane są w seriach z konkretnym dniem zapadalności. Dzień zapadalności jest to ostatni dzień notowań danego kontraktu, po którym wszystkie pozycje na nim otwarte są zamykane i rozliczane.

Osoby, które miały już do czynienia z kontraktami terminowymi na GPW w Warszawie mogą znać ten model, na przykład z kontraktów terminowych na WIG20, gdzie zawsze notowane są 4 serie kontraktów, rozliczane w trzeci piątek marca, czerwca, września lub grudnia.

Jeżeli dzisiaj mielibyśmy maj 2020, to moglibyśmy kupić kontrakt na czerwiec, wrzesień, grudzień 2020 roku lub marzec 2021 roku. To jaki termin wybierzemy, warunkuje maksymalny czas otwarcia naszej pozycji. Kupując kontrakt na czerwiec, możemy go zamknąć w dowolnym dniu, jednak nie później niż w trzeci piątek czerwca. Jeżeli nie zrobimy tego wcześniej, to w dniu zapadalności nasza pozycja zostanie rozliczona, a kontrakt przestanie istnieć.

Tak więc dla indeksu WIG20 zawsze notowane są 4 kontrakty, jednak w rzeczywistości obrót odbywa się praktycznie wyłącznie na tej serii, która ma najbliższą zapadalność. To właśnie te kontrakty mają najwyższą płynność i najczęściej najniższy spread, a dzienny obrót na nich może być nawet kilkadziesiąt razy większy od tych z późniejszym terminem zapadalności

Transakcje jednak można zawrzeć na każdej serii. Wszystko zależy od naszej strategii inwestycyjnej. Każda seria ma często trochę inną wartość. Kontrakty z późniejszym terminem zapadalności mogą mieć tak wyższą jak i niższą cenę, a różnice czasami potrafią być naprawdę znaczące.

Tak więc na naszym rodzimym rynku na WIG20 obrót najczęściej odbywa się na kontrakcie o najbliższym terminie zapadalności. Przychodzi jednak ten sądny dzień, w którym następuje zapadalność, a inwestorzy coraz chętniej zaczynają już obracać kontraktem o kolejnym terminie zapadalności. Wolumen obrotu powoli na nim rośnie.

I tutaj właśnie dochodzimy do pojęcia rolowania i różnicy pomiędzy kontraktami CFD na platformach forexowych, a kontraktami terminowymi na giełdach bazowych. Tak jak kontrakty terminowe notowane są seriami, tak kontrakty CFD są notowane w sposób ciągły. Oznacza to tylko tyle, że w konkretnym z góry ustalonym dniu po zamknięciu notowań danego instrumentu, wymieniany jest instrument bazowy i od następnego dnia kontrakt CFD będzie pokazywał już cenę nowej serii kontraktów z późniejszym terminem zapadalności.

Na giełdzie bazowej jeżeli chciałbyś dalej utrzymywać swoją pozycję nawet mimo zapadalności kontraktu to musiałbyś zamknąć obecną pozycję i otworzyć kolejną na kolejnej serii kontraktów, płacąc przy tym dwukrotnie prowizję. W przypadku instrumentów CFD taka wymiana jest robiona za Ciebie w dniu rolowania. Dokładne daty tych operacji możecie znaleźć w Kalendarzu Rolowań.

Rolowania robione są tak, żeby nawet mimo różnicy w cenach poszczególnych serii, finalny wynik zmiany ceny był neutralny. Wycena kontraktu może spaść lub wzrosnąć, co przełoży się na dodatni lub ujemny wynik na pozycji. Jednak różnica ta zostanie skompensowana na plus lub minus w punktach swapowych.

Jeżeli zaś chodzi o termin rolowania to jest on wybierany w momentach, w którym w dalszym ciągu na obecnej serii kontraktów jest duży wolumen obrotu, ale też zaczyna być on już znaczący na kolejnej. Może to być 1 dzień przed zapadalnością, ale może to być i kilka dni. Każdy instrument ma trochę inną specyfikę. Daty zawsze są znane z wyprzedzeniem.

Spróbujmy cały wątek rolowania omówić na przykładzie, w którym od razu wykorzystamy wiedzę zdobytą we wcześniejszych częściach.

Ćwiczenie

Na platformie BossaFX wpłaciłeś 2 000 PLN i kupiłeś 1 lot na instrumencie FPL20. FPL20 jest to kontrakt CFD, oparty o notowania kontraktów terminowych na WIG20. Obecna cena 1 kontraktu wynosi 1600 PLN, a z tabeli specyfikacji wynika, że:

„1 lot to cena instrumentu x 10 PLN”

Tak więc kupiłeś kontrakt CFD o wartości 16 000 PLN. Depozytu Ci starczyło, ponieważ depozyt zabezpieczający wynosi 10%, czyli 1 600 PLN. Dalej policzyłeś sobie, że każda zmiana Wig20 o 1 punkt przynosi Ci 10 PLN zysku lub straty.

Termin rolowania pozycji został wyznaczony na 18 czerwca, czyli we czwartek dzień przed zapadalnością kontraktów. Przyjmijmy, że cena Twojego kontraktu wzrosła z 1600 do 1650. Na Twoim rachunku pojawił się więc dodatni wynik w wysokości 500 PLN.

Kontrakt czerwcowy na koniec dnia we czwartek kwotowany jest właśnie z ceną 1650 PLN, jednak kontrakt wrześniowy ma już cenę 1620 PLN. I taka właśnie różnica w wysokości 30 punktów została zarejestrowana na koniec sesji i posłuży nam jako baza do rozliczenia rolowania.

Po dokonaniu operacji rolowania zysk na Twojej pozycji zmniejszy się z 500 PLN do 200 PLN, gdyż różnica między ceną kupna, a obecną nową ceną nie wynosi już 50 a jedynie 20 punktów. Różnica ta zostanie Ci dopisana w pozycji punktów swapowych, gdzie nagle pojawi się + 300 PLN.

Teoretycznie więc wynik powinien zostać niezmieniony. Jeżeli następnego dnia rynek rzeczywiście otworzy się na poziomie 1620, to cała operacja miała dla Ciebie neutralny wyniki i dalej sumarycznie będziesz miał 500 PLN zysku.

Z powyższego przykładu wynika, że operacja rolowania robiona jest tak, aby nie wpłynąć ani pozytywnie ani negatywnie na Twój wynik. Osoby mające pozycję długą, które teoretycznie w tym wypadku stracą na rolowaniu dostaną rekompensatę w wysokości dodatnich punktów swapowych. Osoby mające pozycję krótką z kolei dostaną ujemne punkty swapowe

Tyle oczywiście teoria. W praktyce może być różnie. Wartość rolowania obliczana jest na podstawie różnicy pomiędzy cenami zamknięcia dwóch różnych serii kontraktów w danym momencie, czyli w dniu rolowania. A różnica ta też potrafi się znacząco wahać na przestrzeni czasu. Tak jak dla WIG20u te różnice nie są aż tak duże, tak już dla rynku surowców różnice pomiędzy poszczególnymi seriami w ciągu jednego dnia mogą się znacząco zmienić.

Poniżej przykłady różnic cenowych z dnia 15 maja 2020 dla ropy WTI, która notowana jest w seriach miesięcznych.

Widać, że im późniejszy termin zapadalności tym ceny są wyższe, jednak różnica pomiędzy kontraktem czerwcowym a lipcowym jest niewielka. Jeżeli więc rolowanie nastąpiłoby dzisiaj, to różnica wyniosłaby jedynie 0,13 USD. Relatywnie niewiele i byłaby praktycznie niezauważalna

Jednak miesiąc wcześniej w kwietniu 2020 roku wielu nowych inwestorów bardzo boleśnie odczuło, czym jest rolowania pozycji. Osoby skuszone bardzo niskimi cenami ropy w okolicach 20 USD za baryłkę, z nadzieją na szybki zysk jak tylko ropa wzrośnie, zaczęły kupować kontrakty na ropę. W dniach z 16 na 17 kwietnia nastąpiło rolowanie i wymiana kontraktów na nową serię notowaną aż o 7 USD wyżej od wcześniejszych. Transakcja osób, które miały pozycję długą nagle zarobiła 7 USD (około 35% różnicy w cenie), jednak te 7 USD zostało im zabrane w punktach swapowych. Operacja była więc neutralna.

Jednocześnie w przeciągu zaledwie kilku godzin cena ropy, już nowego kontraktu spadła z poziomu 27 USD za baryłkę, najpierw do 20 USD, a potem jeszcze niżej w okolice 12 – 15 USD za baryłkę.

Każda osoba, która kupiła kontrakt w dniu 16 kwietnia po 20 USD, przy cenie 15 USD była stratna już nie tylko 5 USD różnicy w cenie, ale też dodatkowo 7 USD wynikającej z rolowania pozycji. Razem jest to 12 USD, czyli 60% wartości ceny.

Aby bardziej obrazowo ten przykład uzmysłowić, to zastanówmy się co się stało z osobą, która kupiła 1 lot na ropie WTI po cenie 20 USD. 1 lot według tabeli specyfikacji to:

„Cena instrumentu x 1000 baryłek (w USD)”

czyli 20 USD x 1000 to 20 tyś USD czyli jakieś 84 tyś PLN, przyjmując kurs USDPLN na poziomie 4,2

Aby otworzyć taką pozycję wystarczy depozyt w wysokości 10% czyli 8,4 tyś PLN. Spadek cen ropy o 1 USD to przy naszej pozycji 1 lota, będzie stratą w wysokości 4,2 tyś PLN ( 1000 USD x 1 x 4,2).

Na 1 USD się jednak nie skończyło. My tutaj mówimy o 12 USD różnicy w ciągu zaledwie 24 h. Sumarycznie daje nam to stratę w wysokości 50,4 tyś PLN.

Jeżeli na naszym koncie były wyłącznie środki w wysokości wystarczające na pokrycie depozytu to dosyć szybko powinien nam zadziałać stop out. Gorzej jeżeli na naszym koncie była dużo większa kwota w wysokości na przykład 100 tyś PLN.

Ten przykład jest dosyć obrazowy i pokazuje, że rynek kontraktów terminowych potrafi być bardzo niebezpieczny i nie jest to rynek dla każdego. Z drugiej jednak strony jest to też rynek ogromnych możliwości.

W tym przykładzie mając na koncie kwotę w okolicach 10 tyś PLN i nie używając żadnych zleceń zabezpieczających w postaci stop losów, grając pozycję długą stracilibyśmy całość rachunku. Z drugiej jednak strony przy takiej samej wielkości rachunku i takiej samej wielkości pozycji, grając pozycję krótką moglibyśmy 5-krotnie zwiększyć wartość naszego rachunku jedynie w ciągu 24h.

Są to oczywiście sytuacje ekstremalne, które dzieję się raz na kilka lat. Sam jednak fakt, że się dzieją, pokazuje, że do rynku zawsze trzeba podchodzić z pokorą.

Rolowanie a zlecenia SL i TP

Powyższy przypadek z ropą pokazał jak ważne jest ustawianie zleceń obronnych i pilnowanie maksymalnej straty. Zarówno mając na koncie 10 tyś jak i 50 tyś PLN i grając pozycją długą, bez żadnych stop losów nasze konto zostałoby wyzerowane.

Tak naprawdę w tym przykładzie wychodzi na to, że osoba, która miała mniejsze konto i praktycznie grała z maksymalną możliwą dźwignia 10 do 1, lepiej by na tym wyszła niż osoba mająca 50 tyś PLN i grająca z dźwignią niecałe 2 do 1. W pierwszym przypadku stop out zadziałał dużo szybciej i strata byłaby dużo mniejsza.

Teraz wróćmy do zarządzania pozycjami obronnymi, wiedząc, że zbliża się rolowanie. Jeżeli kupiliśmy ropę po 20 USD i zakładamy, że maksymalnie jesteśmy w stanie stracić 0,5 USD na każdej baryłce, to powinniśmy ustawić zlecenie obronne na 19,5 USD. W większości przypadków by to zadziało, jednak nie w naszym przykładzie. Rolowanie pozycji sprawiło, że cena kontraktu na ropę zmieniła się w ciągu nocy z 20 na 27 USD i nie wpłynęło to w ogóle na nasz wynik. Przy cenie 27 USD za baryłkę wciąż jesteśmy na zero. Różnica 7 USD straty w wycenie została zrekompensowana w 7 USD w punktach swapowych.

Jeżeli więc dalej zakładamy, że nasza maksymalna strata nie powinna przekroczyć 0,5 USD, to jednocześnie powinniśmy dostosować nasze zlecenie obronne SL i tuż po otwarciu sesji przesunąć je na 26,5 USD.

Gdybyśmy tego nie zrobili i zostawili SL na 19,5, to przy nieograniczonym rachunku zadziałałby on dopiero następnego dnia, gdy cena ropy spadła z 27 do 19,5. Nasza strata nie wyniosłaby jednak 0,5 USD, a 7,5 USD na każdej baryłce, a w przeliczeniu na złotówki przy pozycji 1 lota nie byłoby to 2 100 PLN, a 31 500 PLN. Różnica dosyć zauważalna.

Podobnie byłoby ze zleceniami TP. Jeżeli kupowalibyśmy po cenie 20 USD z założeniem, że naszym celem jest 22 USD, czyli 2 USD zysku to po rolowaniu o 7 USD powinniśmy przesunąć nasz TP na 29 USD.

Informację o datach rolowań można brać z tabeli rolowań. Z kolei informacje o tym o ile zmieni się cena, będą znane dopiero po zamknięciu się sesji jednego dnia. Niestety często są to późne godziny nocne. Nikt jednak nie powiedział, że trading to łatwa i przyjemna praca.

Podstawy

Gratulacje. Opanowałeś właśnie podstawy podstaw. Czas więc przejść do podstaw. Powyższy materiał był niezbędny do tego, abyś mógł przystąpić do bardziej praktycznej części. Wiele osób tą część pomija, a potem nie raz różne aspekty rynku potrafią ich zaskoczyć. Każda droga, która prowadzi do celu jest drogą właściwą. Nawet ta oparta na błędach lub braku początkowej wiedzy. Warunkiem jest tylko to, abyśmy potrafili z porażek wyciągać wnioski i obracać je w doświadczenie, a doświadczenie w zyski.

Tobie również przydarzy się wiele błędów, wiele nietrafionych decyzji, wiele strat. Nie przejmuj się. Potraktuj to jako część nauki.

Jeżeli jesteś totalnym nowicjuszem i nigdy wcześniej nie miałeś do czynienia z platformą inwestycyjną, na początek radzę pobrać platformę demo i spróbować zrobić kilka transakcji. Otwórz zlecenia natychmiastowe, zlecenia oczekujące, postaw stop lossa, take profit. Zobacz, jak naliczają się swapy i jak działa rolowanie. Policz wartość pipsa, lota, potencjalny zysk i stratę. Innymi słowy spróbuj przenalizować każdy z tych aspektów, o którym do tej pory rozmawialiśmy na wirtualnych transakcjach.

Analiza Techniczna czy Fundamentalne, a może trzecia droga?

Kolejnym etapem jest przygotowanie planu i wybór techniki inwestycyjnej. Jeżeli jeszcze nie wiesz jakiego rodzaju inwestowanie bardziej Cię pociąga, to spróbuj poznać podstawy zarówno analizy technicznej jak i fundamentalnej. Nie ważne, którą technikę wybierzesz i tak obie będą dla Ciebie istotne.

O analizie technicznej już wspomnieliśmy wcześniej. Jest to próba przewidzenia zachowania rynku, analizując historyczne wahania cen.

Z kolei analiza fundamentalna jest to analiza zmian zachodzących w gospodarce. Aby dobrze przewidywać potencjalne wahania cen walut, musisz wiedzieć o niej naprawdę dużo. Musisz orientować się nie tylko w sytuacji pojedynczego kraju, ale patrzeć na dane globalnie. Chociaż i tutaj jest wiele podejść.

Pewnym rozwiązaniem jest też łączenie obu technik. Analiza fundamentalna może pozwolić nam określić generalny kierunek zmian danego waloru w długim terminie. Z kolei analiza techniczna pozwoli wybrać dogodny moment tak do otwarcia jak i zamknięcia transakcji.

Nie zawsze da się jedną technikę oddzielić od drugiej. Nawet osoby wyłącznie wykorzystujące analizę techniczną, często też unikają momentów, gdy publikowane są istotne dane makroekonomiczne.

A z kolei osoby wykorzystujące dane makroekonomiczne podpierają się analizą techniczną, aby określić potencjalny punkt zamknięcia transakcji.

Zakończenie

Nie ma jednej słusznej metody inwestowania na rynku. Ilu inwestorów tyle technik inwestycyjnych. Nikt za Ciebie nie wybierze właściwej metody. Na pewno już zauważyłeś, że inwestowanie na rynku po za giełdowym nie jest czymś łatwym. Ale takie też być nie może. Nie jest to zajęcie dla każdego, ale na pewno każdy może go spróbować.

Celem tego ebooka było przedstawienie jedynie podstawowych zagadnień z którymi przyjdzie Ci się zmierzyć. Dalsze kroki zależą więc już od Ciebie. Rozwijaj swój warsztat, dokształcaj się, szukaj swojej drogi.