Tracking Difference

Tracking Difference (TD) mierzy jak bardzo zmiana wartość aktywów danego ETF-a różni się od zmiany wartości wzorcowego indeksu za którym ETF podąża. Wysoki TD oznacza, że ETF gorzej radzi sobie niż indeks. Jego zarządzający nie są w stanie dokładnie odzwierciedlać zmian zachodzących w indeksie.

Zdarzają się także ETFy, które regularnie notują ujemny TD. Tracking Difference mniejszy od zera oznacza, że nawet mimo ponoszonych kosztów za zarządzanie, kosztów zakupu czy sprzedaży aktywów, fundusz jest w stanie osiągać wyniki lepsze niż wzorcowy indeks. Ujemny TD więc w tym wypadku jest wartością pozytywną.

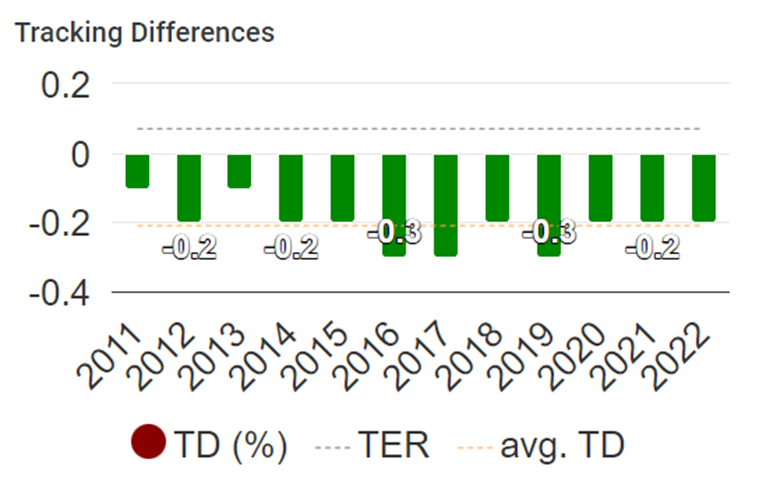

Na poniższym obrazku zamieszczony jest TD dla ETF iShares Core S&P 500 UCITS ETF USD (Acc). Przez ostatnie 12 lat fundusz ten średniorocznie pokonywał indeks o 0,2%.

Dla większości inwestorów TD jest nawet ważniejszy niż TER (Total Expense Ratio). Wskaźnik ten uwzględnia nie tylko wszystkie koszty prowadzenia i zarządzania ETF-em, ale także i efektywność zarządzających.

Wiele czynników może mieć wpływ na TD. Wśród nich wymienić należy:

Koszt wymiany aktywów

W przypadku kiedy ETF podąża za indeksem, w którym wagi poszczególnych aktywów są okresowo zmieniane występuje konieczność okazjonalnej sprzedaży lub zakupu aktywów tak aby wartość posiadanych akcji dokładnie odzwierciedlała skład indeksu. Powstają więc koszty transakcyjne.

Czas i cena wymiany aktywów

Nie zawsze udaje się wymienić aktywa dokładnie po takiej cenie po jakiej miało to miejsce w przypadku oficjalnych zmian cen w indeksie. Twórcy indeksów mają określone zasady aktualizacji cen. Najczęściej dzieje się to po cenach zamknięcia.

ETF z kolei musi fizycznie sprzedać część aktywów i następnie kupić inne aktywa za pozyskane środki. Występuje więc przesunięcie czasowe, w którym ceny mogą różnić się od tych określonych przez twórców indeksu z momentu zmiany. Operacja taka może być przeprowadzona w obrębie tej samej giełdy, ale także i pomiędzy różnych giełdami, a nawet pomiędzy różnymi walutami, jeżeli giełdy te znajdują się w różnych krajach.

Czynnik ten może działać tak na korzyść jak i negatywnie na Tracking Difference w zależności od polityki i umiejętności zarządzających.

Pożyczanie Aktywów

Wielu zarządzających funduszami ETF pożycza posiadane papiery innym inwestorom na określony czas, za co dostają dodatkowe wynagrodzenie. Inwestor, który pożycza papiery przykładowo może chcieć je wykorzystać w celu krótkiej sprzedaży, czyli sprzedaży pożyczonych papierów z zamiarem późniejszego ich odkupienia po niższej cenie.

Cash Drag

ETFy dystrybucyjne wypłacają dywidendę w ściśle określonych okresach, na przykład kwartalnie. Środki jednak wpływają do nich od spółek na bieżąco. Zarządzający mogą więc wykorzystać okres między pozyskaniem dywidendy, a jej wypłatą aby te środki zainwestować i uzyskać dodatkową stopę zwrotu.

Sampling

Ze względu na fakt, że niektóre indeksy zawierają bardzo dużą liczbę składników oraz niektóre ze składowych mają bardzo małą wagę w indeksie często nie kupuje się wszystkich składowych indeksu a jedynie jego reprezentatywną część. Takie zachowanie pozwala zachować stopę zwrotu zbliżoną do indeksu przy jednoczesnym ograniczeniu kosztów jego replikacji.

Podsumowanie

Wiele czynników wpływa na to jak dany ETF radzi sobie z odzwierciedlaniem indeksu. Niektóre z tych czynników da się zidentyfikować. Wiele jest też jednak wydarzeń, które wyłącznie zarządzający znają. TD jest więc wskaźnikiem, który pozwala wszystkie te zmienne zebrać w jedno miejsce i określić jak dobrze dany fundusz wypełnia zadanie, do którego został powołany.