Rok 2023 to już historia. Przyszedł więc czas podsumowań i ewentualnie lekkich modyfikacji planów na następny okres. W tym artykule podsumuje głównie portfel publiczny, ale powiem też parę słów na temat moich pozostałych inwestycji zarówno tych na kontach IKE, IKZE jak i zwykłych.

Ogólnie rok uznaje za dobry. Mimo, że finalne zyski były znacząco niższe niż w latach 2021 czy 2022 to i tak nie mam na co narzekać. Po raz kolejny to właśnie inwestycje na rynkach finansowych stanowiły moje główne źródło zysków, przebijając nieznacznie dochody z umowy o pracę czy te z najmu.

Pomógł mi jednak sam rynek o czym zapominać nie mogę, gdyż zawsze tak łaskawy on dla mnie nie będzie. Napiszę jeszcze o tym kilka słów w dalszej części artykułu.

To, że w dalszym ciągu utrzymuje kilka niezależnych od siebie źródeł przychodów pozwala mi też bardziej odważnie inwestować na rynkach finansowych. Mniej jestem spięty, a co z tym idzie więcej też mogę ryzykować tam gdzie widzę duży potencjał wzrostu. Wiem, że nawet jak moje inwestycje/spekulacje się nie powiodą to i tak finalnie budżet na koniec się zepnie. Myślę, że takie podejście w długim terminie pozwoli mi osiągnąć większe stopy zwrotu.

Postanowiłem też w tym roku mocniej na dywersyfikacje samych inwestycji rynkowych. Po kilku latach przerwy zacząłem mocnie rozwiać bardziej pasywną część swojego portfela, na który składa się portfel obligacji, rachunek ETF-ów, oraz konta IKE i IKZE gdzie również na dany moment inwestuje w ETF-y.

Ta część portfela ma za zadanie spokojnie się rozwijać w długim terminie i generować w miarę stabilne stopy zwroty przy bardzo ograniczonym ryzyku.

Ryzyko oraz potencjalne wyższe stopy zwrotu obecnie dalej czerpie z rynku krypto i rynku instrumentów pochodnych. Historia jednak mnie nauczyła, że mogą tutaj prędzej czy później pojawić się większe wpadki i to źródło przychodów może wyschnąć lub nawet obrócić się w znaczącą stratę.

Tyle tytułem wstępu. Przechodzę do podsumowania. I zacznę od portfela publicznego.

Portfel publiczny podsumowanie

Portfel publiczny powstał w kwietniu 2023 roku. Jego założenie jest takie aby relatywnie niewiele przy nim robić. Nie podejmować nadmiernego ryzyko i w długim terminie czerpać przeciętne zyski zbliżone lub delikatnie przekraczające inflacje. Co prawda przewiduje w nim także niewielką cześć na bardziej ryzykowne inwestycje, ale nie wydarzy się to wcześniej niż w momencie jak urośnie on do odpowiednich rozmiarów.

Ogólne założenia portfela opisywałem w poniższym artykule i dalej pozostają one w mocy.

Na dzień 5 stycznia na portfel ten wpłaciłem łącznie kwotę 22 000 PLN. Zaczynając od czerwca aż do stycznia wpłacałem regularnie po 2000 PLN miesięcznie. Jedynie w listopadzie dokonałem dwóch wpłat, z czego dodatkowa wpłata została przeznaczona na inwestycje w długoterminowe amerykańskie obligacje. Jedna wpłata została już dokonana w styczniu i też zostanie uwzględniona w podsumowaniu.

W roku 2024 dalej planuje wpłacać na to konto regularne kwoty w wysokości 2000 PLN miesięcznie. Możliwe, że od czasu do czasu pojawią się też dodatkowe zasilenia w zależności od sytuacji rynkowej i mojej prywatnej.

Obecnie portfel ten składa się z części obligacyjnej oraz akcyjnej.

Portfel Publiczny – Obligacje Skarbowe

Wartość portfela obligacji wynosi 6 171,95 PLN i składają się na nią następujące serie.

Wychodzi więc, że po równo zainwestowałem w stało procentowe obligacje trzyletnie jak i indeksowane inflacją obligacje dziesięcioletnie. Wychodziłem z założenia, że z powodu spadku stóp procentowych szybko też spadnie i oprocentowanie 3-latek. Tak się jednak nie stało. Oprocentowanie spadło, ale nie aż tak znacząco.

Obecnie trzylatki oferują 6,5% stopy zwrotu co w dalszym ciągu czyni je atrakcyjnymi, przy założeniu, że w perspektywie najbliższych lat inflacja będzie się stabilizować. Jak przyjdzie kolejny moment inwestycji w obligacje to będę miał więc dylemat czy wybrać 3-latki czy 10-latki. Decyzje jednak podejmę dopiero za jakiś czas.

A wynika to z faktu, że część obligacyjna, wraz z amerykańskimi obligacjami przekracza docelowe 30%. Obecnie jest to bliżej 40%. Aby więc wyrównać do poziomu właściwego najbliższe inwestycje raczej będą dokonywane w część akcyjną.

Portfel Publiczny – amerykańskie obligacje długoterminowe

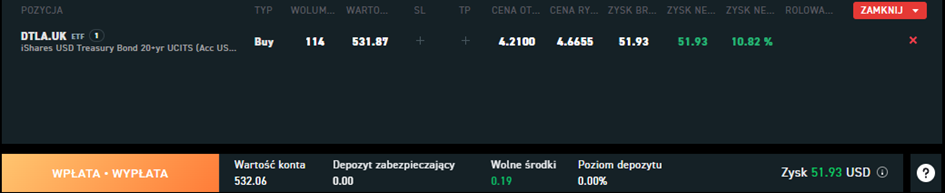

Drugą część składowej portfela obligacji stanowi akumulacyjny ETF na długoterminowe obligacje amerykańskie DTLA.

Ta inwestycja jest z założenia czasowa, ale jej czas nie jest określony. Oczekuje obniżek stóp procentowych w Stanach w 2024 i pewnie kontynuacji tego procesu w 2025. Cały proces myślowy, który towarzyszył mi przy zakupie obligacji opisałem w artykule:

ETF na długoterminowe obligacje amerykańskie DTLA

Oczekiwania moje się nie zmieniły. Dalej uważam, że jak tylko inflacja wróci w okolice celu inflacyjnego ten ETF powinien przynieść minimum 50% stopę zwrotu.

Z założenia obligacje będę wykupywane po ich cenie nominalnej i dodatkowo płacą odsetki. W bardzo długim terminie stopa zwrotu tego ETF-a powinna być więc zbliżona do poziomu stóp procentowych czyli też i do poziomu inflacji. Obecnie jesteśmy znacząco poniżej. Jest więc co nadrabiać.

Podobne inwestycje poczyniliśmy na koncie IKE żony. Z tym, że tam wybralśmy wersję dywidendowaą ETF-a.

Przy obecnym kursie USDPLN 3,9850 wycena tej części portfela wynosi 2 117,98 PLN. Stopa zwrotu liczona w PLN na dany moment wynosi niecałe 6%. Jest to więc znacznie niżej niż sam wzrost obligacji i wynika z faktu, że umocnił się kurs polskiej złotówki w stosunku do amerykańskiego dolara.

Tym jednak aspektem nie specjalnie się martwie. Waluty mają to do siebie, że są zmienne, a w długim terminie trudno mi oczekiwać aby polski złoty miał być zawsze mocny.

ETF-y na akcje

Część akcyjną z kolei stanowi 40 ETF-ów iShares Core MSCI World. Zakupionych średnio po cenie 78,357 EUR. Obecnie cena jest o 3,90 % wyższa.

Realny wzrost jest jednak większy, ale na początku istnienia portfela popełniłem ten błąd, że pierwszy zakup zrobiłem w domu maklerskim Wealthseed, który potem zamknął działalność i musiałem zamykać posiadane tam ETFy i transferować środki do XTB. Tam zysk wynosił 185 PLN, czyli do wyżej widocznych 3,9% należy doliczyć około 1,3%

Sumarycznie na tą część portfela łącznie wpłaciłem kwotę 14 000 PLN. Obecnie jest warta około 14 400. Wpłaty były jednak dokonywane przy różnych kursach EURPLN i to z reguły wyższych. Tak więc po mimo wzrostu wartości samego aktywa przy obecnej cenie EURPLN 4,345 wycena w PLN całej akcyjnej części wzrosła o 2,82%. Tak więc ta część portfela również traci na kursie walutowych.

Podsumowanie portfela publicznego

Sumaryczny zysk portfela publicznego wynosi 685 PLN. Warty jest on 22 685 PLN. Nie jest to imponujący wzrost, ale tak jak pisałem na wstępie nie ma być taki w założeniu. Czas i magia procentu składanego jeszcze zrobią tutaj swoją robotę.

Na razie założeń nie zmieniam. W 2024 podejście będzie tutaj identyczne. I prawdopodobnie dalej nie pojawią się tutaj żadne bardziej ryzykowne inwestycje.

Portfel Prywatny – Krypto

Tradycyjnie już 4 rok z rzędu największą stopę zwrotu przyniosły mi kryptowaluty. Łącznie jakieś 108% w skali całego roku. Praktycznie cały zysk wypłaciłem i rok 2024 startuje z podobnym kapitałem co na początku 2023. Część z zysków została przerzucona do bezpiecznych portfeli. To właśnie portfel krypto finansuje obecnie wpłaty na portfel publiczny, konto IKE i IKZE. Pozostała część zysków poszła na konsumpcję.

Patrząc na sam wynik można powiedzieć, że jest on imponujący. Jakbym w każdym roku robił 100% i do tego nie wypłacał tej kwoty, to pewnie za jakieś 25 lat stałbym się najbogatszym człowiek na ziemi. Tak jednak nie będzie. A moje wyniki nie są wcale takie różowe jakby się to mogło wydawać.

W zeszłorocznych inwestycjach na rynku krypto pomagał mi sam rynek. Bitcoin na początku roku kosztował około 16 000 USD. Obecna cena to około 44 000 USD. Sama więc najpopularniejsza krypto waluta przyniosła 175% wzrostu.

Wychodzi więc na to, że gdybym kupił Bitcoina i nic nie robił przez cały rok to mój finalny wynik byłby dużo lepszy.

Ja jednak wybrałem drogę aktywną. I to bardzo aktywną. Dalej stosowałem techniki market makingowe i arbitrażowe. W ciągu całego roku przeprowadziłem około 120 000 transakcji. Jest to bardzo duża liczba chociaż i tak znacząco mniejsza niż w latach 2021 i 2022.

A sam przebieg roku tez nie był liniowy. Bardzo mocny wzrost odnotowałem na początku i pod koniec roku, gdzie znacząco wzrosły mi obrotu oraz rentowość na transakcji.

W połowie roku natomiast zastanawiałem czy nie zamknąć całego projektu. Obroty szorowały po dnie. Rentowność transakcji była zbliżona do zera. Wychodziło mi, że dużo lepszą inwestycją byłoby wsadzenie środków na bezpieczne obligacje. Uwolniłbym też spore zasoby czasowe, które można by spożytkować na inne projekty. Na szczęście jednak tak nie zrobiłem. Projekt trwa i ostatnio znowu dostał wiatr w żagle.

To czym się konkretnie zajmuje w ramach tego projektu możecie przeczytać w pierwszym artykule na blogu:

Market Making i Arbitraż czyli jak z 1,5 tys. PLN zrobić 2 miliony PLN

A ostatnio tez miałem okazję prezentować niektóre z moich technik inwestycyjnych podczas spotkań TJS traderzy dla traderów, którego zapis możecie obejrzeć na poniższym filmie.

Mimo mieszanych uczuć co do wyników tej części portfela to mimo wszystko uważam, że poradziła sobie całkiem nieźle, a co najważniejsze dalej daje mi motywację i chęć działania do poszukiwania kolejnych rozwiązań.

Obecnie pracuje nad kolejnymi technikami automatycznego tradingu, który pomimo niewielkiej rentowności na pojedynczej transakcji może przynieść bardzo dobre wyniki dzięki wolumenowi obrotu. W tym roku chce więcej energii poświęcić tematowi arbitrażu niż samemu market makingowi.

Pozostając jeszcze przy części spekulacyjnej to jeszcze tylko wspomnę, że nie najgorsze wyniki wygenerował portfel kontraktów terminowych. Część zysków oddałem jednak na forexie. Skala tych inwestycji nie jest jednak znacząca.

Portfel Prywatny – Część Bezpieczna

Tutaj nie napiszę wiele. Po problemach jakie miałem w czasie Covidu, w 2023 postanowiłem wznowić swoje konta IKE i IKZE, gdzie maksymalnie wypełniłem limity za ten rok. Model inwestycyjny jest podobny do portfela publicznego, ale z pominięciem części obligacji skarbowych. Posiadam same ETF-y indeksowe. Wyniki są więc zbliżone na poziomie 2-3% po uwzględnieniu kursu walutowego. Konta te były zasilane dopiero w połowie roku.

Zysk tutaj jest więc procentowo mały ale w dłuższym terminie szacuje ze konta te powinny generować średniorocznie 7-10% co przy odpowiedniej wielkości portfela może już coś znaczyć. W tym roku tez planuje maksymalnie wypełnić limity IKE i IKZE.

Rozpoczynam 2024

W rok 2024 wchodzę z pozytywnym nastawieniem. Spodziewam się wzrostów zarówno rynku akcji, kryptowalut jak i rynku obligacji. Może to być więc wyjątkowo dobry rok dla inwestorów. Nie przywiązujcie się jednak do moich przewidywań, bo rację mam mniej więcej tak samo często jak się mylę. Przynajmniej jeżeli chodzi o długoterminowe trendy.

Jedyne czego jestem pewien to to, że za 50 lat indeksy będą wyżej. Dlatego inwestowanie indeksowe będzie stanowić coraz większą część mojego portfela i na pewno odbędzie się to kosztem indywidualnych spółek, na których analizę po prostu nie mam czasu.

Przyznam, że wolę się skupić na rozwoju systemów automatycznych oraz wszelkich formach arbitrażu i na pewno ten model będę dalej rozwijał w 2024 roku. A ta działka będzie wymagała od mnie dużego zaangażowania czasu, który będę musiał poświęcić na analizę i programowanie. Na szczęście praca nad tym projektem przynosi mi dużo satysfakcji więc nawet jeżeli nie przyniesie materialnych wyników to nie będzie to czas stracony.

Obstawiam jednak, że przyniesie, czego sobie i Wam życzę.

02.02.2024 W ramach comiesięcznych zakupów dołożyłem 6 jednostek EUNL po cenie 85,4. Tak drogo jeszcze nie kupowałem tego ETF-a. łącznie wpłaciłem kolejne 2000 PLN, co dało 461,15 EUR. Trochę EUR zostało wolnych na koncie i dzięki temu starczyło na 6 sztuk. Obecna średnia cena zakupu 46 jednostek to 79,27 EUR.

04.03.2024 Dopłaciłem 463,50 euro i dokupiłem 5 akcji EUNL po cenie 88.846.

27.03.2024

Po raz pierwszy od dawna wartość części obligacyjnej mojego portfela spadła poniżej 30%, czyli docelowego udziału. W dniu 27.03.2024 jak robiłem podliczenie wynosiła dokładnie 29,37%. Tak więc kwietniowa wpłata poszła tym razem na konto obligacji. Przelałem na rachunek w DM PKO BP kwotę 2000 PLN, za co w dniu jutrzejszym zrealizuje się dyspozycja zakupu 20 sztuk obligacji EDO, obecnie oprocentowanych 6,8% w pierwszym roku. Zakup ten robię kilka dni przed rozpoczęciem się kwietnia, a wynika to z faktu, że nie chcę się tym zajmować w święta.

Dokładnie podsumowanie 1 kwartału 2024 postaram się wrzucić w pierwszym tygodniu kwietnia.